Сергей Пирогов

Статистика США говорит о замедлении экономики

- 03 сентября 2021, 16:23

- |

Сегодня вышли данные по безработице в США, и сама безработица снизилась всего на 0,2% (5,4%->5,2%) за месяц после скачка в 0,5% в июле. Разберемся, что это значит для рынков.

Для настроений спекулянтов — отлично. Потому что чем медленнее снижается безработица, тем дольше будут оставаться мягкие монетарные условия (большое QE + низкие ставки). ФРС уже не раз говорил, что последнее условие для сворачивания стимулирующей политики — низкая безработица, а приемлемый уровень мы оцениваем около 4,1%, исходя из мнений локальных ФРБ.

Для экономики — тревожный знак. С одной стороны, PMI показывают замедление экономик по всему миру (Китай, Евросоюз, США — все замедляются). С другой стороны, теперь мы видим резко упавший спрос на новую рабочую силу в США.

Для золота — позитив. Чем дальше повышение ставок, тем выше цена золота при прочих равных, здесь все просто.

Вероятно, это связано с распространением дельты и замедлением открытия экономики — если так, то ничего страшного, это one-off. Но если скорость восстановления экономики по итогу будет медленнее ожиданий, это означает, что и у компаний будут не так быстро расти прибыли, как это уже заложили в цены американские акции. Еще один фактор в копилку неопределенности будущего роста — пакеты стимулов еще не согласованы. В результате мы можем увидеть отчеты за 3-й квартал хуже ожиданий и пересмотры вниз ожиданий по темпам роста быстрорастущих бизнесов.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Кто выиграет от нового пакета Байдена на $3,5 триллиона?

- 03 сентября 2021, 12:47

- |

Помимо недавно одобренного Сенатом США инфраструктурного пакета на $1,2 триллиона, нацеленного на модернизацию ключевой инфраструктуры в стране, одним из основных пунктов политики президента США Джо Байдена является также проект по увеличению расходов на социально значимые программы.

В конце августа Палата представителей США одобрила бюджет в $3,5 триллиона для социального пакета Байдена, который увеличит финансирование доступного образования и жилья, зеленой энергетики и защиты окружающей среды и других социально важных программ. Финальное одобрение обоих законопроектов может иметь значительное влияние на развитие и траекторию роста отдельных секторов экономики.

В сегодняшней статье мы расскажем:

- на какие программы пойдет бюджет нового законопроекта;

- за счет чего новый пакет будет финансироваться;

- какие отрасли станут бенефициарами;

- какой статус законопроекта сейчас.

Цель нового пакета — расширить социальную поддержку населения

( Читать дальше )

Risk-reward для российского рынка

- 02 сентября 2021, 15:04

- |

Вчера я спросил своего коллегу, какой risk/reward сейчас на рынке, и получилось интересное обсуждение на тему «есть ли сейчас в рынке направления, в которых есть высокая уверенность, и нужно ли в них активно грузить капитал». Делимся с вами краткими результатами.

Мы оцениваем более 120 акций российского и глобального рынков и видим достаточно устойчивые недооценки/переоценки по разным секторам экономики. Делимся с вами мыслями по нескольким секторам.

- Сталевары — плохо. Торгуются либо на целевых ценах, либо с апсайдами меньше, чем в других сырьевых секторах. Для российских сталеваров ситуация усугубляется тем, что впереди нас ждут новости по механизму долгосрочного изъятия сверхприбылей сталеваров через НДПИ, то есть у компаний сектора остаются все те же риски, но пропадает потенциал роста прибыли за счет бизнес-цикла.

- Нефтегаз — хорошо. С высокой вероятностью хуже результаты уже не будут, так как компании постепенно возвращают объемы добычи и имеют планы по наращиванию мощностей, и через год с высокой вероятностью большинство компаний этого сектора будет торговаться выше текущих значений. Важно — не все имеют большой потенциал, это зависит от доли нефтепереработки в бизнесе и от налоговых условий по каждой компании. Да, цены на сырье сейчас, возможно, на пиках (и рублевая нефть, и газ), но спотовые значения по нашим расчетам не учитываются в текущих ценах на нефтегазовые акции, именно поэтому и получается, что risk/reward хороший.

- IT — нейтральный risk/reward. С одной стороны, в случае глобальной коррекции и сдутия мультипликаторов этот сектор будет одним из наиболее пострадавших. С другой стороны, в нем есть точечные дешевые компании, в которых рынок недооценивает их темпы роста и/или новые проекты. Таким образом, к этому сектору надо относиться с особой осторожностью, но держать в портфеле акции прибыльных бизнесов с перспективами роста, которые торгуются по низким мультипликаторам (да, такие есть, и у нас есть инвестидеи на рынках РФ и США по этому сектору).

- Ритейл и потребительский сектор — хорошо. Акции этого сектора торгуются с апсайдами около 20-30% на горизонте года, что ниже, чем у некоторых фишек нефтегаза, но выше среднего по рынку. При этом потребительский сектор выигрывает от высокой инфляции, которая пока что остается глобальным трендом. Мы не видим значительных рисков для бизнеса или оценки большинства компаний этого сектора и считаем оправданной покупку растущих на 10-15% в год бизнесов с дивдоходностями 6-8%.

- Банки — нейтрально. Акции уже заложили в цену восстановление экономики, апсайды остались неинтересными, а на фоне замедления темпов роста экономики начнет падать и темп роста банковского бизнеса, и среднее качество заемщиков при прочих равных.

( Читать дальше )

Иррациональный инвестор: почему инвесторы зарабатывают меньше фондов?

- 31 августа 2021, 14:26

- |

Мощное развитие информационных технологий, сделавших возможным почти мгновенное получение информации по всему миру, расширение предложения финансовых инструментов, а также развитие инвест-платформ и упрощение процесса трейдинга привели к тому, что сегодня инвестировать в рынки по всему миру могут не только профессиональные игроки, но и индивидуальные инвесторы, используя при этом только ноутбук или смартфон.

Все это призвано не только сделать процесс инвестирования доступным для каждого, но и обеспечить инвесторов доступом к ресурсам, необходимым для формирования и оптимизации инвестиционных стратегий и принятия качественных инвестиционных решений. Однако данные исследований агентства Dalbar из года в год показывают, что в среднем доходность индивидуальных инвесторов в фонды отстает от доходности самих фондов и рыночных индексов.

В сегодняшней статье мы рассмотрим:

- почему инвесторы зарабатывают в среднем меньше эталонных индексов;

- чем это объясняется.

( Читать дальше )

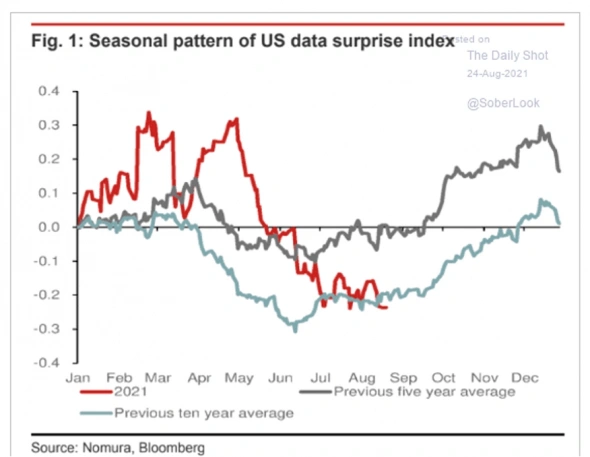

Сезонность в Economics surprise совпадает с циклами рынка

- 30 августа 2021, 11:19

- |

Компании стоимости обгоняют рынок, когда экономика ускоряется. Рынок все закладывает в цену наперед, поэтому уже смены ожиданий по темпам роста экономики достаточно для начала перекладки управляющих в циклические акции value.

В свою очередь Economic Surprise index обладает ярко выраженной сезонностью: весной и летом аналитики переоценивают экономику (ждут роста быстрее, чем он есть), а зимой — наоборот недооценивают. Индекс экономических сюрпризов – расхождение фактических данных по экономике по сравнению с ожиданиями аналитиков.

Сезонность в Economic Surprise прослеживается в динамике акций стоимости против акций роста

Мы решили проверить, наблюдается ли такая же сезонность в акциях Value по отношению к акциям роста. Исходя из наблюдений за рынком за 60 летний период мы видим, что Value растет по отношению к Growth, когда экономика ускоряется, а в других ситуациях выигрывает Growth (на замедлении роста или при стабильном росте).

На графике ниже голубая линия – сезонность за последние 10 лет. С апреля по октябрь аналитики в среднем ошибаются, ставя слишком оптимистичные прогнозы по росту экономики. В ноябре-декабре в среднем аналитики недооценивают силу экономического роста.

( Читать дальше )

Всё внимание на индекс потребительской уверенности!

- 25 августа 2021, 11:05

- |

Индекс потребительской уверенности — важный индикатор настроения рядовых потребителей. Индекс является опережающим индикатором для понимания движения темпов экономического роста, поэтому за ним внимательно следят инвестиционные дома и аналитики.

В статье мы расскажем:

— что это за индекс и почему за ним важно следить;

— почему индекс обновляет минимумы;

— что это говорит о будущем фондового рынка.

Что это за индекс?

Индекс потребительской уверенности от университета Мичиган оценивает относительный уровень будущего экономического состояния к текущему. По сути, он показывает, что рядовые потребители думают о восстановлении экономики.

Ежемесячно университет Мичиган опрашивает не менее 500 респондентов по трём основным направлениям:

1. Что происходит с их личными финансами? Будут ли их доходы выше или ниже?

2. Общее мнение относительно важных экономических индикаторов. Что, по их мнению, будет со ставками по кредитам и ипотекам?

( Читать дальше )

Почему Тинькофф переоценен?

- 24 августа 2021, 16:11

- |

Цена акций Тинькофф достигла 7000 руб. за акцию с локальным максимумом в 7499 руб., и мы считаем, что эти акции перегреты.

Тинькофф является крупным онлайн-банком, не имея офисов для обслуживания клиентов оффлайн. Такая модель выделяет его среди конкурентов и позволяет сократить часть офисных издержек. Бизнес банка Тинькофф нацелен на ритейл-сегмент кредитного рынка и прочно занимает 2-е место на рынке кредитных карт с долей в 14,3%.

Чистая прибыль банка в среднем росла на 50% в год (2016-2019 гг.) и в ковидный год добавила 22% к 2019 г. Эти факторы в совокупности с сильными прогнозами дают высокую оценку бизнесу, но мы считаем текущие цены акций переоцененными.

Цена Тинькофф как банковского бизнеса

В момент выхода банка на биржу инвесторы оценивали его как быстрорастущую компанию, и, учитывая высокую рентабельность, банк оценивался выше своей балансовой стоимости в несколько раз. Другие банки в России, торгующиеся на бирже, оценивались не выше 2x P/BV. На 2020 г. и LTM период мультипликатор P/BV для Тинькофф взлетели до 11x и 10,6x соответственно.

Основная доля прибыли Тинькофф приходится на стандартную банковскую бизнес-модель — заём средств за счет депозитов и выдача кредитов под ставку выше займа. Доля такой выручки до вычета операционных расходов составляет 61% LTM.

Поэтому первый метод, который мы используем для оценки, является методом дисконтированных дивидендов (DDM) с использованием мультипликатора терминальной стоимости P/E в 9,2x.

Ссылаясь на смелые предпосылки:

- среднегодовой темп роста чистых комиссионных доходов (2021-2024E) 44%;

- среднегодовой темп роста чистых процентных доходов после резервов (2021-2024E) 27%.

( Читать дальше )

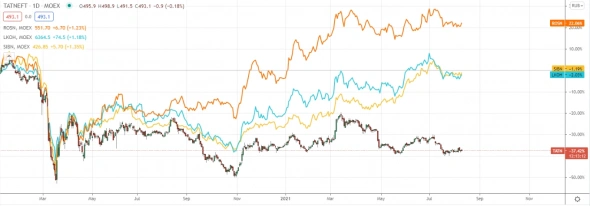

Татнефть: интересно для долгосрочных инвесторов

- 23 августа 2021, 12:05

- |

В течение последних кварталов акции Татнефти торговались хуже сектора. В 2020 году были внесены изменения в налогообложение нефтяных компаний, которые сильно затронули бизнес Татнефти, после этого ее акции стали отставать от Лукойла, Роснефти и Газпром нефти.

Сейчас эти изменения в налогообложении уже заложены в оценку Татнефти. Фундаментальная недооценка Татнефти отстает на 15% от средней недооценки других нефтяных компаний (Лукойла, Роснефти, Газпром нефти). Но через квартал, после выхода новой отчетности и переоценки компаний, они сравняются, и динамика акций Татнефти улучшится. Мы считаем акции компании перспективными для долгосрочных инвестиций на горизонте двух лет.

В этой статье мы расскажем:

- про изменения в налогообложении нефтяных компаний;

- как эти изменения повлияли на Татнефть;

- почему акции Татнефти перспективны.

Отмена налоговых льгот и налоговый маневр

( Читать дальше )

Джексон-Хоул - что это такое и почему о нем говорят все аналитики

- 20 августа 2021, 09:55

- |

Пожалуй, ни одно событие последнего месяца этого лета не занимает умы инвесторов и аналитиков так, как конференция в Джексон-Хоуле, которая в этом году пройдет 26-28 августа. Джексон-Хоул – это ежегодный симпозиум, который организовывается Федеральным резервным банком Канзас-Сити и на котором представители элиты мира финансов -руководители центральных банков, министры финансов, выдающиеся деятели науки и важные игроки финансовых рынков — обсуждают насущные вопросы и проблемы мировой экономики.

В этой статье мы рассмотрим:

- что именно происходит в Джексон-Хоуле;

- почему это мероприятие обращает на себя столько внимания аналитиков;

- что ожидается от симпозиума в этом году.

Главная экономическая тусовка августа

Симпозиум по Экономической Политике в Джексон-Хоуле – это международная конференция, посвященная проблемам мировой экономики, которая с 1978 года проводится Федеральным резервным банком Канзас-Сити в Вайоминге. В 2021 году мероприятие пройдет 26-28 августа.

( Читать дальше )

Новые облигации Самолета

- 18 августа 2021, 11:18

- |

Скоро, один из ведущих девелоперов России, проведет сбор заявок на новый выпуск облигаций. Речь идет про Самолет.

ГК Самолет — девелопер, который на 1 августа 2021 занимает в России:

- 4 место по объему текущего строительства – 2.2 млн кв. м.

- 10 место по объему ввода – 146 тыс. кв. м.

- 6 место по скорости строительства – 758 дней / дом

Во второй половине августа Самолет будет собирать заявки на новый выпуск облигаций – Самолет БО-П10.

Параметры выпуска:

- Объем – 10 млрд руб.

- Срок – 3 года (дюрация 2.7)

- Купонный период – 91 день

- Компания имеет два рейтинга от национальных агентств: от Эксперта РА ruA- и от АКРА А-(RU).

- Ориентир доходности: премия не выше 300 бп к кривой ОФЗ на сроке 3 года

Операционные результаты за 1п21 получились сильными:

- Новые продажи в метрах выросли на 29% г/г до 293.5 тыс. кв. м.

- Новые продажи в рублях выросли на 78% г/г до 45 млрд руб.

- Количество контрактов выросло на 49% г/г до 7 342 шт.

- Средняя цена квадрата выросла на 38% г/г до 153 311 руб.

( Читать дальше )

теги блога Сергей Пирогов

- ЕС

- экономика

- Fix Price

- Henderson

- IMOEX

- Invest Heroes

- IPO

- IPO 2024

- Mail.Ru Group

- Ozon

- S&P500

- S&P500 фьючерс

- SPO

- Tesla

- Whoosh

- X5

- X5 Retail Group

- акции

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- брокеры

- ВТБ

- Выборы США

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- дивиденды

- доллар рубль

- Дональд Трамп

- Европа

- золото

- Израиль

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Китай

- ключевая ставка ЦБ РФ

- коронавирус

- лукойл

- льготная ипотека

- М.Видео

- Магнит

- Мечел

- ММК

- Московская Биржа

- МТС

- налогообложение на рынке ценных бумаг

- натуральный газ

- Нефть

- нлмк

- Новатэк

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- прогноз компании

- прогноз по акциям

- Распадская

- редомициляция

- роснефть

- русал

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- цены на топливо

- экономика России

- экономика США

- экспорт нефти из России

- ЮГК Южуралзолото

- Яндекс