InveStory

S&P 500 удвоился со дна - самое быстрое ралли со времён Второй мировой.

- 17 августа 2021, 13:44

- |

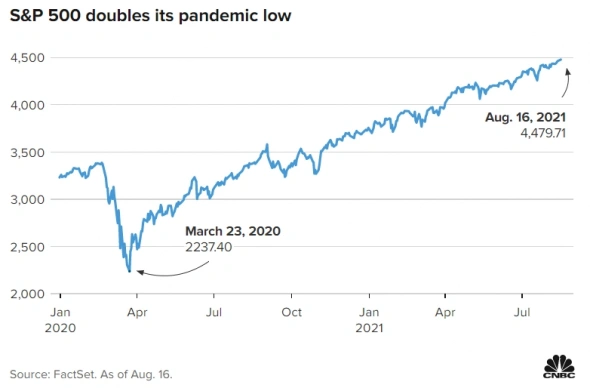

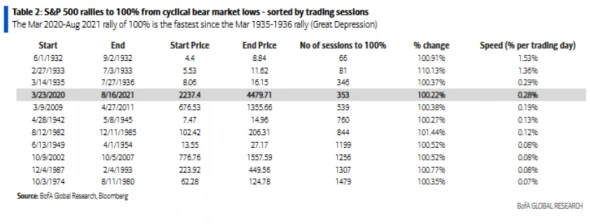

На этой неделе произошло знаменательное событие — S&P 500 удвоился со своего пандемического минимума в 2237.4, куда он опустился 23 марта 2020 года после падения на 34%. Вчера рынок закрылся на отметке 4479.4 или на 100.2% выше.

Примечательно то, что это самое быстрое ралли со времён Второй мировой войны. В этот раз рынку понадобилось всего 354 торговых сессии. Для сравнения предыдущий рекорд принадлежит финансовому кризису 2008-9 года. В тот раз 9 марта 2009 S&P 500 упал до 676.53 и удвоился только 27 апреля 2011 или 540 торговых сессий спустя.

( Читать дальше )

- комментировать

- 252

- Комментарии ( 4 )

Коллективного иммунитета не будет. Чем это грозит рынкам

- 16 августа 2021, 19:13

- |

Ещё прошлой осенью, когда был только один ключевой штамм коронавируса — “уханьский”, — всё выглядело достаточно просто: людей по всему миру провакцинируют, сформируется так называемый коллективный иммунитет, и мир заживёт как прежде.

Два штамма спустя стало очевидно: добиться коллективного иммунитета уже невозможно. Изначально планку коллективного иммунитета оценивали в 60% от общего населения, но штамм дельта сдвинул эту планку на уровень 90-95%, что практически нереально в текущих условиях.

Почему это плохо для мировой экономики и рынков: во-первых, в большинстве стран по-прежнему будут действовать ограничения => сектор услуг продолжит страдать от последствий пандемии. Вклад сектора услуг в ВВП нескоро вернётся на допандемийные уровни. Во-вторых, открывается путь к наихудшему сценарию, который мы описывали в одном из наших прошлых постов — из-за роста числа заражённых также растёт вероятность появления нового штамма, который будет устойчив к текущему поколению вакцин.

( Читать дальше )

Ненавидишь понедельники? Не любят их и рынки.

- 16 августа 2021, 18:06

- |

Большинство ненавидят понедельники. И действительно, по статистике в понедельник происходит больше аварий на дорогах и прочих инцидентов, да и на работу идти нужно тоже.

Но, казалось бы, все это не имеет отношения к рынкам, ведь рынок рационален и по большей части логичен. Но нет. Фондовый рынок ненавидит понедельник так же сильно, как и все остальные.

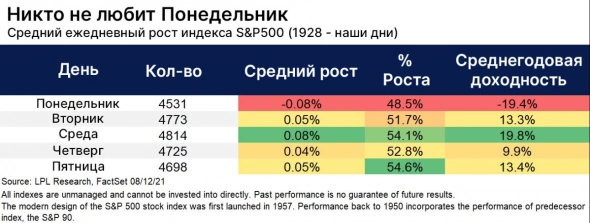

Так, начиная с 1928 года, на рынках наблюдается интересная закономерность — понедельник стабильно худший день для индекса S&P 500. Обратим внимание на таблицу ниже.

Как все знают, среднестатистический день на рынке закрывается в плюсе, однако понедельник — единственный день недели, где обычным результатом является минус, -0.08%. Для сравнения, в четверг, второй самый слабый день, средний рост в 0.04%. Лучший день — среда, в этот день индекс в среднем дорожает уже на 0.08%.

( Читать дальше )

Fix Price - оцениваем перспективы после 1 полугодия

- 13 августа 2021, 19:14

- |

Наконец к нам на стол попал отчёт Fix Price за первую половину 2021. Как обычно, постараемся объективно оценить прогресс компании с нашего предыдущего разбора (доступен здесь), посмотрим на финансовые показатели, обстановку вокруг компании и порассуждаем о привлекательности цены. Впрочем, обо всем по порядку.

Собственно сами результаты:

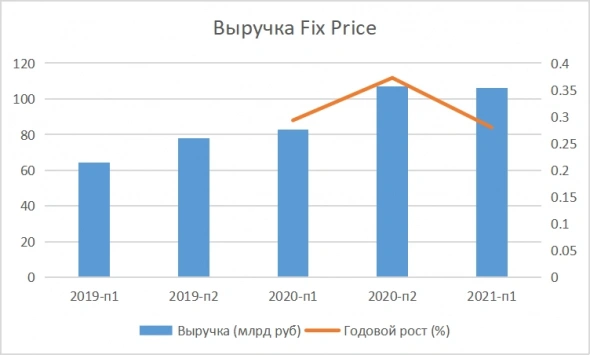

— Выручка продолжила стремительный рост и достигла 106.1 млрд рублей (+28.1% г/г).

— Общее количество магазинов увеличилось на 418 до 4 585 (+ 10%), что даже быстрее плана.

— Общая торговая площадь магазинов увеличилась на 94.4 тыс. кв. м и составила 983.9 тыс. кв. м (рост на 22.7% по сравнению с прошлым годом). По площади Fix Price сравнялся с Детским Миром и примерно в 2 раза меньше МВидео и Ленты. Но по сравнению с Магнитом и Х5 ещё в 7 раз меньше.

— LFL продажи поднялись на 11.9% (13.3% в I полугодии 2020 г.)

— LFL трафик вырос на 9.0%

— LFL средний чек вырос на 2.6% благодаря введению новых прайс-поинтов

( Читать дальше )

Инфраструктурный план: кто выиграет и кто проиграет

- 13 августа 2021, 09:17

- |

На днях в Сенате США одобрили инфраструктурный план на $1 трлн. Отвечаем на главные вопросы об одном из крупнейших планов госрасходов в истории США

Зачем нужен инфраструктурный план? Администрация Байдена считает, что для устойчивого роста экономики США необходимо обновить инфраструктуру — от дорог, школ и больниц до проведения высокоскоростного интернета. Также предлагается “вернуть” производство из развивающихся стран обратно в США и решить проблему с доступностью жилья. Все пункты плана обойдутся в 6-12% ВВП CША.

Как будет финансироваться план? Источники финансирования ещё предстоит согласовать, но финансировать план предлагается за счёт: 1) роста налоговой нагрузки для физических лиц и корпораций; 2) перераспределения средств из текущего бюджета; 3) взимания платы за использование отдельных объектов инфраструктуры (например, дорог).

Кто потенциально выиграет от инфраструктурного плана? Очевидно, строительный сектор: $CAT, $LECO, $MLM, $J, $GVA, $TEX и др.

( Читать дальше )

Coinbase - разбор криптовалютной ракеты

- 12 августа 2021, 19:15

- |

Сегодня разберём одну из самых хайповых историй на бирже СПБ — Coinbase Global (COIN). На чем зарабатывает Coinbase? Что с перспективами? Есть ли риски? Для этого посмотрим на свежую отчётность за первый квартал после IPO и порассуждаем стоит ли добавлять акции компании в свой инвестиционный портфель.

Coinbase — популярная американская онлайн-биржа по обмену криптовалютой. Компания предоставляет клиентам возможности по купле/продаже крипты, переносу средств, конвертации и даже возможность помайнить за “небольшую” плату. В первую очередь известна тем, что стала первой публичной криптовалютой биржей. В наши дни занимает доминирующее положение на рынке и активно развивается.

Путь Coinbase к IPO был тернист. Компания была основана в 2012 году как стартап в одной из квартир Сан-Франциско. Coinbase пережил бум крипты в 2013 и 2017 гг и выдержал так называемую “криптозиму”, которая длилась с 2018 по 2020 год. За это время платформа стала одной из самых удобных на рынке и в наше время пытается быть “Амазоном на рынке криптовалют”, предлагая доступ к более 142 различным криптоактивам.

( Читать дальше )

UBER - на такси в туманное будущее

- 11 августа 2021, 18:47

- |

Уже много лет мы то и дело слышим, что UBER вот-вот выйдет в прибыль. И вот опять пресса пестрит заголовками о первой прибыли UBER за 13 кварталов. Не уж то компания и правда нашла способ избавиться от многомиллионных издержек? Давайте изучим отчётность за второй квартал 2021 и решим, изменилась ли ситуация с нашего прошлого взгляда на компанию?

UBER — бенефициар от открытия экономики и наконец смог зарегистрировать рост валового бронирования (общая стоимость поездок на платформе) после пяти кварталов снижения, на 114% год к году.

Выручка UBER за квартал выросла на 105% год к году и 35% квартал к кварталу, достигнув $3.93 млрд и обогнав прогнозы на $190 млн. Как видно на графике ниже сказался эффект низкой базы с 2020 года.

Главным источником роста во втором квартале стало ожидаемое восстановление спроса на такси, а доставка начала выходить на постпандемийное замедление спроса. Так по сравнению с прошлым кварталом выручка сектора Mobility выросла на 90%. В это же время доставка, ставшая за время пандемии главным источником роста бизнеса, подросла всего на 12%.

( Читать дальше )

Потребительская инфляция в США - главное событие недели

- 11 августа 2021, 09:57

- |

Сегодня в 15:30 по московскому времени выходят данные по индексу потребительских цен в США за июль 2021г. Прошлые данные (июнь 2021г) показали рекордные значения с 1991 года: +5.4% к прошлому году. Консенсус прогноз аналитиков инвестиционных домов сейчас закладывает продолжение роста, но с некоторым замедлением: ожидание на уровне +0.5% к прошлому месяцу (против +0.9% в июне).

Действительно, рост некоторых компонентов, таких как поддержанные автомобили, проживание в гостиницах и авиабилеты, должен замедлиться. Тем не менее, общей динамической картины растущей инфляции это не изменит. Федрезерв сумел убедить рынки, что резкий рост в инфляции — это временный/переходящий фактор, связанный с открытием экономики. И это действительно так! Ключевой вопрос здесь немного в другом — «как долго инфляция будет выше среднего таргета ФРС ~2%?».

Примеров такого объема фискальных стимулов (основная причина роста цен) история ещё не видела. Однако, с позиции нашего опыта — структурные изменения, связанные со стоимостью «энергии», аренды недвижимости и ростом заработных плат, могут продолжаться дольше, чем сейчас закладывает рынок. Рекордное количество упоминаний об этом в отчетах компаний — яркое подтверждение данному тезису.

( Читать дальше )

Пандемийный пузырь понемногу сдувается

- 09 августа 2021, 20:09

- |

Что объединяет такие компании как Asos, TeamViewer, Logitech и Just Eat? Все они хорошо заработали в период локдаунов, и все они обвалились по итогам свежих квартальных результатов:

Asos -18% (интернет-магазин одежды)

TeamViewer -10% (софт для удалённого управления компьютерами)

Logitech -9.9% (компьютерная периферия)

Just Eat -9% (онлайн-доставка)

И это только пара примеров. В игровой индустрии, очевидном бенефициаре пандемии, дела ещё хуже: Ubisoft -39% с начала года, Take-Two Interactive -23%, Zynga -19%. Показывать рекордные темпы роста теперь гораздо сложнее, даже несмотря на бушующий дельта-ковид. Из-за этого менеджмент вынужден снижать прогнозы по выручке/прибыли на 2021-2022 года, что и приводит к массовому исходу инвесторов из данных акций.

Дальше — веселее. Nasdaq 100 сейчас на исторических хаях (TTM P/E 37.69), европейский индекс техов Stoxx 600 сейчас стоит в два раза дороже по P/E чем обычный Stoxx Europe 600. Сейчас любой промах по квартальным результатам или по прогнозу по прибыли может обойтись технологическим компаниям

( Читать дальше )

Не всё то золото, что летит...

- 09 августа 2021, 14:12

- |

Новая неделя началась с внезапного обвала цен на золото и серебро. Утром на азиатских торгах, когда ликвидность находилось на низком уровне, цена золота в момент упала с $1760 сразу к $1680 или 4.5%. Это минимум с апреля. Сейчас цены восстановились примерно до -1% от закрытия торгов прошлой недели.

Основным триггером для обвала стала статистика по рынку труда, вышедшая в пятницу (писали об этом здесь). Отчёт получился значительно сильнее ожиданий. Уровень безработицы понизился с 5.9% в июне до 5.4% в июле, а число занятых в несельскохозяйственном секторе увеличилось на 943 тысяч.

Причём тут хороший отчёт по рынку труда?

Как обычно все сводится к ожиданиям роста процентной ставки. Дело в том, что рынок труда — одна из главных метрик ФРС. Хорошие данные сильно увеличивают вероятность анонса ужесточения монетарной политики на традиционном августовском симпозиуме в Джексон-Хоуле.

( Читать дальше )

теги блога InveStory

- brent

- ipo

- IPO 2024

- Ozon

- S&P500

- Акции

- акции роста

- Акции РФ

- акции США

- аналитика

- банки

- банковский сектор

- биржа

- валюта

- газ

- Газпром

- ГМК НорНикель

- дивиденды

- доллар

- доллар рубль

- Евротранс

- золото

- золотодобывающие компании

- инвестидеи

- Инвестиции

- инвестиции в недвижимость

- инфляция

- инфляция в России

- инфляция в США

- исследование рынка

- китай

- китайские акции

- ключевая процентная ставка

- ключевая ставка

- ключевая ставка ЦБ РФ

- коронавирус

- криптовалюта

- Лукойл

- металлурги

- металлургический сектор

- мнение по рынку

- МосБиржа

- мтс

- недвижимость

- нефтегаз

- нефтегазовый сектор

- нефть

- нефть Brent

- НЛМК

- Новатэк

- новости

- новости компаний

- новости недели

- норникель

- обзор компании

- обзор рынка

- Облигации

- ОГК-2

- опек

- отчетность

- Пауэлл

- Полиметалл

- полупроводники

- полюс

- Полюс Золото

- Прогноз

- прогноз по акциям

- прогнозы

- редомициляция

- Ритейл

- рубль

- рынок

- рынок акций РФ

- самолет

- санкции

- сбер

- Сбербанк

- Северсталь

- Сигналы

- сургут преф

- Сургутнефтегаз

- сша

- сырьё

- технологические компании

- Тинькофф

- трамп

- трейдинг

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок России

- фондовый рынок РФ

- форекс

- фрс

- фьючерс mix

- цб рф

- экономика

- экономика России

- ЮГК Южуралзолото

- Яндекс