Foudroyant

Начался цикл повышения ставок в России?

- 24 июля 2021, 10:40

- |

Что-то у меня возникли подозрения, что в России начался цикл повышения ставок.

Если это так, то скоро начнётся многолетний медвежий рынок?

А это значит:

1. Все инвесторы смогут докупиться по ценам в 2-3 раза ниже текущих.

2. Смогут закупаться по низким и постоянно снижающимся ценам несколько лет подряд.

3. Доходность дивидендных бумаг вырастет.

4. Среднюю цену в портфельных пакетах акций удастся сместить вниз в разы.

5. Можно будет докупиться на дне, а через год — ещё раз, на следующем дне, а ещё через год — на следующем, по ещё более вкусным ценам.

Спешите воспользоваться возможностями!

- комментировать

- 1.3К | ★1

- Комментарии ( 15 )

Дешифровка Грааля

- 08 июля 2021, 15:29

- |

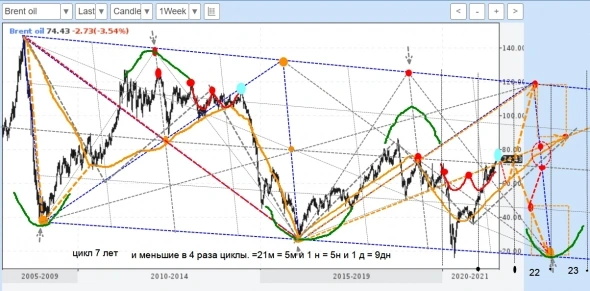

Недавно был в одном средневековом монастыре, затерянном в лесах на Оке. Монахи сказали, что у них уже много веков хранится старинная рукопись, которая, по преданию, даёт доступ ко всем деньгам мира.

Пытался я разгадать смысл этой рукописи сам, но ничего не вышло.

Давайте попробуем дешифровать этот Грааль все вместе.

Если получится — всем по яхте.

Как ломаются алготрейдеры

- 06 июля 2021, 10:44

- |

По итогам 2020 и половины 2021 года стала понятна наилучшая стратегия для этого «пилящего» роста: «купи и держи», без стопов и без шортов. Конечно же, понятна она стала задним числом.

И конечно же, как только большинство приспособится к такой торговле, рынок поменяется и сольёт всех, кто торгует без стопов и шортов.

Но речь не об этом. А о том, что многие трейдеры (в том числе алгоритмисты) оказались разочарованы своими результатами по сравнению с «купи и держи» за этот отрезок времени. И стали «переходить в инвесторы» или менять свои стратегии на «купи и молись» в стиле «Пульса».

То, что так сделали интуитивисты, это понятно. Они вообще склонны отклоняться от своих же правил.

Но, к удивлению, это стали делать и многие из тех, у кого есть формализованные стратегии. Не буду называть по именам, но мне попадались соответствующие комментарии.

Это как раз тот случай, когда робот не спасает от тильта.

Когда трейдер умом понимает, что всё нормально и менять ничего не надо — а надо лишь переждать — но всё равно не может удержаться:

( Читать дальше )

Как они это делают?

- 05 июля 2021, 12:09

- |

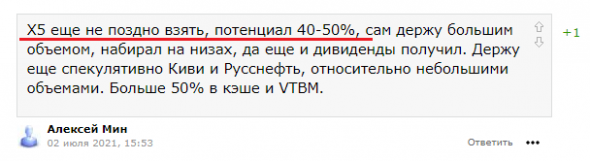

Время от времени вижу комментарии вида: «Акция такая-то дойдёт до такой-то цены», «У этой акции запас роста 50%» и прочее подобное.

А каким образом определяют эти запасы роста?

Не пальцем в небо ли эти прогнозы?

Спросил у одного из прогнозистов о том, как он получил свой результат.

В ответ молчание.

Ну что же, спросим ещё раз.

( Читать дальше )

Аритмия трендовой ТС: нужно ли бороться?

- 27 июня 2021, 14:26

- |

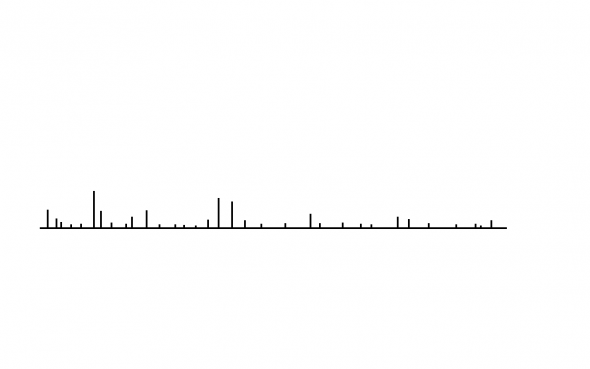

Берём счёт (допустим, 1 млн руб) и управляющую им трендовую ТС на дневках.

Уровень внесённой суммы 1 млн руб принимаем за контрольную точку.

Каждый день смотрим, пересечена ли контрольная точка.

Если да — выводим всю сумму превышения как нашу прибыль.

Если нет — ждём превышения контрольной точки, чтобы не выводить свой собственный капитал.

Через год записываем все выведенные суммы и дни их выводов.

Строим диаграмму, где отражена частота выводов и их размер относительно друг друга.

На получившемся распределении будет видна характерная для трендовых ТС «аритмия».

Но возникает вопрос: если для трендовой ТС изначально характерна подобная неравномерность прибыли, то по каким признакам можно понять, что с ТС что-то не так?

Что должно произойти на этой диаграмме, чтобы трейдер должен был встревожиться?

Цитата Кургузкина 2011 года

- 26 июня 2021, 13:54

- |

«Я не тестирую свою систему на всей истории, а смотрю только на текущий контекст. Например, в прошлом году было сильное падение, а сейчас рынок уже другой. Историю рынка нельзя рассматривать как нечто информативное. Система должна смотреть на текущее его состояние и работать в сегодняшнем контексте. Ради любопытства, конечно, можно посмотреть прошлые данные — вдруг там действительно происходило что-то такое, что заставит пересмотреть свои взгляды. Но если не было ничего особенного, то историю можно игнорировать. Если мы хотим протестировать систему, приспособленную к сегодняшнему состоянию рынка, мы должны взять данные с января этого года. Я делаю так».

Интересно, он сейчас придерживается тех же взглядов?

Нам грозит снижение уровня квалификации трейдеров

- 16 июня 2021, 10:48

- |

Обратил внимание, как много стало сейчас текстов следующего содержания:

«Пришёл на рынок, просто закидываю часть зарплаты на ИИС и богатею. Заработал столько-то миллионов. Фондовый рынок — это просто. Технический анализ не работает, фундаментальный анализ не нужен. Алгоритмы не нужны. Стопы не нужны, шорты не нужны. Просто купи, держи и выводи прибыль».

На возражения, что это случайный доход, обусловленный перегревом рынка — насмешки и агрессия.

И сейчас целая школа, биржевое поколение сформируется из вот таких вот. Как в 2006-2008 гг., когда даже управляющие профучастников не умели ничего, кроме как купить, держать и перестраивать лонги в портфеле.

По своему драматичный момент, надо его запомнить.

Сколько инструментов должно быть в алго-портфеле?

- 15 июня 2021, 09:18

- |

Многие трейдеры, активно работающие с фьючерсами, используют всего несколько из них: Ри, Си, Еу, Брент, Сбербанк, Газпром, Норникель.

Причина столь ограниченного выбора — мгновенная ликвидность.

Вопрос: если бы на российском рынке было доступно 30-40 фьючерсов с теми же параметрами ликвидности, стали бы Вы строить системы из 30-40 инструментов или всё равно ограничились бы несколькими?

теги блога Foudroyant

- S&P500

- акции

- алгоритмическая система

- алгоритмическая торговля

- алгоритмический трейдинг

- алгоритмы

- алготрейдинг

- анализ эквити

- аналитики

- биржа

- боковик

- большие деньги

- брокеры

- бэктестинг

- волатильность

- ГО

- грааль

- доверительное управление

- Доллар рубль

- ДУ

- евро

- зарплаты

- инвестирование

- инвестиции

- инвесторы

- индекс МБ

- индикаторы

- инфляция

- кванты

- контр-трендовая торговля

- корреляции

- ликвидность

- манипуляции

- маржин колл

- маркет мейкер

- маркетинг

- маркетмейкер

- маркетмейкеры

- математика

- математическая статистика

- математические модели

- математический анализ

- мобильный пост

- мошенники

- нефть

- новости

- обвал

- облигации

- оптимизация

- опционы

- остановка торгов

- ОФЗ

- оффтоп

- плечи

- портфели

- портфельная теория

- просадка

- просадки

- психология торговли

- психология трейдинга

- разворот

- разработка алгоритма

- риск менеджмент

- слив

- Смартлаб

- спекуляции

- сравнительный анализ

- срочный рынок

- стопы

- стратегии

- ТА

- таймфрейм

- технический анализ

- торговая система

- торговые алгоритмы

- торговые роботы

- торговые системы

- торговые стратегии

- трейдинг

- трендовая система

- трендовая торговля

- трендовые системы

- тренды

- Украина

- умные деньги

- управление капиталом

- управление рисками

- управление риском

- уровень жизни

- финансовая инженерия

- финансовая математика

- форекс

- фьючерс

- фьючерсы

- хедж-фонд

- чёрный лебедь

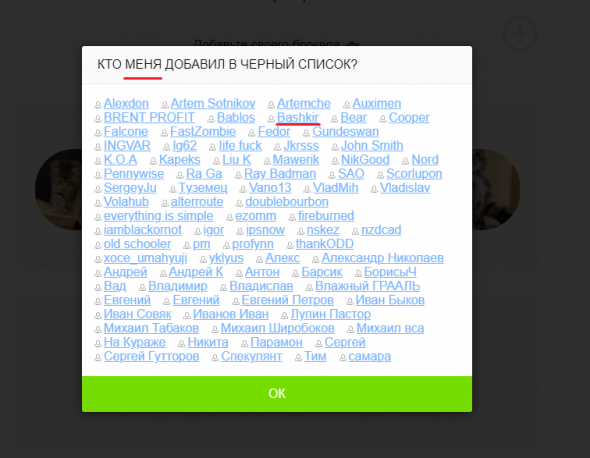

- чёрный список

- шортокрыл

- эквити

- эконометрика