Всем привет, когда объявят новую ставку по 1Р03?

AgelessForeteller, примерно через неделю. Сам жду новостей от эмитента. Думаю будет тянуть до заседания ЦБ по ставке, поэтому новую ставку объявит 24 или 27 октября.

| Имя | Доходн | Лет до погаш. |

Объем выпуска, млн руб |

Дюрация | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|---|---|

| АРЕНЗА1Р07 | 20.1% | 3.0 | 400 | 1.87 | 100.97 | 16.14 | 5.21 | 2026-03-19 | |

| АРЕНЗА1Р04 | 52.1% | 3.1 | 400 | 0.02 | 99.59 | 14.01 | 12.66 | 2026-03-01 | 2026-03-04 |

| АРЕНЗА1Р02 | 23.2% | 0.3 | 160 | 0.24 | 98.1 | 4.27 | 1.14 | 2026-03-20 | |

| АРЕНЗА1Р03 | 21.4% | 2.7 | 300 | 0.66 | 100.32 | 16.99 | 13.15 | 2026-03-05 | 2026-11-11 |

| АРЕНЗА1Р05 | 19.2% | 1.5 | 240 | 0.93 | 99.1 | 13.08 | 3.38 | 2026-03-21 | |

| АРЕНЗА1Р06 | 18.3% | 1.8 | 167 | 1.02 | 100.28 | 15.1 | 6.33 | 2026-03-16 |

Всем привет, когда объявят новую ставку по 1Р03?

![]() Контора Аренза-ПРО опубликовала свою отчётность за II квартал 2025 года.

Контора Аренза-ПРО опубликовала свою отчётность за II квартал 2025 года.

Еще один эмитент, бумаги которого держу в портфеле Барбадос, поэтому анализирую его отчетность в первых рядах, отчетность за 1 кв. 2025г. разбирал здесь 👉 t.me/barbados_bond/444

Кредитный рейтинг эмитента — ВВВ со стабильным прогнозом от АКРА (март 2025г.), рейтинг в 2025г. был повышен на одну ступень!

Основные показатели за 6 мес. 2025г. по РСБУ:

1. Выручка — 425 млн. р. (+49,1% к 1 полугодию 2024г.);

2. Себестоимость — 42 млн. р. (+72,5% к 1 полугодию 2024г.);

3. Управленческие расходы — 55 млн. р. (+22,2% к 1 полугодию 2024г.);

4. Операционная прибыль — 282 млн. р. (+50,8% к 1 полугодию 2024г.);

5. Процентные расходы — 150 млн. р. (+48,5% к 1 полугодию 2024г.);

6. Чистая прибыль — 111 млн. р. (+85% к 1 полугодию 2024г.);

7. ЧИЛ (чистые инвестиции в лизинг) — 2 008 млн. р. (-0,5% за 6 мес. 2025г.);

8. Товары для перепродажи — 25 млн. р. (+127% за 6 мес. 2025г.);

9. Денежные средства — 83 млн. р. (-10,8% за 6 мес. 2025г.);

10. Долгосрочные КиЗ — 1 072 млн. р. (-25,7% за 6 мес. 2025г.);

➖➖➖

🔸Профинансировано предметов лизинга: на сумму 1 131 (6 мес. 2024 года: 1 479) млн руб. -24%.

🔸Получено лизинговых платежей: 1 331 (6 мес. 2024 года: 1 010) млн руб. +32%.

🔸Валюта баланса: 2 388 (на начало года: 2 447) млн руб. -2%

🔸Чистые инвестиции в лизинг: 2 008 (на начало года: 2 019) млн руб. -0,5%

🔸Собственный капитал: 635 (на начало года: 554) млн руб. +15%

🔸Чистый долг сократился и на 01.07.2025 составляет 1 527 млн руб. (-163 млн руб. с начала года).

➡️Выручка: 426 (6 мес. 2024 года: 285) млн руб. +49%.

➡️Прибыль до налогообложения: 104 (6 мес. 2024 года: 76) млн руб. +37%.

📶Чистая прибыль: 112 (6 мес. 2024 года: 61) млн руб. +84%.

➖➖➖

В первом полугодии 2025 года темпы роста портфеля замедлились вследствие консервативной стратегии заключения новых сделок и жесткой денежно-кредитной политики. Повышенные ставки оказали сдерживающее влияние на экономическую активность наших клиентов. Однако ожидаем, что снижение ключевой ставки даст положительный импульс для роста нового бизнеса в лизинговой отрасли и позволит компенсировать слабую динамику начала года.

Вообще Аренза-Про — это, конечно, ВДО. Кредитный рейтинг у них ВВВ от АКРА, в прошлом году был повышен на фоне стабилизации качества лизингового портфеля и его роста. Плюс компания неплохо поработала над эффективностью, по итогам 1 квартала 2025 года у них значительно выросла выручка +50,3% год к году, до 201,31 млн рублей и чистая прибыль +38,31% год к году, до 42,58 млн рублей. Также по итогам первого квартала компании удалось снизить долговую нагрузку, сохранив при этом объём и качество лизингового портфеля. Отдельно здесь стоит отметить, что одним из участников Аренза-ПРО является всем известная АФК Система, что предполагает, что материнская компания при необходимости может поддержать свою дочку.

Из минусов можно отметить региональную концентрацию, отрицательные денежные потоки в отдельные периоды деятельности, зависимость компании от крупных кредиторов, и, конечно, высокие отраслевые риски. На высокой ключевой ставке лизинговым компаниям достаточно тяжело, и здесь, как и везде, есть риски ухудшения платежеспособности клиентов. Плюс у них невысокий уровень покрытия процентных расходов операционными доходами, поэтому не сказать, что у них существенный жирок.

Аренза-Про — частная московская лизинговая компания. Компания тесно связана с АФК Система, которая имеет долю в капитале — 25%.

Эмитент специализируется на лизинге оборудования для малого и среднего бизнеса, треть лизингового портфеля состоит из имущества для пищевой промышленности и ресторанного бизнеса, большие доли телекоммуникационного оборудования, оборудования для ЖКХ и медицинской техники. Весь бизнес ведется на одном юрлице, что облегчает анализ деятельности компании.

По итогам 2024г. лизинговая компания Аренза-Про занимала 62 место по объему нового бизнеса в рэнкинге лизинговых компаний от Эксперт РА.

Кредитный рейтинг эмитента — ВВВ со стабильным прогнозом от АКРА (март 2025г.), рейтинг в 2025г. был повышен на одну ступень.

Основные показатели за 1 кв. 2025г. по РСБУ:

1. Выручка — 201 млн. р. (+51% к 1 кв. 2024г.);

2. Себестоимость — 42 млн. р. (+44,8% к 1 кв. 2024г.);

3. Управленческие расходы — 21 млн. р. (+31% к 1 кв. 2024г.);

4. Операционная прибыль — 135 млн. р. (+62% к 1 кв. 2024г.);

ООО «Аренза-ПРО» — первая в России лизинговая FinTech компания, специализирующаяся на малом бизнесе. Компания профинансировала оборудование на сумму свыше 6,5 млрд рублей с момента основания в 2016 году. «Аренза-ПРО» входит в ТОП-5 компаний по лизингу оборудования в России и создала уникальную платформу для упрощения и ускорения процесса финансирования и работы с поставщиками.

ИНН - 7703413614

Так контора говорит сама о себе, а что на самом деле...

Контора оказалась немногословной, но и как все другие является бесспорным лидером на рынке. Меня всегда интересовал вопрос, если все первые, то где тогда вторые и третьи? И потом, если за 8 лет компания прокрутила 6.5 млрд рублей, то почему за этот период контора накопила только 107 млн несчастных рублей? Чем взятые в долг миллиарды отдавать? Ой… простите…. занять же можно, чтоб отдать… Как то не подумал.

ООО «Аренза-ПРО» — умеренно рискованное, значительно закредитованное, частично ликвидное, среднеэффективное предприятие. Выручка на 01.07.2024 года составила 285.3 млн, чистая прибыль 60.6 млн рублей.

Интерактивная страница портфеля PRObonds ВДО:Индикативный портфель PRObonds ВДО

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

🔶 ООО «Аренза-Про»

▫️ Облигации: Аренза-Про-001P-06

▫️ ISIN: RU000A10A026

▫️ Объем эмиссии: 300 млн. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 3 года

▫️ Количество выплат в год: 12

▫️ Тип купона: плавающий

▫️ Размер 1-го купона: 24.75%

[формула: КС ЦБ + 3,75%]

▫️ Амортизация: да

[по 10% — при выплате 15,18,21,24,27,30,33 купонов, 30% — при погашении]

▫️ Дата размещения: 05.11.2024

▫️ Дата погашения: 26.11.2027

▫️ Возможность досрочного погашения (call): нет

▫️ ⏳Оферта: -

Об эмитенте: «Аренза-Про» — лизинговая компания, ориентированная на малый бизнес.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

🔸 Срок обращения: 3 года.

🔸 Объем выпуска: 300 млн.

🔸 Купон: (месяц) 36 периодов

1-36 — КС+375

🔸 Амортизация:

15,18,21,24,27,30,33 — 10%

30% — 30%

🔸 Рейтинг:

BBB-(RU) Позитивный АКРА 05.06.2024

Газпромбанк

АРЕНЗА-ПРО (бренд Arenza) — относительно небольшая лизинговая компания, расположенная в Москве. Компания специализируется на предоставлении в лизинг различных видов оборудования с фокусом на работе с предприятиями малого и среднего бизнеса. Компания ведет свою деятельность в различных регионах страны, основными регионами присутствия являются Москва, Московская область и Санкт-Петербург, на которые в совокупности приходится больше половины портфеля.

Выпуски:

— АРЕНЗА-ПРО-БО-01 погашение: 23.12.2024 Объем: 300

— АРЕНЗА-ПРО-001P-01 погашение: 24.01.2026 Объем: 300

— АРЕНЗА-ПРО-001P-02 погашение: 18.06.2026 Объем: 400

— АРЕНЗА-ПРО-001P-03 погашение: 21.11.2028 Объем: 300

— АРЕНЗА-ПРО-001P-04 погашение: 21.03.2029 Объем: 400

— АРЕНЗА-ПРО-001P-05 погашение: 30.08.2027 Объем: 300

Рейтинги:

АКРА:

Аренза-ПРО выдержала эффектную паузу в пару месяцев после прошлого размещения и снова готовится взбудоражить долговой рынок очередным флоатером с привязкой к КС и неплохой ставкой купона. Придётся сразу же огорчить тех, кто ещё не успел оквалиться: выпуск только для квал. инвесторов. Но иногда из-за общего бардака в системе, некоторые брокеры позволяют покупать подобные облиги на вторичке и не-квалам.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Акрон, Россети, Совкомбанк, ВТБ_Лизинг, КАМАЗ, ВИ.ру, Атомэнергопром, Р_Вижн, ДОМ.РФ, Делимобиль, ПСБ, Эталон_Финанс, Мегафон.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚛А теперь — поехали смотреть на новый выпуск АРЕНЗА-ПРО!

ООО «Аренза-про» — относительно небольшая лизинговая компания, расположенная в Москве. Компания специализируется на предоставлении в лизинг различных видов оборудования с фокусом на работе с предприятиями малого и среднего бизнеса. Компания ведет свою деятельность в различных регионах страны, основными регионами присутствия являются Москва, Московская область и Санкт-Петербург.

11:00-15:00

размещение 5 ноября

Доходность до 29% но и риски не маленькие. В акционерах АФК

Мы разбираем компании и отбираем для вас лучшие инвест идеи💎 Присоединяйтесь!

---

Из лизинга мы уже смотрели:

А теперь принципиально иной сегмент. Микро лизинг выручает микро бизнес

О выпуске

Мы выбрали именно 2-ой выпуск из-за высокой доходности, ускоренной дюрации (частичные погашения с сентября 2024), отсутствия оферты. По тем же причинам может быть интересен выпуск 1Р01. Надо смотреть в моменте, что дешевле.

📌 На данный момент у ООО «АРЕНЗА-ПРО» в обращении 6 выпусков облигаций с общим облигационным долгом 1700 млн.₽.

Анализ проведен по итогам финансовой отчетности (РСБУ) предприятия за 2кв. 2024 г.

Финансовые результаты:

— Выручка: 285 млн. руб.

— Чистая прибыль (убыток): 61 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 7% (+), долгосрочные обязательства выросли на 28% (-), краткосрочные прибавили 21% (-).

Предприятие закредитованное, заемный капитал превышает собственный в 4,32 раза. Долговая нагрузка увеличилась на 18% (-).

По финансовым результатам (год-к-году): выручка выросла на 83%, чистая прибыль прибавила 87%.

...

Полный анализ этого и других эмитентов (с расчетом ОФС, фин. показателей и др.), рейтинг, а также информацию о новых выпусках см. в телеграм-канале.

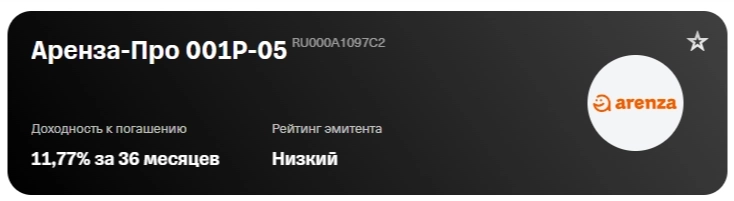

💼 Аренза-Про 001P-05 $RU000A1097C2

www.tbank.ru/invest/bonds/RU000A1097C2/

Купон — Плавающий

Номинал — 1000 Р

Количество выплат в год — 12

Дата погашения облигации — 30.08.2027

Объем в обращении — 300.00 млн ₽

Для неквал. инвесторов — Нет

Цель займа:

Средства, полученные от размещения облигаций, планируется направить на финансирование основной деятельности, финансирование оборотного капитала и расширение инвестиционного потенциала эмитента.

Тинькофф стратегия Облигации ААА

www.tbank.ru/invest/strategies/d1f27427-8f8a-4f7d-8b8f-da10cdf77f1c/

Тинькофф стратегия ВИМ — Ликвидность + Облигации

www.tbank.ru/invest/strategies/2be05558-e757-4438-9374-f5a72adcaa43/

Заявки на участие в размещении флоатера Арензы принимаются сегодня до 14.00.

• Для квалифицированных инвесторов

📌При оформлении через мобильное приложение КИТ Инвестиции, не взимается комиссия брокера

Аренза — лизинговая FinTech компания. Специализируется на лизинге оборудования стоимостью от ₽100 тыс. до ₽20 млн. для малого и среднего бизнеса.

📖Параметры размещения

• Серия 001Р-05

• Кредитный рейтинг эмитента ВВВ- (RU)

• Срок обращения: 3 года (1 116 дней)

• Купонный период: 31 дней

• Номинал: 1 000 рублей

• Купон: переменный, определяемый на 5-1 рабочий день, предшествующий дате начала купонного периода, как значение Ключевой ставки + спред. Ориентир спреда не более 350 б.п.

• Прием заявок: до 6 августа

• Для квалифицированных инвесторов

Подробнее об акции «Жаркое лето с КИТом»

Пока в сети завирусилось решение ЦБ сделать флоатеры только для квалов, у нас тут флоатер только для квалов. Лизинговая компания Аренза-ПРО решила занять под 21,5%, а точнее — под ставку, равную ключу с премией в 3,5%.

Вот такие были недавно ещё: Намджун, Чонгук, Чингачгук, Гойко Митич, Европлан, Практика ЛК, Аэрофьюэлз, Позитив, Самолёт. Дальше — больше, не пропустите.

Объём выпуска — 300 млн рублей. 3 года. Ориентир купона: КС+3,5%. Без оферты, с амортизацией по 10% в даты 15, 18, 21, 24, 27, 30, 33 купонов, 30% при погашении. Купоны ежемесячные. Рейтинг BBB- от АКРА (июнь 2024).

Аренза — первая в России лизинговая FinTech компания, специализирующаяся на розничном сегменте лизинга оборудования для малого бизнеса стоимостью от 100 000 до 15 000 000 рублей. Входит в АФК Система и по количеству сделок находится в ТОП-5 компаний по лизингу оборудования в России.

Уже пару недель на обзорах не было лизинговых компаний. Аренза-ПРО решила исправить эту несправедливость и взбудоражить долговой рынок очередным флоатером с привязкой к КС и неплохой ставкой купона. Придётся сразу же огорчить тех, кто ещё не успел оквалиться: выпуск только для квалифицированных инвесторов, как и почти все корпоративные флоатеры с недавних пор. Но в теории допускаю, что у некоторых брокеров (Тинёк, Альфа...) их можно будет взять на вторичке и не-квалам.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Ростелеком, Самолет, Россети, Черкизово, Мегафон, ВЭБ.РФ, Элемент Лизинг.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🚛А теперь — поехали смотреть на новый выпуск АРЕНЗА-ПРО!

![Свежие облигации: АРЕНЗА-ПРО 001Р-05 [флоатер]. Брать или нет Свежие облигации: АРЕНЗА-ПРО 001Р-05 [флоатер]. Брать или нет](/uploads/2024/images/21/79/60/2024/08/04/dbe2dc.webp)

ООО «Аренза-про» — относительно небольшая лизинговая компания, расположенная в Москве. Компания специализируется на предоставлении в лизинг различных видов оборудования с фокусом на работе с предприятиями малого и среднего бизнеса.

11:00-15:00

размещение 9 августа

Финансовые результаты:

— Выручка: 134 млн. руб.

— Чистая прибыль (убыток): 31 млн. руб.

Резюме:

(*) — динамика указана за отчетный период.

Собственный капитал увеличился на 1% (+), долгосрочные обязательства выросли на 21% (-), краткосрочные прибавили 7% (-).

Предприятие закредитованное, заемный капитал превышает собственный в 4,25 раза. Долговая нагрузка в отчетном периоде увеличилась на 16% (-).

По финансовым результатам: Рост выручки составил 138% (г/г), прирост по чистой прибыли +229%.

...Каждый день приходится анализировать 3-4 конторы и начинаешь понимать, что на сегодня стартовый капитал не играет никакой роли. Надо делать так, как это делает «Аренза-ПРО» и другие подобные конторы.

Не надо слов, не надо паники… Просто надо кратенько сказать, что мы первые, мы в топе, мы, мы, мы. Занимаем только на развитие, опохмеляемся на свои. Один фиг никто не проверяет… Даже после того, как контора лопнет.

«Аренза-ПРО» о себе: "… первая в России лизинговая FinTech компания, которая профинансировала оборудование на сумму свыше 6,5 млрд рублей… «Аренза-ПРО» входит в ТОП-5 компаний по лизингу и создала уникальную платформу для упрощения и ускорения процесса финансирования..."

Меня всегда интересовал вопрос, если все первые, то где тогда вторые и третьи? И потом, если за 8 лет компания прокрутила 6.5 млрд рублей, то почему за этот период контора накопила только 76.5 млн несчастных рублей? Чем взятые в долг миллиарды отдавать? Ой… простите…. занять же можно, чтоб отдать… Не подумал как-то.

🟢 ООО «АРЕНЗА-ПРО»

АКРА повысило кредитный рейтинг до уровня ВВВ-(RU), изменив прогноз на «Позитивный»

АРЕНЗА-ПРО (бренд Arenza) — относительно небольшая лизинговая компания, расположенная в Москве. Компания специализируется на предоставлении в лизинг различных видов оборудования с фокусом на работе с предприятиями малого и среднего бизнеса.

При оценке концентрации АКРА учитывает низкую долю требований к отдельным лизингополучателям (доля требований к десяти крупнейшим лизингополучателям на конец 2023 года не превышала 12%).

По мнению Агентства, наличие в числе акционеров крупного институционального инвестора оказывает позитивное влияние на оценку корпоративного управления, поскольку обеспечивает дополнительный внешний контроль за деятельностью Компании. Вместе с тем АКРА отмечает сохранение значимости риска ключевого человека для деятельности Компании.

Значение показателя достаточности капитала (ПДК) на 01.01.2024 сохранялось на относительно высоком уровне (20,8% согласно отчетности по РСБУ и 25,8% по данным отчетности по МСФО)

ООО «Аренза-про» – небольшая компания, специализирующаяся на финансовом лизинге оборудования для малого бизнеса. Компания создана в 2016 году и активно расширяется с 2020 года, когда были привлечены значительные инвестиции, и компания стала частью экосистемы. Компания функционирует в онлайн-формате и использует в работе собственные ИТ-разработки, развиваясь в качестве финтех-организации.

(Размещение 16 февраля)

Вся свежая информация по новым выпускам у меня в телеграмм канале.