Копипаст

Копипаст | Откуда эти черти берут деньги на выкуп пузыря?

- 12 марта 2024, 09:04

- |

Откуда эти черти берут деньги на выкуп пузыря?

t.me/spydell_finance/5053

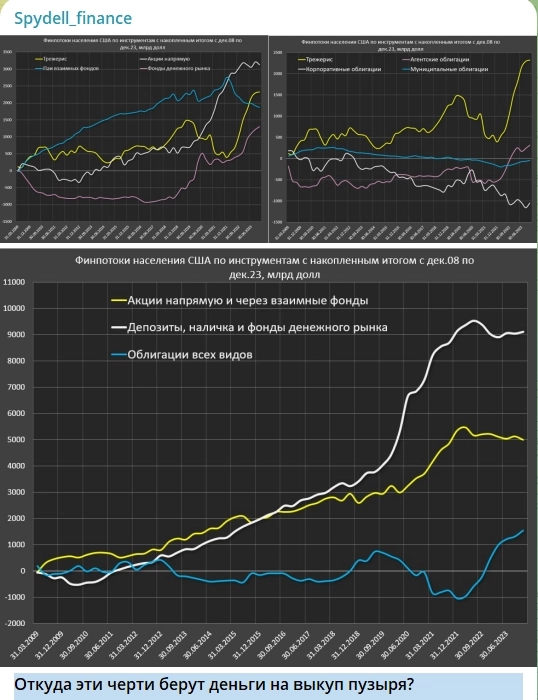

Оказывается – нет никаких денег. С момента начала ужесточения ДКП (март 2022) американское население (главный покупатель рынка акций) вывело с рынка акций (напрямую и через взаимные фонды) свыше 0.5 трлн, что стало крупнейшим оттоком с кризиса 2008 согласно отчету Z1 от ФРС и собственным расчетам.

Напрямую было куплено акций на 263 млрд с 1кв22 по 4кв23, а из взаимных фонов выведено 735 млрд (крупнейший отток в истории), а общий баланс во взаимных фондах вернулся к 2017 году, т.е. за 7 лет нулевой приток.

Тенденция вывода была продолжена в 2023, когда отток составил 0.25 трлн напрямую и через фонды.

В этот момент рынок акций показал сильнейший рост за всю историю человечества (https://t.me/spydell_finance/5044) по совокупности факторов (темпы прироста, сила тренда, корпоративные мультипликаторы, сравнение с макропоказателями, такими как доходы (https://t.me/spydell_finance/4958), сбережения населения и долларовая ликвидность), что стало первым эпизодом за 100 лет, когда рынок рос на фоне оттока денег населения.

В момент монетарного и фискального бешенства траектория финпотоков была совершенно другой – с начала 2020 по 1кв22 чистый денежный поток в рынок составил 2.5 трлн. В этот момент все ключевые брокеры США фиксировали рекордную активность физлиц, а рекордный рост рынка (2020-2021) был обусловлен реальными деньгами.

До этого с янв.09 по дек.19 чистый поток в акции составил 3 трлн.

Куда идут деньги? В фонды денежного рынка, куда с 1кв22 осело почти 1 трлн непосредственно от населения, тогда как из депозитов всех видов было выведено 1.2 трлн, т.е. баланс денежных активов минус 0.25 трлн с 1кв22 по 4кв23.

Основное распределение ликвидности было получено в долговой рынок – в совокупности свыше 2.5 трлн, где в трежерис население влило 1.8 трлн, в ипотечные и агентские бумаги – почти 0.8 трлн, еще купило муниципальные облигации на 150 млрд, но продало корпоративные облигации на 226 млрд.

Население на макро-уровне ведет себя предельно логично – идет в облигации на фоне роста ставок и выходит из акций и депозитов.

- 12 марта 2024, 09:07

- 12 марта 2024, 10:07

теги блога Активный Инвестор

- bitcoin

- CNYRUB

- FTX

- gamestop

- Goldman Sachs

- IPO

- Robinhood

- Robinhood Markets

- S&P500

- SEC

- SPAN

- wsb

- акции

- акции США

- арбитраж

- аукцион закрытия

- аэрофлот

- Банки

- биржа

- биткойн

- блокчейн

- брокер

- брокеры

- волатильность

- ВТБ

- ГАЗ

- газ для европы

- Газпром

- гамма

- госдолг США

- Дивиденды

- ДНР

- доллар

- Доллар рубль

- Дональд Трамп

- евро

- ИИ

- ИИС

- Инвестиции

- инфляция

- инфляция в США

- Искусственный интеллект

- Китай

- крипта

- криптобиржа

- криптовалюта

- Магнит

- манипулирование

- Манипуляции

- маркетмейкер

- маркетмейкеры

- маркетмейкинг

- Матчинг

- МБ

- Мосбиржа

- Московская Биржа

- натуральный газ

- недельные опционы

- нефть

- НОВАТЭК

- облигации

- опрос

- опцион

- опционы

- Открытие

- Открытие брокер

- оффтоп

- политика

- РБК

- рубль

- Санкции

- санкции США

- сбер

- Сбербанк

- СВО

- смартлаб

- СПАН

- стоп лосс

- СУР

- сша

- тета

- теханализ

- технический анализ

- торговые войны

- торговые сигналы

- Трамп

- трейдинг

- Украина

- фандинг

- Форекс

- ФРС

- ФРС США

- ФСК Россети

- фьючерс

- фьючерсы

- ЦБ

- ЦБ РФ

- ЦФА

- экономика США