Блог им. gofan777

Европлан планирует выйти на IPO

- 20 марта 2024, 15:02

- |

Вчера вышла новость о том, что ПАО «Лизинговая компания «Европлан», которая входит в холдинг «ЭсЭфАй» (SFI) объявила о намерении провести первичное публичное размещение.

Мне представилась возможность поучаствовать на онлайн презентации с менеджментом компании, за что большая благодарность организаторам. Сегодня тезисно поделюсь с вами основной информацией, которая известна на данный момент.

🚗 Для начала давайте чуть ближе познакомимся с сектором автолизинга и с бизнесом Европлана в частности. Рынок автолизинга в 2023 году достиг уровня 1,78 трлн руб., а среднегодовой темп роста за последние 4 года составил 33%. Далеко не каждый сектор может похвастаться такой динамикой, особенно учитывая тот факт, что на этом горизонте было 2 серьезных кризиса.

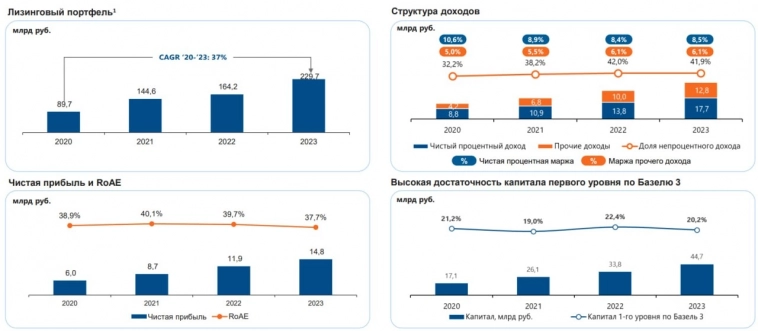

💼 Европлан занимает около 10% рынка, а его лизинговый портфель достиг отметки в 230 млрд руб. С 2019 года динамика роста чистой прибыли компании была сопоставима с темпами роста самого рынка (33% в год). Несмотря на такой внушительный рост, эмитент показывал хороший уровень доходности, так, рентабельность капитала (ROE) по итогам прошлого года составила 38%.

📈 Как мы видим, бизнес рентабельный и имеет потенциал дальнейшего роста, в том числе за счет увеличения клиентской базы, которая уже сейчас составляет около 146 тыс. человек. И здесь стоит отметить, что более 72% клиентов пользуются услугами компании повторно. По данным из презентации эмитента, потенциал роста рынка автолизинга может составить в среднем 15% в год на следующие 3 года.

💰 Несмотря на внушительный рост бизнеса, Европлан также распределяет часть прибыли своим акционерам. По текущей див. политике на дивиденды направляется не менее 50% чистой прибыли, размер зависит от конъюнктуры рынка. Частота выплат 1 раз в год на данный момент. Но данный фактор может вызвать интерес у инвесторов как со стоимостной стратегией инвестирования, так и с доходной.

✔️ Отдельно отмечу важный момент, что высоких темпов роста доходов компании удается добиваться даже в кризисные периоды за счет эффективной бизнес-модели, средняя стоимость риска за последние 4 года находилась на уровне 0,5%.

Теперь пару слов про выход на биржу. Пока информации не так много, но по мере ее появления я сделаю еще один разбор.

⏳ Начало торгов ожидается уже в конце марта текущего года.

💵 Сделка пройдет по схеме cash-out, когда не проводится дополнительной эмиссии акций, а основной акционер продает часть своей доли, по текущим оценкам, она будет не очень большой. Многие эмитенты на прошлых IPO проводили сделки cash-in, когда средства направлялись на развитие бизнеса. Но Европлан такой нужды не испытывает, во-первых, темпы роста доходов полностью покрывают все издержки на развитие, а во-вторых, достаточность капитала по Базелю 3 превышает 20%, имея хороший запас прочности.

📌 Если IPO состоится, то Европлан станет первой компанией из сектора автолизинга, представленной на Мосбирже. Публичный статус откроет новые возможности для эмитента, как по привлечению фондирования, так и по мотивации сотрудников. Будем следить за новостями и ждем данных по оценке бизнеса, после чего проанализируем, насколько она будет интересна частным инвесторам.

❤️ Благодарю за ваш лайк, если пост оказался полезным!

⚠️ Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами и новостями в оперативном режиме: Telegram, Вконтакте, Дзен, Смартлаб

теги блога Георгий Аведиков

- CHMF

- ETLN

- FIVE

- fix price

- Globaltrans

- GMKN

- HeadHunter

- Henderson

- IPO

- IPO 2024

- MDMG

- MGNT

- MOEX

- MTSS

- mvid

- NVTK

- Ozon

- PHOR

- PLZL

- Positive

- ROSN

- Sber

- SBERP

- SMLT

- softline

- SPO

- Whoosh

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- Астра

- АФК Система

- Аэрофлот

- банк санкт-петербург

- белуга групп

- Брокеры

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- дивиденды

- европлан

- Займер

- золото

- инвестиции в недвижимость

- ИнтерРАО

- Лента

- Лукойл

- м.видео

- Магнит

- Мать и Дитя

- Мечел

- ММК

- Московская биржа

- мтс

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- прогноз компании

- прогноз по акциям

- Рентал ПРО

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- селектел

- Селигдар

- Совкомфлот

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- трейдинг

- Фосагро

- ЭНЕЛ РОССИЯ

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс