Блог им. gofan777

💰 Юнипро - 40% капитализации в кэше

- 21 февраля 2024, 09:59

- |

Долгое время Юнипро была одной из лучших компаний генерирующего сектора. Во-первых, она успела обновить существенную часть оборудования во время первой программы ДПМ. Во-вторых, модернизирует старые блоки за счет программы ДПМ-2. В-третьих, бизнес никогда не имел высокой долговой нагрузки, что позволяло распределять значительную часть чистой прибыли акционерам.

📉 То, что раньше было козырем для инвесторов, сейчас стало проблемой — иностранный мажоритарий. Существенная часть доходов не направлялась в малоэффективные проекты, а распределялась в виде дивидендов. Это было связано с тем, что мажоритарный акционер (Uniper) был в них заинтересован. Интересы миноритариев никогда не нарушались, что позволяло получать хорошие и стабильные выплаты от компании.

❓Что происходит с бизнесом сейчас и каких результатов удалось добиться по итогам 2023 года? Попробуем сегодня разобраться.

💡 Сектор генерации не является историей роста и во многом зависит от рыночных цен на электроэнергию и мощность. В прошлом году цены продемонстрировали позитивную динамику, как и операционные результаты. Выработка электроэнергии выросла на 4,8% г/г до 56,5 млрд кВт.ч.

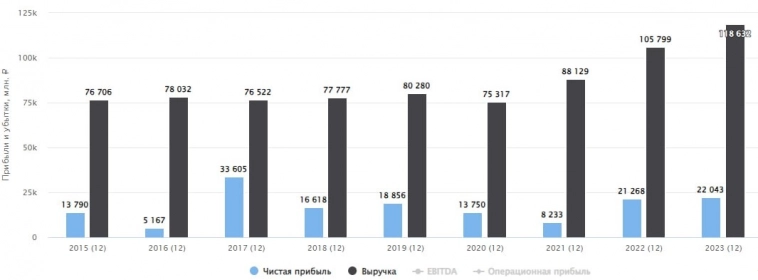

📈 На фоне роста тарифов и выработки, выручка компании увеличилась на 12,1% г/г до 118,6 млрд руб. А вот показатель EBITDA показал более слабую динамику, прибавив всего 5,7% г/г до 42,2 млрд руб.

✔️ Чистая прибыль увеличилась всего на 3,6% г/г до 22 млрд руб. Причиной более низкого роста прибыли и EBITDA, по сравнению с выручкой, стал опережающий рост издержек. Расходы на топливо (в основном уголь) выросли на 17,8% г/г, обесценение активов составило 12,6 млрд руб., что выше уровня прошлого года на 41%. Из-за роста инфляции ФОТ также был увеличен на7,5% г/г.

💰 Несмотря на низкую динамику показателей, менеджмент не расходует средства. Кредитов нет, обслуживать их не надо, инвестиции все уже известны. Это приводит к накоплению денежных средств на счетах и их объем превысил 52 млрд руб., при том, что капитализация всей компании оценивается по текущей цене в 135 млрд руб.

❗️ Но в условиях наличия мажоритарного акционера из недружественной страны, дивиденды в ближайшее время вряд ли решат распределить. Тем не менее, если оценить потенциал, то последние 2 года бизнес зарабатывал около 0,35 руб. на акцию чистой прибыли. При выплате 100% от этого показателя акционерам, див. доходность составила бы около 16,5% годовых.

📌 По мультипликаторам Юнипро оценивается очень дешево, учитывая размер кубышки.P/E = 6x, EV/EBITDA = 1,9x. Если раньше была надежда на распределение прибыли, то после введения внешнего управления компанией она практически исчезла. Теперь нужно следить за происходящим, есть шанс, что бизнес могут национализировать и передать под управление Интер РАО, ГЭХу или кому-то еще. Такой исход мог бы увеличить шансы на дивиденды, но не думаю, что это произойдет быстро. С текущего года закончатся повышенные платежи по 3-му энергоблоку Березовской ГРЭС, что снизит доходы компании. Я свою небольшую долю пока продолжаю держать, но докупать особого желания не возникает, в силу неопределенности перспектив. Сейчас Юнипро превратилась в чемодан без ручки, и выбросить жалко и нести непонятно сколько придется...

#UPRO

⚠️Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами и новостями в оперативном режиме: Telegram, Вконтакте, Дзен, Смартлаб

теги блога Георгий Аведиков

- CHMF

- ETLN

- FIVE

- fix price

- Globaltrans

- GMKN

- HeadHunter

- Henderson

- IPO

- IPO 2024

- MDMG

- MGNT

- MOEX

- MTSS

- mvid

- NVTK

- Ozon

- PHOR

- PLZL

- Positive

- ROSN

- Sber

- SBERP

- SMLT

- softline

- SPO

- Whoosh

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- Астра

- АФК Система

- Аэрофлот

- банк санкт-петербург

- белуга групп

- Брокеры

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- дивиденды

- европлан

- Займер

- золото

- инвестиции в недвижимость

- ИнтерРАО

- Лента

- Лукойл

- м.видео

- Магнит

- Мать и Дитя

- Мечел

- ММК

- Московская биржа

- мтс

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- прогноз компании

- прогноз по акциям

- Рентал ПРО

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- селектел

- Селигдар

- Совкомфлот

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- трейдинг

- Фосагро

- ЭНЕЛ РОССИЯ

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс