Блог им. boomin

Итоги торгов за 07.12.2023

- 08 декабря 2023, 15:02

- |

Коротко о торгах на первичном рынке

7 декабря началось размещение трехлетнего выпуска АйДи Коллект ПКО-06 объемом 2,5 млрд рублей, размер ставки купона 18% на весь срок обращения. Первый раз за историю работы эмитента на долговом рынке

Выпуск привлек внимание крупных институциональных инвесторов, в первый день торгов за 55 сделок было размещено облигаций на 1,04 млрд рублей, что составило 41,5% от общего объема. Пятая часть выпуска была выкуплена за три крупных сделки, максимальная из которых составила 200 млн рублей. Наибольшее количество сделок (31 шт.) пришлось на диапазон от 1млн до 2,5 млн рублей. В диапазоне 10-100 млн было подано 13 заявок. Медиана — 1,7 млн рублей, мода – 1,4 млн рублей.

Также 7 декабря началось размещение четырехлетнего выпуска ИстринскаяСыроварня-БО-03 объемом 150 млн рублей. За первый день торгов выкуплено облигаций на почти 68 млн рублей (45% от общего объема) за 230 сделки. Максимальный объем сделки составил 40 млн рублей – единственная сделкам с объемом выше 5 млн. Максимальное количество сделок (100 шт.) было в диапазоне 100-500 тыс. рублей. Показатель медианы в первый день торгов достиг значения 20 тыс. рублей, мода – 10 тыс. рублей.

Напомним, что в начале ноября кредитный рейтинг эмитента был понижен сразу на две ступени, с BB-(RU) до уровня B(RU) с прогнозом стабильный. АКРА обусловила понижение рейтинга ростом показателей долговой нагрузки компании. Через месяц после понижения рейтинга компания объявила, что воспользуется call-опционом для погашения дебютного выпуска. Стоит отметить и положительный фактор для эмитента и инвесторов — поручительство в размере 50% от номинальной стоимости в лице АО «Корпорация «МСП» по новому выпуску.

Ставка купона рассчитывается по формуле: ставка ЦБ + 3,5%, но не более 18% годовых. Решение конечно адекватное для эмитента, с учетом резких колебаний ключа зафиксировать верхний порог купонной доходности было вполне логичным. Но с учетом низкого рейтинга эмитента, купонная доходность (пускай даже по верхней границе 18%) не соответствует рискам инвесторов. Тем более, что сейчас средняя доходность выпусков с дюрацией более года в той же рейтинговой категории варьируется в диапазоне 19-19,5% годовых. На первичном рынке на данный момент также проходят размещения выпусков с более высокой доходностью и более высоким рейтингом, например, ФАРМФОРВАРД БО-01.

В четверг завершилось размещение дебютного трехлетнего выпуска ИЛС БО-01-001P объемом 300 млн рублей. За три дня весь объем был выкуплен за 2320 сделки. Максимальная сделка — 10 млн рублей, медианное значение – 16 тыс. рублей, мода — 1 тыс. рублей. Объем наибольшего количества сделок (1746 шт.) — до 100 тыс. рублей, на них пришлось всего 9,5% объема выпуска.

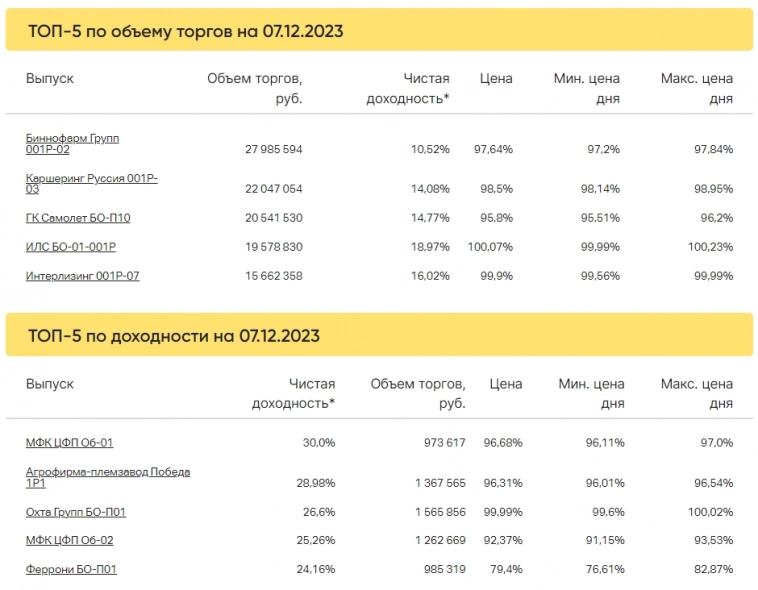

Коротко о торгах на вторичном рынке

По итогам торгов за 7 декабря в рейтинг по доходности попал трехлетний выпуск Охта Групп БО-П01, погашение которого должно состояться уже 13 декабря 2023 года. Котировки бумаги были зафиксированы на уровне 99,72% от номинала.

В топ-5 по снижению цены первую строчку рейтинга занял выпуск СЭЗ им. С.Орджоникидзе 001Р-02. Котировки бумаги за день опустились с 85,55% до 81,4% от номинала. Дневная ликвидность составила 6,1 млн рублей (объем выпуска 500 млн рублей) — максимальное значение за последний год. Возможно, снижение связано с исполнением крупной заявки, при низкой ликвидности «стакана», что и толкнуло котировки вниз. Вполне вероятно, сегодня часть вчерашней нисходящей динамики цены будет отыграно покупками.

В рейтинге по росту цены наиболее ликвидными были выпуски: ОйлРесурсГрупп БО-03 (рост котировок с 94,95% до 96,79%) и Kviku 001P-01 (рост цены за день с 89,34% до 90,63%) объем торгов которых составил по 1,2 млн рублей.

Суммарный объем торгов в основном режиме по 347 выпускам составил 544,9 млн рублей, средневзвешенная доходность — 15,59%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

Данная информация не является индивидуальной инвестиционной рекомендацией или рекламой, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям.

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- селектел

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал