Блог им. boomin

Итоги торгов за 16.10.2023

- 17 октября 2023, 13:13

- |

Коротко о торгах на первичном рынке

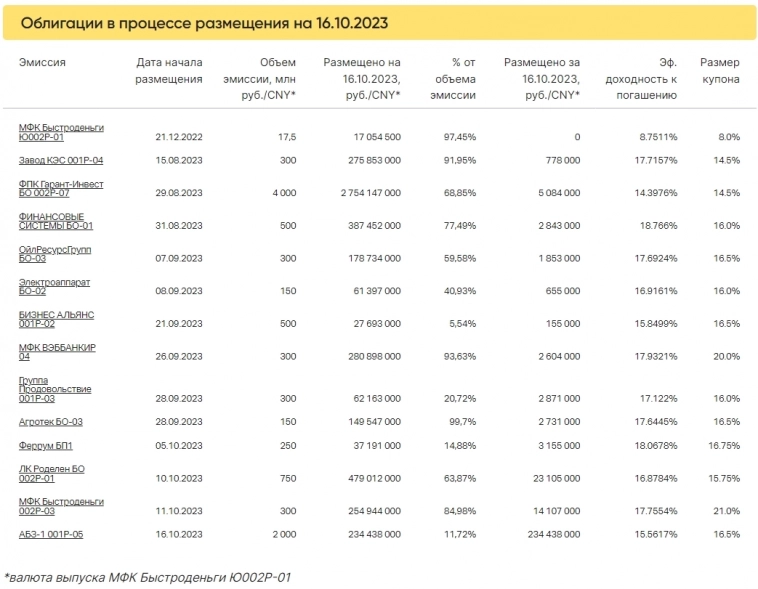

16 октября началось размещение трехлетнего выпуска АБЗ-1 001P-05. За первый день выкуплено бумаг на 234,4 млн рублей из общего объема 2 млрд рублей. Эмитент с рейтингом BBB(RU) предложил рынку выпуск с ежемесячным купоном «лесенкой» — в период обращения ставка постепенно будет снижаться с 16,5% до 12%. Выплаты 1-5-го купонов пройдут по максимальной ставке.

Напомним о скором сроке гашения дебютного выпуска АБЗ-1-001Р-01-боб объемом 3 млрд рублей и купоном 12% годовых, который состоится 25 декабря. По выпуску уже прошла амортизация 82,5% тела долга, в конце года пройдет гашение оставшейся 17,5% части долга.

Приближаются к окончанию размещения следующих выпусков:

Облигации Агротек БО-03 объемом 150 млн рублей размещены на 99,7%. За вчерашние торги было выкуплено бумаг на 2,7 млн рублей. Выплаты по свежему выпуску эмитента с рейтингом BB.ru будут проходить ежеквартально по фиксированной ставке 16,5% годовых.

По выпуску МФК ВЭББАНКИР 04 за прошедший день объем выкупа составил 2,6 млн рублей, выпуск объемом 300 млн рублей уже размещен на 93,63%. Ежемесячные выплаты 1-5-го купонов пройдут по ставке 20% годовых.

С 15 августа продолжается размещение пятилетнего выпуска Завод КЭС 001Р-04 объемом 300 млн рублей и ежеквартальным купоном с фиксированной ставкой 14,5% годовых. В понедельник дневной объем выкупа составил 778 тыс. рублей — максимум за последние три недели. Эмиссия по выпуску состоялась на 92%.

Со стабильно высокой ликвидностью продолжается размещение выпусков: ЛК Роделен БО 002P-01 (23,1 млн рублей), ФПК Гарант-Инвест БО 002Р-07 (5,1 млн рублей), Феррум БП1 (3,1 млн рублей), Группа Продовольствие 001P-03 (2,9 млн рублей) и ФИНАНСОВЫЕ СИСТЕМЫ БО-01(2,8 млн рублей). По всем этим выпускам дневной выкуп держался выше 2 млн рублей.

Коротко о торгах на вторичном рынке

В рейтинге по объему торгов лидирует свежий выпуск ЯТЭК-001Р-03, размещение которого прошло 13 октября. Дневной объем торгов составил почти 309 млн рублей при объеме эмиссии 6 млрд рублей. Интересно, что на вторичном рынке облигации эмитента с высоким рейтингом A(RU) и высокой ставкой 15,35% снижаются в цене второй день подряд. Цена опустилась с максимального значения 101,99% до номинальных уровней. Учитывая, что выпуск оказался не розничным, вероятно, часть крупных институционалов «скидывают» свои объемы на «вторичку».

Также в список попал трехлетний выпуск ХК Финанс-001P-08-об с дневным объемом торгов 86,5 млн рублей (объем эмиссии — 3 млрд рублей). Повышение ликвидности по выпуску началось с 6 октября и продолжается по сей день. Несмотря на низкую ставку в 13% ежеквартальных купонов, облигации торгуются выше номинала. Возможно, даже при отсутствии рейтинга эмитента, положительно сказывается то, что «ХК Финанс» является SPV-компанией группы «Хоум Кредит».

В рейтинг роста цены попал дебютный трехлетний выпуск АгрохолдингСолтон-1-боб. За вчерашний день цена выросла с 100,43% до 104% на объеме торгов 300 тыс. рублей (объем выпуска — 60 млн рублей). Динамика выглядит странной, учитывая, что выпуск по нынешним меркам имеет низкую купонную доходность в 13%. При этом погашение выпуска состоится уже апреле 2024 г.

Также существенный рост цены вчера был у четырехлетнего выпуска ДиректЛизинг БО 002Р-01, который также попал в топ. Дневная ликвидность составила 1,6 млн рублей (объем выпуска — 200 млн рублей), при этом цена подскочила со 100,84% до 103,72% от номинала. Вместе с ежеквартальной выплатой купона по ставке 14% проходит амортизация тела долга на 6,25%. Ближайшая выплата состоится в январе 2024 г.

Напомним, что приближается дата погашения выпуска ДиректЛизинг-001Р-06-боб объемом 200 млн рублей и купоном 11,5% годовых. Это случится 24 декабря. Динамика цены пока сохраняется вблизи отметки 99,4%.

В лидерах роста и выпуск Центр-резерв БО-01, который вырос до 121% от номинала (по выпуску купон 22% годовых, но ежеквартальная амортизация по 5% уже началась с августа), доходность инвесторов составляет менее 10% годовых, что для бумаги с рейтингом B, тем более в текущих условиях, — низко. В качестве альтернативы можно рассмотреть на первичном рынке выпуск «Группы «Продовольствие» серии 001P-03 — тоже агрария, но зернового направления, с рейтингом В+ и купоном 16%.

В рейтинг по снижению цены попал выпуск пятилетних облигаций Татнефтехим 001-P-01. За день цена снизилась со 101,59% до 100,5% от номинала на ликвидном объеме торгов 2,5 млн рублей. По выпуску эмитент установил ставку ежеквартального купона на уровне 15% годовых до сентября 2024 г., когда пройдет очередная оферта, однако доходность (около 14,5% годовых) для рейтинга BB+ всё же еще остается низкой в сравнении с более надежными альтернативами на первичном рынке. Например, размещаемый выпуск ФПК Гарант-Инвест БО 002Р-07 с рейтингом BBB от двух агентств и хорошей отчетностью по МСФО.

Суммарный объем торгов в основном режиме по 352 выпускам составил 1109,9 млн рублей, средневзвешенная доходность — 14,53%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

Данная информация не является индивидуальной инвестиционной рекомендацией или рекламой, и финансовые инструменты либо операции, упомянутые в данном материале, могут не соответствовать вашему инвестиционному профилю, финансовому положению, опыту инвестиций, инвестиционным целям.

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- селектел

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал