Блог им. svoiinvestor

Россети ЦП отчитались за Iп 2023г — фиксируем рост всех показателей и стабильность бизнеса, пора подсчитывать дивиденды?

- 29 августа 2023, 07:13

- |

Россети ЦП опубликовала финансовые результаты по МСФО за I полугодие 2023 года (II квартал 2023 года). За полгода можно понять, как адаптировалась компания к новым реалиям, поддерживается ли стабильный поток выручки и есть ли перспективы выплат дивидендов. Можно уже с уверенностью сказать, что эмитент генерирует кэш и улучшил все свои финансовые показатели относительно прошлого года. Перейдём же к основным показателям:

⚡️ Выручка: 63,8₽ млрд (15,8% г/г)

⚡️ Чистая прибыль: 9,4₽ млрд (42,4% г/г)

⚡️ Операционная прибыль: 12,5₽ млрд (20,2% г/г)

Основным фактором, оказавшим влияние на рост выручки, является рост выручки по передаче электроэнергии вследствие увеличения «котловых» тарифов (60,7₽ млрд), а также роста объёма оказанных услуг. Соответственно, увеличилась и чистая прибыль, а для частного инвестора это весомый знак, но об этом ниже. Что ещё можно отметить из отчёта?

🔌 Операционные расходы компании составили — 52,7₽ млрд (16,1% г/г). Расходы увеличились из-за: увеличения затрат на услуги ТСО, роста ставок на содержание объектов ЕНЭС, ростом цены электроэнергии, повышение амортизационных начислений вследствие ввода в эксплуатацию объектов основных средств в результате реализации инвестиционной программы.

🔌 Денежные средства продолжают оседать на счетах компании — 10₽ млрд (21,9% г/г). Видимо, откладывают для инвест. программ, параллельно часть средств может пойти на обслуживание долга.

🔌 Чистый долг составил — 21₽ млрд (-13% г/г). Компания сократила краткосрочные заёмные средства до 1,2₽ млрд (годом ранее — 19,4₽ млрд) и нарастила долгосрочные — 29,9 млрд (годом ранее — 12,9₽ млрд). Опять же фиксируем сокращение чистого долга за счёт кэша на счетах компании и сокращении краткосрочных обязательств, прирост же долгосрочных связан с инвест. программой.

📌 Думаю, что уже каждый частный инвестор потирает ручки и высчитывает свои кровные дивиденды, но необходимо учитывать риски:

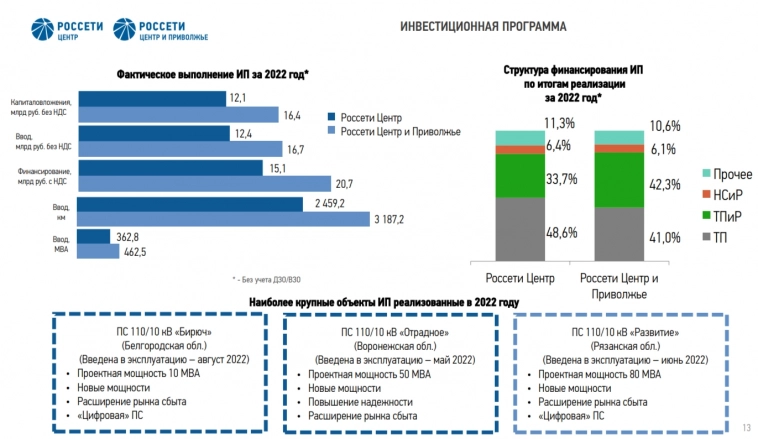

🗣 Необходимо учитывать инвестиционную программу компании. Наглядно вы можете рассмотреть её в презентации компании за 2022 год, там она расписана до 2027 года и требует колоссальных затрат (в 2022 году ввели в эксплуатацию цифровую подстанцию «Развитие» в Рязанской области).

🗣 Если учесть дивидендную политику компании, то на выплату направляется 50% от чистой прибыли (определяемой из отчётностей РСБУ и МСФО, какая максимальная). При этом чистая прибыль может корректироваться на обязательные отчисления, инвестиции из чистой прибыли, погашение убытков прошлых лет. За 2022 год акционерам досталось — ~3,6₽ млрд дивидендов, это около 33,2% от чистой прибыли того года. Куда пропали остальные 16,8%? Можно понять из общего собрания — инвестиции в развитие 7,3₽ млрд. Поэтому обольщаться сейчас чистой прибыли в 9,4₽ млрд не стоит (по логике вещей 4,7₽ млрд уже должны пойти на дивиденды и это больше, чем в прошлом году, но опять же инвест. программа и обслуживание долгов).

🗣 ФСК Россети и её дочки — это камень преткновения. Вопрос о возможном присоединении всегда витает в воздухе и это надо учитывать. Но тут можно парировать, пока материнской компании выгодно иметь пакет акций данного эмитента (50,4%), потому что денежный поток идёт полным ходом, а значит своим акционерам можно и не платить.

В любом случае данный эмитент у меня находиться в портфеле и даже прошлые дивиденды были шикарными. Перспектива видна в цифрах и инвест. программе, а связка вместе с Россети Центр даёт «бесконечный» дивидендный поток для моего портфеля. В принципе, кто меня долго читает, знает мою любовь к энергетикам, она тоже бесконечная 😁

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс