Блог им. AVBacherov

Инфляция и золото

- 11 августа 2023, 13:09

- |

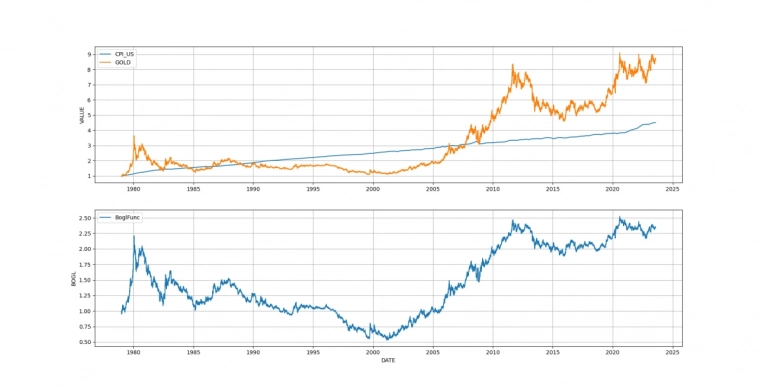

Публиковал сегодня расчёты и свои выводы по GOLD на своем закрытом канале ABTRUSTOPSECи в качестве бонуса привел график индекса потребительских цен США (CPI, инфляция) и цен на золото.

Если рассматривать золото совсем на далекую перспективу, то оно не только являлось защитным активом от инфляции, но даже имеет реальную положительную доходность.

Но в разные периоды всё-таки все было по-разному.

Например, с 1987 и до 2001 золото принесло только разочарования инвесторам сильно уступая инфляции, то есть имело отрицательную реальную доходность да и номинальную тоже.

Также не самым лучшим периодом стал 2012 — 2016 год.

Если же взять последние 10 лет, то золото выполнило функцию переноса инфляции.

Но как я всегда говорил, золото для меня как управляющего портфелями в большей степени интересно по трем причинам:

1. Оно уменьшает волатильность портфеля

2. Прекрасно ведет себя как защитный актив в кризис

3. В России служит квази долларом (и оно прекрасно справилась с этой задачей в последние пол-года)

теги блога Алексей Бачеров

- ABTrust

- comon

- ETF

- Finam

- Finversia

- IMOEX

- MCFTR

- python

- S&P500

- usd

- USDRUB

- автоследование

- акции

- алгоритм

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- Алексей Бачеров

- альфа

- анализ

- аналитика

- библиотека

- БПИФ

- бюллетень

- ВВП

- ВВП России

- волатильность

- ВШЭ

- доллар

- доллар рубль

- ДУ

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- Индекс МБ

- интервью

- инфляция

- инфляция в России

- итоги

- итоги года

- итоги месяца

- Итоги недели

- книга

- конференции

- Конференции смартлаба

- конференция смартлаба

- кризис

- курс

- курс валют

- курс доллара

- курс рубля

- макроэкономика

- мастер класс

- мобильный пост

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфель инвестора

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- психология

- пузырь

- результат

- результат торговли

- рецензия

- рецензия на книгу

- риск

- роботы

- россия

- рубль

- рынок

- Сатира

- статистика

- стратегии

- стратегия

- сша

- технический анализ

- торговые роботы

- трейдинг

- философия

- финам

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- экономика

- экономика России

Это как бы эмиссия. Равно золотому запасу Германии.

Если это больше, чем рост мировых ВВП, то будет инфляция и в золоте.

золото не остается в свободном обращении. Любые изделия из него надолго изымают золото из массы в обращении. И так всегда. Появляются новые рынки для вторички, часы, ювелирка и прочая чушь.

не гуглиться, потому что это мое произвольное название. Я вычитал ее расчёт в книге Богла — Не верьте цифрам. Её расчёт достаточно прост. Вы берёте изменения (доходность), например за день, актива которой хотите сравнить, и доходность актива с которым сравниваете — обычно это индекс или индексный фонд. Начинается она с 1.

Например, грубый вариант:

День 0: актив А сравниваем с Активом Б

День 1: Доходность за день актива А +5% Актива Б +3%

День 2: А +2% Б +4%

День 3: А -5% Б -3%

Функция «Богла»:

День 0: 1

День 1: 5%-3%=2% 1+0.02=1.02

День 2: 2%-4%=-2% 1.02-0,02=1

День 3: -5% — (-3%) = -2% 1-0,02 =0,98

Тогда функция по дням: 1, 1.02, 1, 0.98

Можно другой, более точный вариант через кумулятивные или логорифмические проценты.

Т.е. в данном случае получим цену золота скорректированную на инфляцию, поделенную на на начальную цену золота(в 1979г).

Тогда проще сразу построить график цены золота поделенный на CPI и на цену в 1979г.

Правда, ниже нуля такой график не должен уходить(при положительных ценах), а здесь(для SP500/GDP) уходит

smart-lab.ru/uploads/images/05/90/06/2021/06/15/8303b4.png

Впрочем, я мог что-то напутать.

В любом случае, ваши статьи, видео и вообще ход рассуждений мне очень нравятся, непрерывный процент я и сам постоянно использую в расчётах. Спасибо!