Блог им. smoketrader

ЦБ РФ: DeFi. Основные тезисы доклада. Extra-longread!!

- 10 ноября 2022, 10:34

- |

Так или иначе, в рамках развития Цифровых Финансовых Активов (ЦФА) — мы (участники финансового рынка) будем двигаться в сторону эволюции цифровых сервисов, а значит — изучение новых инструментов необходимо.

В очередной раз, хотелось бы поблагодарить все профильные команды ЦБ РФ за интересные доклады и статистику, благодаря чему мы (участники финансового рынка) можем развиваться.

В связи с «новизной» я бы охарактеризовал доклад как интересный, но достаточно сложный. Будем считать текущий доклад про DeFi, доклады о развитии ЦФА и open API (тезисы этих докладов будут представлены позже) — отправными точками.

Начнем с глоссария:

Блокчейн – один из вариантов реализации сети распределенных реестров, в котором данные структурируются в виде цепи (последовательности) криптографически связанных блоков транзакций. Каждый последующий блок содержит зашифрованную информацию из предыдущего блока, чтобы обеспечивать последовательность и неизменность записей.

Взаимозаменяемые токены – цифровые активы со стандартными, одинаковыми параметрами, записанные в распределенном реестре.

Децентрализованная автономная организация – форма координации действий участников проекта и принятия решений на основе заранее согласованных автоматических алгоритмов, размещенных в виде смарт-контракта в сети распределенного реестра.

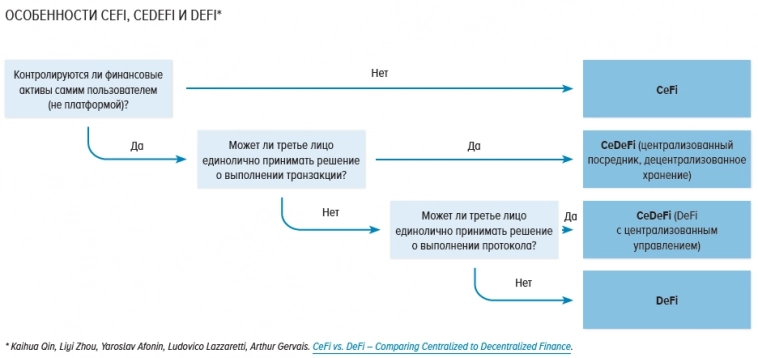

Децентрализованные финансы (DeFi) – модель организации финансов, в которой отсутствует посредник, сделки осуществляются автоматически при помощи смарт-контрактов, исполняющихся на базе технологии распределенного реестра (DLT), а пользователи осуществляют непосредственный контроль над своими активами.

Децентрализованные финансы с элементами централизации (CeDeFi) – гибридная форма организации финансов, совмещающая в себе различные комбинации элементов и технологий DeFi и CeFi.

Децентрализованные приложения (DApps) – компьютерные программы (алгоритмы) без собственной серверной части, состоящие из смарт-контрактов и размещенные в сети распределенных реестров.

DeFi-врата – контрагенты, являющиеся точками конвергенции DeFi с TradFi и CeFi и осуществляющие централизованную конвертацию криптовалют в фиатные деньги и наоборот.

Заблокированная ликвидность (TVL) – совокупная стоимость активов, внесенных в приложения DeFi (или заблокированных в них).

Криптоактив – актив, который существует в цифровом виде или является цифровым представлением другого актива и создан с применением технологии распределенных реестров.

Криптовалюта – криптоактивы, характеризующиеся отсутствием обеспечения, которые не могут быть погашены у эмитента; они предназначены для использования в качестве объекта инвестирования или средства платежа.

«Лего» (Lego) — принцип позволяет комбинировать различные протоколы, в результате чего появляются сложные продукты, которые при помощи смарт-контрактов позволяют обеспечить взаимодействие и обработку транзакций на разных платформах или с разными криптоактивами.

Ликвидаторы – участники платформы, которые предоставляют свою ликвидность для закрытия смарт-контракта заемщика в случае снижения стоимости залога.

Майнинг – получение криптовалюты в качестве вознаграждения за обеспечение функционирования блокчейна, а именно решение криптографической задачи в целях валидации (применения) транзакций в распределенном реестре. Вознаграждение за майнинг состоит из двух частей: новых (эмитированных самой системой) единиц криптовалюты за операцию, а также комиссионных сборов, установленных инициаторами транзакции.

Невзаимозаменяемый токен (NFT) – цифровой актив с уникальным идентификационным кодом, записанный в распределенном реестре, который может являться подтверждением наличия у обладателя NFT права в отношении уникального материального или нематериального актива и / или может удостоверять его подлинность.

Оракулы – элементы виртуальной инфраструктуры, которые осуществляют обмен информации между сетью распределенного реестра и внешним по отношению к ней централизованным и децентрализованным информационным системам и / или технологическим решениям.

Смарт-контракт – алгоритм (программный код), в рамках которого в распределенном реестре закрепляются права и обязанности сторон сделки, условия договорных отношений, а также их будущее автоматическое исполнение. Условиями для самостоятельного исполнения могут быть наступление конкретной даты и времени, получение подписи определенного участника сети, события из внешних по отношению к распределенной сети систем и другие. Смарт- контракты позволяют снизить затраты за счет автоматизации, устранить необходимость в избыточных операциях, сократить число посредников.

Стейблкойны – криптоактивы, которые стремятся поддерживать стабильную стоимость по отношению к активу или группе активов. Стейблкойны могут быть привязаны к различным активам (фиатной валюте, драгоценным металлам и другим) или корзине различных активов. Большинство существующих стейблкойнов привязано к фиатным валютам. Также существуют алгоритмические стейблкойны, стоимость которых может поддерживаться за счет встроенных математических алгоритмов без привязки к базовым активам.

Технология распределенного реестра (DLT) – тип технологии, в результате использования которой информация распределяется между всеми участниками сети.

Токен – цифровой код, который выпускается и обращается в распределенном реестре в соответствии с правилами (алгоритмами) платформы.

Токенизированная безналичная валюта (ТБВ) – цифровая форма безналичных денег, используемая в цифровых системах, в том числе для программирования финансовых операций. В отличие от криптовалют, ТБВ включает обязательство лица, выпустившего ТБВ (как правило, коммерческого банка).

Традиционная финансовая система (TradFi) – система традиционных финансов, основанная на привычных нецифровых активах, инструментарии и финансовых посредниках.

Централизованные финансы (CeFi) – альтернативная DeFi модель организации финансов при помощи смарт-контрактов, исполняющихся на базе технологии распределенного реестра (DLT), но c финансовыми посредниками.

Цифровая валюта центрального банка (ЦВЦБ) – дополнительная форма национальной валюты, которая эмитируется центральным банком в цифровом виде.

Фарминг – способ получения процентного дохода при предоставлении ликвидности DeFi- протоколам, например, биржам, кредитным протоколам и так далее.

Флэш-кредиты – специфический кредитный продукт, который предоставляется без обеспечения и без проверки заемщика с условием, что долг будет возвращен в том же блоке транзакций. Объем кредита ограничен только общим объемом ликвидности протокола.

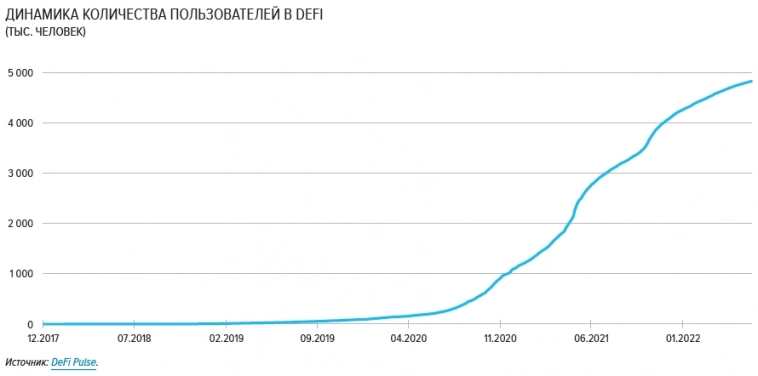

В последние годы в мире получило развитие новое явление DeFi, для которых характерно предоставление финансовых продуктов и услуг без участия традиционных финансовых посредников или централизованных процессов, свойственных традиционным финансам (Traditional Finance, TradFi).

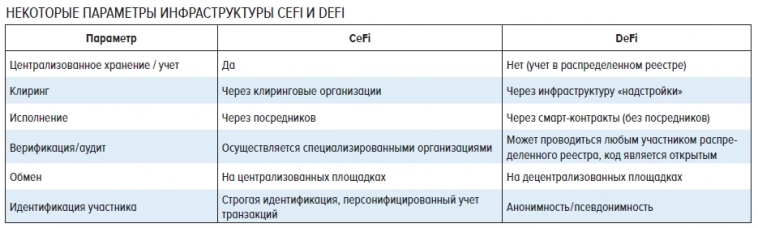

Посредническая функция в DeFi трансформирована в автоматизированный процесс, осуществляемый с использованием программных алгоритмов и вычислительных мощностей участников рынка, что делает DeFi схожими с CeFi. Вместе с тем ключевое отличие от CeFi заключается в том, что инфраструктурные функции (организация эмиссии, хранение, учет и расчеты) осуществляются без использования централизованной инфраструктуры (отсутствует ответственное юридическое лицо).

В целом DeFi являются формой организации финансов, которая позволяет оказывать и получать традиционные финансовые услуги на иной технологической основе. DeFi имеют ряд значимых сущностных особенностей, связанных с элементами децентрализации, что приводит к появлению новых и трансформации уже привычных возможностей и рисков.

Хотя изначально сфера DeFi возникла в основном в привязке к частным криптовалютам, в настоящее время круг криптоактивов в основе DeFi существенно расширяется и уже не включает в себя исключительно криптовалюты. Характер криптоактивов имеют различные цифровые токенизированные решения. В перспективе в сфере DeFi также потенциально могут использоваться ЦВЦБ и токенизированные безналичные валюты, которые могут проектироваться на различных технологиях.

Среди факторов, определяющих интерес к DeFi по сравнению с TradFi, можно выделить:

- анонимность (псевдонимность);

- открытость и инклюзивность (любой пользователь может создавать, реализовывать и приобретать любые конфигурации продуктов и сервисов);

- ощущение возможности получения более высокой доходности, в том числе за счет спекуляций на волатильности криптоактивов;

- диверсификацию активов;

- высокую автоматизацию процесса, доступность и отсутствие географической локализации;

- ощущение самостоятельности и контроля над своими активами (считается, что доверительная среда в DeFi основана на исключении посредника и автоматическом совершении сделок);

- неприятие зарегулированности традиционных финансов.

В настоящее время большинство приложений замыкаются внутри DeFi, но постепенно повышается и их связь с централизованными и даже традиционными финансами, в том числе через такие элементы, как DeFi-врата и адаптация версий протоколов DeFi для институциональных инвесторов.

Взаимосвязь DeFi и традиционных финансов может быть усилена в случае синхронизации использования ЦВЦБ, а в перспективе и токенизированной безналичной валюты в DeFi, что позволит применять их в DeFi вместо частных стейблкойнов или криптовалют, что будет способствовать повышению доверия к инструментам DeFi.

В России отмечается запрос участников рынка на технологические новации, при этом текущее проникновение DLT именно на финансовом рынке пока является невысоким. По результатам опроса, на постоянной основе DLT используют только 6% участников российского финансового рынка, еще 13% опрошенных реализуют пилотные проекты с ее использованием.

Вместе с тем в России DLT применяется в различных сферах, таких как документооборот (Роспатент – проект цифровой платформы для оборота прав на объекты интеллектуальной собственности, Дикси – проект обмена информацией с поставщиками в рамках факторинга и прочего), программы лояльности (ПАО Сбербанк), корпоративное голосование (НКО АО НРД – прототип E-proxy Voting позволяет обмениваться документацией и голосовать с использованием DLT), учет закладных (Росреестр и ДОМ.РФ выдали первую электронную закладную с использованием DLT в 2022 году).

Зарегистрированы первые операторы информационных систем (ООО «Атомайз», ПАО Сбербанк, ООО «Лайтхаус»).

Банк ВТБ (ПАО) в 2022 году выдал ПАО «Ростелеком» первую банковскую гарантию на платформе MasterChain, а Эрмитаж в 2021 году впервые продал цифровую копию картины.

Особенностью российского рынка финансовых инструментов на основе DLT является его продвижение со стороны классических посреднических институтов, банков и брокеров, которые рассматривают этот рынок с точки зрения сохранения своих посреднических позиций.

DeFi – модель организации финансов, основанная на оказании услуг без участия финансовых посредников или централизованных процессов, характерных для традиционного предоставления финансовых услуг, и организованная с использованием множества децентрализованных приложений, созданных на базе DLT.

На начальном этапе команда разработчиков владеет административными ключами к программному протоколу и уполномочена принимать наиболее важные решения в части не только технических параметров функционирования системы, но и определения политики ценообразования, голосования и других значимых вопросов, отраженных в коде.

По мере развития протокола и его распространения среди участников DeFi проект начинает работать независимо, по уже заданным в коде правилам, которые в том числе определяют процесс распределения специализированных токенов с правами управления этим протоколом – токенов управления (governance tokens).

Пользователи владеют ключами к своим активам и принимают решения о развитии проекта с помощью таких токенов на соответствующем голосовании. В итоге степень вовлеченности пользователей в жизненный цикл протокола повышается по мере его развития.

Таким образом, основой DeFi принято считать непосредственный контроль пользователей над своими активами (активы хранятся у участников, из‑за дезинтермедиации минимизирован риск на посреднике) и автоматическое осуществление сделок при помощи смарт-контрактов, исполняющихся на базе DLT.

DeFi зависимы от централизованных элементов, которые преимущественно являются технологическими (оборудование, связь, оператор / администратор сети), а не финансовыми. Но и в финансовых транзакциях DeFi могут взаимодействовать с элементами традиционных и централизованных финансов. Для конвертации токенов в фиатные валюты и другие токены существуют специальные механизмы точки конвергенции DeFi с традиционными (TradFi) и централизованными финансами (CeFi), которые наиболее легко идентифицируются надзорными органами. Как правило, в этом качестве выступают организованные площадки обмена, в том числе биржи.

DeFi имеют ряд особенностей как технологического, так и сущностного характера, предопределяющих перспективы их развития. Ключевые свойства:

- Не связаны с хранением (основное свойство).

В приложениях DeFi центральный орган или посредник, как правило, не получает доступа к криптоактивам участников или контролю над ними (встречаются сервисы облачного хранения ключей (например, Linch). Участники непосредственно управляют своими закрытыми ключами и, следовательно, криптоактивами. Однако утеря ключа приводит к утрате доступа к активам.

- Самоуправляемы (управляемы сообществом).

Распределение токенов управления в приложениях DeFi позволяет пользователям участвовать в принятии решений. При этом такая возможность может предоставляться не всем держателям токенов, и в этом отдельная проблема при достижении концентрации / потери активности.

- Прозрачны (открыты).

Большинство протоколов DeFi являются открытыми и позволяют сообществу просматривать код, лежащий в основе протоколов, выносить на голосование предложения по его изменению, голосовать за эти изменения.

- Универсальны (кросс-секторальны и вариативны).

Свойство универсальности элементов DeFi, в частности токенов, позволяет использовать и передавать их на разнообразных платформах с различным назначением.

- Компонуемы (ключевое нововведение DeFi).

Несколько компонентов DeFi, например смарт-контракты и децентрализованные приложения (Decentralized Applications, DApps), могут быть связаны для развития новых приложений, что открывает широкие возможности для разработки инновационных продуктов и структур – фактически все зависит только от воображения разработчика.

Архитектура — первичное получение дохода в DeFi осуществляется в рамках фарминга, или майнинга ликвидности – процесса, позволяющего участникам блокировать свои криптоактивы с помощью приложений и получать вознаграждение в обмен на предоставление системе ликвидности (либо проценты за заблокированные криптоактивы – фарминг либо новые токены платформы, выпущенные в качестве вознаграждения, – майнинг ликвидности).

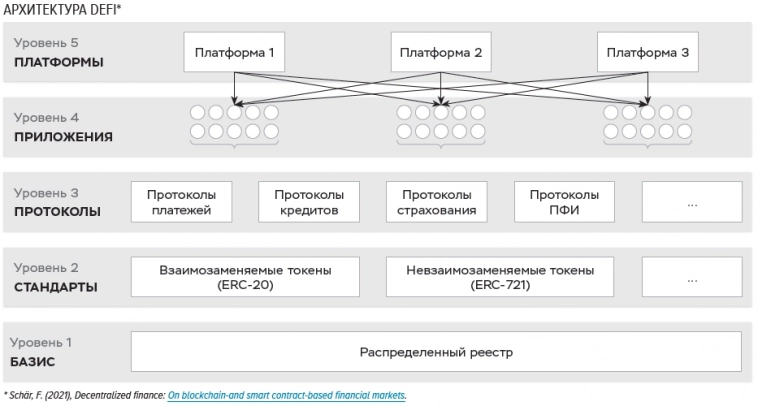

В основе DeFi находится базис – блокчейн, который позволяет нескольким сторонам работать в соответствии с общими данными и правилами без необходимости обращения друг к другу. В настоящее время подавляющее большинство сервисов DeFi работают с блокчейном Ethereum.

Каждый блокчейн имеет свои собственные стандарты для токенов – технические спецификации, позволяющие использовать шаблоны для конкретных сценариев разработки. Стандарты необходимы для того, чтобы токены были приняты системой, в которой они могут обращаться, взаимодействовали со смарт-контрактами и другими токенами. В блокчейне Ethereum, к примеру, для взаимозаменяемых токенов используется стандарт ERC-20, для невзаимозаменяемых – ERC-721.

На базе стандартов разрабатываются различные сценарии операций с токенами – протоколы продуктов. Исполнение сценариев определяется функционалом, заложенным в смарт-контракты6, подключенные к протоколу. Продукты DeFi в большинстве своем повторяют классические традиционные финансовые продукты. По экспертным оценкам, сегодня среди продуктов DeFi, по характеру сходных с финансовыми продуктами, наиболее распространены кредиты, платежные инструменты, страхование, производные финансовые инструменты и прочее (при этом протокол может дополняться и подключаться к различным смарт-контрактам, а также обрабатывать токены других протоколов, комбинируя продукты по принципу «Лего» (Lego)).

Адаптация соответствующих протоколов под пользователей осуществляется на уровне приложений – пользовательских онлайн-интерфейсов, основанных преимущественно на платформе Ethereum, смарт-контрактах и преобразующих базовые протоколы в доступные сервисы-надстройки для совершения сделок и отслеживания исполнения смарт-контрактов.

Подключение к приложениям и протоколам происходит через платформы, которые обеспечивают возможность подбора и управления различными сервисами и продуктами DeFi, соединяя две стороны платформы – поставщиков ликвидности и потребителей услуг DeFi.

Токены управления (governance tokens), выступающие «аналогом» доли в компании, а аналогом самих компаний выступают децентрализованные автономные организации (Decentralized autonomous organization, DAO). При этом DAO представляет собой не конкретное юридическое лицо, а форму координации действий участников и принятия решений на основе автоматических алгоритмов.

Токены управления распространяются прямыми продажами сообществу, бесплатной передачей пользователям платформы (обычно в рамках рекламной акции air drop) или в качестве вознаграждения за обеспечение ликвидности протоколам DeFi.

Токены управления могут торговаться на торговых площадках CeFi (Centralized Exchanges, CEX) и DeFi (Decentralized Exchanges, DEX), и, по имеющимся оценкам, многие из них стремительно выросли в цене под влиянием спекулятивного спроса.

В токены управления могут быть встроены отдельные элементы, способствующие защите прав потребителей, инвесторов, противодействию ПОД / ФТ / ФРОМУ и другие.

Современный уровень развития платежей и переводов, в особенности стремительно развивающиеся в мире сервисы систем быстрых платежей, уже позволяет в быстром и удобном формате переводить денежные средства в традиционной (фиатной) форме. Поэтому сегмент традиционных платежей и переводов сам по себе не является целевым для DeFi, в то же время большинство DeFi-проектов предполагают осуществление переводов криптоактивов или передачи токенов.

Аналогом традиционных банковских счетов и небанковских кошельков в DeFi выступают блокчейн-кошельки, которые позволяют проводить соответствующие операции и подразделяются на кастодиальные (хранение ключей осуществляет стороннее лицо) и некастодиальные (ключи хранит сам пользователь). При этом появляются институциональные версии, которые не просто позволяют хранить активы, но и предоставляют доступ к приложениям DeFi (например, Metamask — данные кошельки должны выполнять требования FATF согласно ее обновленному руководству, основанному на риск-подходе к виртуальным активам (VA) и поставщикам услуг виртуальных активов (VASP) и DeFi (2021)).

В сфере DeFi пользователи могут получать платежную услугу, как правило, в более быстром режиме, чем в сфере привычных платежей и переводов (за исключением, например, сервисов быстрых платежей, ЦВЦБ).

Перспективные направления развития DeFi-платежей:

- Высокий потенциал использования в качестве более простой альтернативы традиционным платежным системам в международных расчетах (за исключением, например, сервисов быстрых платежей, ЦВЦБ). Расчеты могут осуществляться напрямую, без посредников.

- Интеграция платежных протоколов DeFi с реальным миром (например, встраивание в аккредитивы, использование стриминга для регулярных платежей по аренде, а также для оплаты регулярных услуг).

- Возможность использования в расчетах ЦВЦБ.

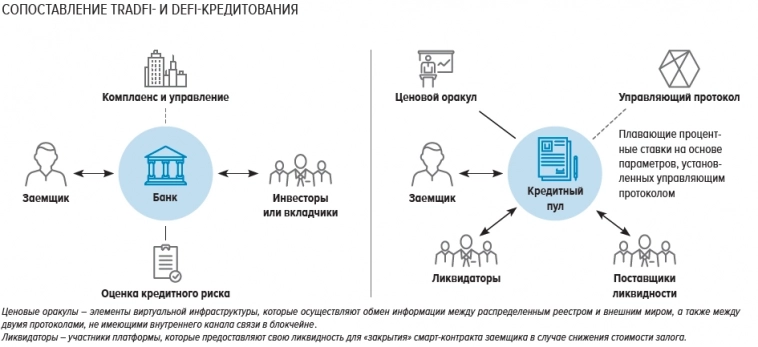

Кредитование и заимствование входят в один из самых крупных продуктовых сегментов DeFi. Лидерами являются платформы Compound, MakerDAO, AAVE и Anchor.

В целом в сфере децентрализованных финансов кредитование сопоставимо с классическим заемным финансированием. Пользователи на платформе «кредитуют протокол», предоставляя ликвидность в обмен на криптоактивы, процентный доход (аналог вклада) и / или токены управления этой платформой (аналог акций).

С другой стороны, пользователи, испытывающие потребность в финансировании, берут кредит из пула ликвидности, предоставляя в залог иные, уже имеющиеся у них криптоактивы и выплачивая проценты по долгу.

Процентные ставки (Annual Percentage Yield, APY — представляет собой приведенную к одному году ставку, в расчете которой учитывается внутригодовой сложный процент) могут быть фиксированными или плавающими, зависят от спроса и предложения ликвидности и рассчитываются с использованием алгоритмов.

В отличие от традиционных финансовых услуг, при децентрализованном кредитовании кредиторы и заемщики напрямую взаимодействуют с протоколом, что позволяет существенно снизить барьеры для получения и предоставления финансирования:

- в процессе не участвует банк-посредник: нет требований к наличию банковского счета (достаточно иметь совместимый кошелек); отсутствуют географические барьеры; во многих протоколах не действуют правила, связанные с идентификацией (Know Your Customer, KYC) и ПОД / ФТ / ФРОМУ (что влечет соответствующие риски, как будет показано далее);

- требования к кредитному рейтингу заемщика по общему правилу отсутствуют: решение по кредиту и процентная ставка не зависят от кредитоспособности заемщика, при этом в качестве залога используются цифровые активы заемщика – аналог ломбардного кредитования.

При этом в сравнении с традиционными финансами DeFi-кредитование характеризуется сверхобеспечением в силу повышенной волатильности заложенных криптоактивов.

На случай нехватки обеспечения по кредиту предусмотрен механизм ликвидации. Подобный механизм, с одной стороны, повышает защиту кредиторов, но с другой – ограничивает возможный круг заемщиков, поскольку для займа одного криптоактива им нужен другой криптоактив для залога.

- Технологически в смарт-контракты кредитования встроены автоматические ликвидационные системы, которые ликвидируют невостребованные позиции, а также мгновенно и часто без уведомления заемщика продают залог (его часть), если стоимость обеспечения становится ниже суммы заимствования (что требует от заемщика постоянного мониторинга достаточности обеспечения). В отдельных случаях возможна замена залога (например, на платформе AAVE). В условиях высокой волатильности для защиты как кредитора, так и заемщика от автоматической ликвидации при падении стоимости залога необходимо формирование избыточного обеспечения, которое снижает эффективность использования капитала по сравнению с традиционными кредитными продуктами. При этом заемщик может предоставить в залог несколько активов с разным обеспечительным коэффициентом. Так, стейблкойну DAI на платформе Compound присвоен коэффициент 0,75, то есть размер кредита может составлять 75% от суммы обеспечения в виде этих криптоактивов. Некоторые из ведущих протоколов имеют резервные фонды, призванные защитить поставщиков ликвидности платформы от дефолта в случае массовых ликвидаций (например, платформа Compound).

Флэш-кредиты (возможным переводом данного выражения является «моментальный, мгновенный кредит», однако такой термин уже используется в российской банковской практике для обозначения кредитов физическим лицам с очень коротким сроком одобрения) – специфический кредитный продукт, который предоставляется без обеспечения и без проверки заемщика. Объем кредита ограничен только общим объемом ликвидности протокола. Гарантия возврата заложена в соответствующий смарт-контракт, который разворачивает сделку в случае невыполнения (предоставление и возврат средств происходят в течение обработки сетью одного блока, то есть до его закрытия и придания всем транзакциям необратимого характера). Флэш-кредиты могут использоваться для торговли с плечом, ценового арбитража, реструктуризации портфеля, рефинансирования во избежание ликвидации.

Кредитование заемщиков из белых списков (такая схема кредитования реализована, к примеру, платформой Altendis. Ее клиенты (кредиторы) могут выбирать себе заемщиков, исходя из кредитной оценки и информации, размещаемой на партнерском ресурсе X-Margin) – формат кредитования с упрощенными требованиями к обеспечению для отдельных групп проверенных заемщиков. Белые списки формируются платформой, например, на основе поступающей от самих заемщиков информации о своей платежеспособности.

Вовлечение реальных активов в качестве предмета залога (прецедент – в 2021 году платформа MakerDAO приняла в качестве залога объект недвижимости). Важно отметить, что соприкосновение с реальным миром в этом ключе не приводит к централизации самих финансов (информационные потоки, связанные с учетом прав на имущество, проходят через инфраструктурные элементы DeFi – оракулов).

При этом по мере роста этого сегмента DeFi важно учитывать возрастающую значимость:

- возможности ликвидации кредита и обеспечения в результате недооценки заемщиком высокой волатильности предоставленных в залог криптоактивов и отсутствия мониторинга достаточности обеспечения;

- массовых распродаж и краха всей цепочки задействованных протоколов как результата использования заимствованных криптоактивов в качестве обеспечения по новым кредитам;

- нарушения механизма фиксации уровня процентной ставки для протоколов с неизменной ставкой (в случае низкой активности сообщества или нарушения пропорций между заемщиками и кредиторами).

Для сферы DeFi характерны высокие риски, связанные с действиями злоумышленников, использующих уязвимости смарт-контрактов, а также техническими ошибками в их работе. По мере увеличения объемов активов, вовлеченных в DeFi, их привлекательность для хакеров только возрастает.

В ответ на потребность управления этими рисками возникли децентрализованные страховые протоколы, сфера охвата которых к настоящему времени расширилась и включает в себя страхование от взлома или некорректной работы смарт-контракта, инфраструктуры (централизованной биржи, оракула и так далее), финансовых и управленческих рисков (таких, как взлом индивидуальных и административных ключей).

Сам процесс децентрализованного страхования схож с традиционным:

- Страхователь выбирает объект страхования (выполнение конкретного смарт-контракта, изменение стоимости актива и другие), страховую сумму, срок страхования.

- При наступлении страхового случая формируется заявка на возмещение, которая рассматривается оценщиками заявок на основании голосования, по завершении рассмотрения заявки застрахованному лицу выплачивается страховое возмещение (платформа Nexus Mutual) либо выплата осуществляется автоматически при наступлении страхового случая на основании данных оракула – параметрический способ (платформа Opyn).

При параметрическом способе DeFi-страхование не требует доказательства фактического причинения убытков – достаточно наступления самого страхового события (сбой застрахованного смарт-контракта, непоступление средств, изменение стоимости актива), а страховое возмещение номинировано в криптоактивах (как и страховой полис) и выплачивается независимо от курса самого криптоактива на момент наступления страхового случая.

Стоимость страховой услуги определяется на основе спроса и предложения и зависит от конкретных характеристик объекта, подлежащего страхованию, суммы и срока страхования, а также стоимости активов, поставленных оценщиками на этот смарт-контракт (Nexus Mutual) либо эмитированных опционных токенов (Opyn).

Перспективные направления развития DeFi-страхования:

- Распространение компонуемых продуктов (например, страхование с потоковыми платежами, кроссчейновыми платежами).

- Расширение продуктового ассортимента страховых услуг (например, схема «франшизы», совмещение инвестиционной и страховой составляющей).

- Распространение децентрализованного страхования на реальный мир.

При этом по мере роста этого сегмента DeFi важно учитывать возрастающую значимость:

- возможной дискриминации страхователей при голосовании по выплате страхового возмещения;

- отсутствия гарантий полной выплаты при наступлении страхового случая – платформа сама устанавливает процент возмещения.

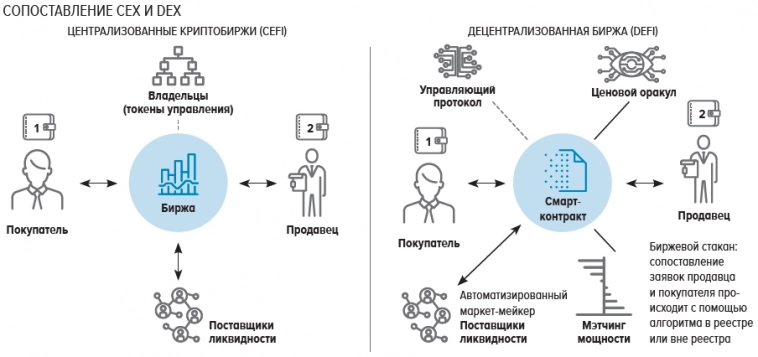

Как и традиционные биржи, криптобиржи представляют собой площадки для организованной торговли активами (включая криптодеривативы).

CEX исторически обеспечивают более высокую ликвидность, однако, в отличие от DEX, для них характерны преимущества и риски, связанные, например, с наличием центрального контрагента, посредников (и она вынуждена предпринимать дополнительные усилия для защиты средств пользователей, предоставления достоверной информации о ценах, поиска лучшей цены и соответствовать политике государства, где зарегистрирована).

На DEX, в отличие от традиционных площадок организованных торгов и CEX, сопоставление заявок, клиринг и хранение активов происходят в соответствии с алгоритмом, заложенном в коде смарт-контракта.

В силу того что все операции происходят автоматически в режиме реального времени* и без посредника (так называемые «атомарные свопы»), DEX снимает с пользователей часть рисков и издержек.

*В связи с высокой стоимостью транзакций непосредственно в Ethereum, а также его ограниченной пропускной способностью промежуточные транзакции проводятся в отдельном специально созданном блокчейне второго уровня (аналог «клиринга»), а в Ethereum записывается только конечный результат. Данное нововведение значительно ускорило и удешевило обработку операций.

Оракулы – это элементы виртуальной инфраструктуры, которые осуществляют обмен информацией между распределенным реестром и внешним миром, а также между двумя протоколами, не имеющими внутреннего канала связи в блокчейне.

- Хотя оракул ведет себя как источник информации, по сути, он им не является. Это надстройка над блокчейном, которая выступает в роли фильтра, проверяя данные на предмет их точности и достоверности, и далее вносит агрегированный результат в смарт-контракт. Оракул также можно рассматривать как интерфейс прикладного программирования, обеспечивающий «бесшовное» взаимодействие распределенного реестра с окружающим миром.

Например, оракулы используются для сопоставления цен активов на различных торговых площадках, подтверждения обеспечительного резерва, получения иной нефинансовой информации (сведений о поставках, участниках сделки и прочем).

Кроме того, оракулы могут доставлять данные от смарт-контракта к внешнему потребителю, например банковской автоматизированной системе или вещи, подключенной к Интернету, если выполнены установленные условия транзакции.

Помимо собственно доставки данных из различных источников, оракулы также обеспечивают безопасность и неизменность этих данных.

Виды оракулов:

- Аппаратные оракулы. Собирают данные из физического мира (с камер наружного наблюдения, устройств радиочастотной идентификации, термометров, считывателей штрихкодов и так далее), преобразовывая их в цифровые значения для использования в смарт-контрактах (например, в страховании при расчете риск-коэффициентов).

- Программные оракулы. Получают информацию из онлайн-источников, например с площадок организованных торгов.

Перспективные направления развития инфраструктуры DeFi

DEX: повышение «глубины стакана», снижение волатильности и комиссий, снижение рыночной власти отдельных инвесторов; развитие атомарных свопов и возможность их распространения в TradFi.

Оракулы: улучшение качества ценовой информации (за счет расширения источников информации, их своевременного обновления, обеспечения справедливой оценки и прочего); повышение транспарентности (в том числе за счет стандартов по аналогии с работой IOSCO (Принципы для финансовых индикаторов) в отношении финансовых индикаторов).

При этом по мере роста этого сегмента DeFi важно учитывать возрастающую значимость следующих факторов:

- возможность снижения ликвидности актива как результата использования алгоритма (эффект «ценового проскальзывания» – по мере увеличения размеров транзакций по отдельному токену возрастает наценка на него);

- возможность активных спекуляций путем фронтраннинга – «сендвич-атаки» (получение дополнительного дохода за счет намеренного «обгона» – то есть платного повышения скорости транзакции – первоначального покупателя с последующим искусственным изменением цены и обратной продажей).

------------------------------------------------------

Добавляйтесь:

vk.com/smoketrader

dzen.ru/smoketrader

теги блога Smoketrader

- CNYRUB

- Currency

- DELTA

- EURRUB_TOM

- FAQ

- MOEX

- smoketrader

- smoketrader.ru

- swap

- USDRUB_TOM

- акции

- анализ

- анализ баланса

- анализ отчетности

- аукцион РЕПО ЦБР

- аукционы РЕПО ЦБР

- банк

- банки

- банки ru

- банковские гарантии

- Биржа

- брокеры

- валюта

- валюта ММВБ

- валютный рынок

- валютный рынок РФ

- втб

- газпром

- денежная ликвидность

- денежный вторник

- денежный рынок

- депозит

- Депозит с ЦК

- Депозиты

- дефицит ликвидности

- инфляция

- казначейство

- ключевая ставка

- ключевая ставка ЦБ РФ

- Комитет по РЕПО Московской Биржи

- конференция

- корпоративное казначейство

- корпорации

- кривая доходности

- кэрри трейд

- ликбез

- ликвидность

- ликвидность банков

- ликвидность в России

- МБК

- междилерское РЕПО

- ммва

- ММВБ

- ММВБ валюта

- ММВБ-РТС

- мнение

- мнение по рынку

- Московская биржа

- недельное РЕПО

- неисполнения репо

- НКЦ

- нормативы ликвидности

- НРД

- НФА

- облигации

- овернайт

- опрос

- отдых трейдеров

- отчетность

- отчетность банков

- ОФЗ

- оффтоп

- размышления

- РЕПО

- РЕПО с КСУ

- РЕПО с НРД

- РЕПО с ЦК

- риск менеджмент

- риски

- рост ставок

- рубль

- рынок

- рынок ликвидности

- сбербанк

- Своп

- свопы

- семинар

- сигары

- срочный рынок

- ставки

- ставки денежного рынка

- тезисы

- факторы ликвидности

- финансовый ликбез

- форекс

- ФСФР

- ЦБ РФ

- ЦБР

- центральный банк

- Центральный Банк РФ

Далее будет про ЦФА и openAPI.

Затем, я надеюсь будут тезисы со спецкурса по ЦФА-технологиям.

Мы, вообще, собираемся в тему про БГ на блокчейне — в диалоге с Ассоциацией ФинТех (я как раз курирую некоторые технологические эволюции Казначейства). И планируем работать с ЦФА, как альтернативой облигациям.

Я уже не раз предупреждал, поэтому «стреляю на поражение».

Авторы эмоциональных опусов с ненормативной лексикой — пополняют мой чс.