SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. boomin

Коротко о главном на 01.11.2022

- 01 ноября 2022, 14:23

- |

Старт размещения, книга заявок и рейтинговые решения:

- «Соби-Лизинг» сегодня начинает размещение трехлетнего выпуска облигаций серии 001P-01 объемом 100 млн рублей. Регистрационный номер — 4B02-01-00632-R-001P. Датой окончания размещения станет 180-й день с даты начала размещения либо дата размещения последней облигации выпуска. Ставка купона установлена на уровне 16% годовых на весь срок обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация — по 3% от номинальной стоимости бумаг будет погашено в даты окончания 4-35-го купонного периода и 4% — в дату окончания 36-го.

- Сеть дата-центров «Селектел» планирует 10 ноября с 11:00 до 15:00 провести сбор заявок на трехлетний выпуск облигаций серии 001Р-02R объемом 3 млрд рублей. Ориентир доходности — премия не выше 400 б.п. к трехлетним ОФЗ. Купоны полугодовые. Номинальная стоимость одной бумаги — 1000 рублей. Изначально формирование книги заявок было запланировано на 15 сентября. Организаторы размещения — Газпромбанк, МКБ и Тинькофф банк.

- «Эксперт РА» установил статус «под наблюдением» по рейтингу кредитоспособности Softline Holding PLC, а также по кредитным рейтингам облигаций «СофтЛайн Трейд» серий 001P-03 и 001P-04. Решение означает высокую вероятность рейтинговых действий в ближайшее время. Рейтинг компании продолжает действовать на уровне ruBВB+ с развивающимся прогнозом.

- Совет директоров «Элемент Лизинг» принял решение заключить договор с Банком Союз об открытии пятилетней кредитной линии на 2,5 млрд рублей с возможностью увеличения лимита до 2,89 млрд рублей. Максимальный срок кредита по договору — три года. Ставка по обеспеченным кредитам — ключевая ставка Банка России плюс 2,5% годовых, по необеспеченным — ключевая ставка Банка России плюс 3,25% годовых. Компания предоставит банку залог на сумму не более 5 млрд рублей.

- «Эксперт РА» подтвердил рейтинг кредитоспособности «Балтийский лизинг» на уровне ruA+ со стабильным прогнозом.

- НРА подтвердило кредитный рейтинг «ИНГРАД» на уровне BВВ+|ru| со стабильным прогнозом.

- НКР подтвердило кредитный рейтинг «РКС Девелопмент» на уровне BBB-.ru со стабильным прогнозом.

- «Сибирское стекло» («Сибстекло», актив «РАТМ Холдинг») завершило размещение трехлетнего выпуска облигаций серии БО-П03 объемом 300 млн рублей.

- «Сергиево-Посадский мясокомбинат» (СПМК) завершило размещение трехлетнего выпуска облигаций серии БО-01 объемом 200 млн рублей.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в календаре инвестора.

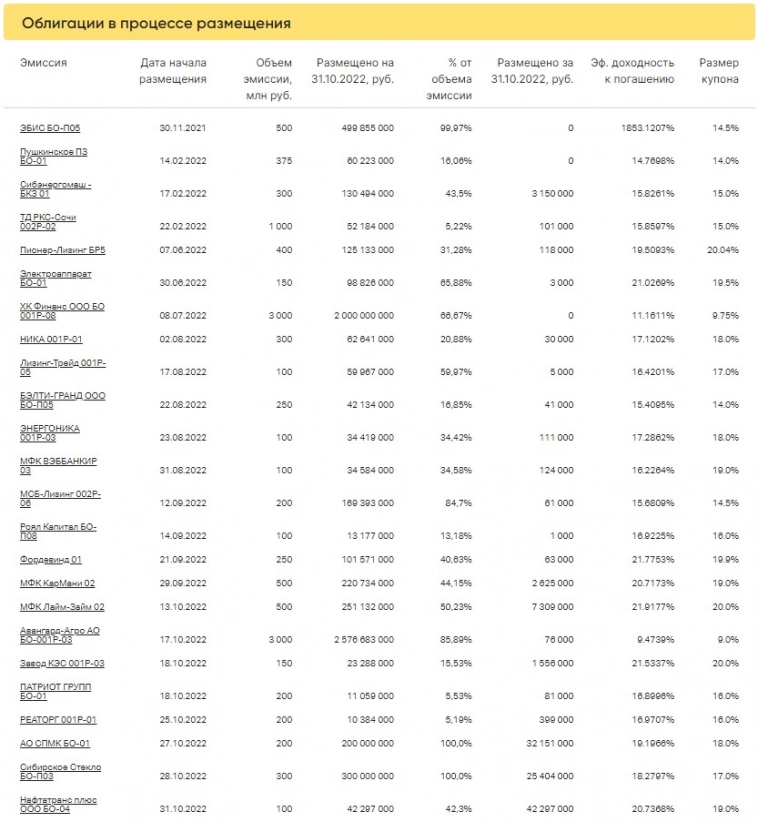

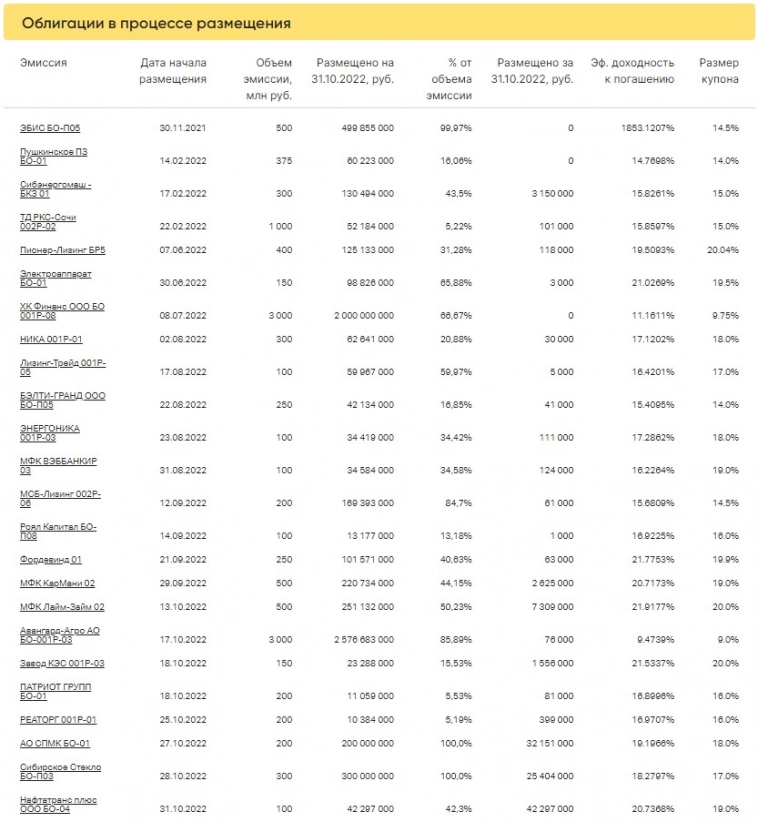

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

220

Читайте на SMART-LAB:

«Сбер» готовит отчет за 2025 год. Что будет с дивидендами?

Главное Акции «Сбера» обновили максимум за полгода перед отчетом за 2025 год и могут продолжить рост вплотную к 400 руб. Итоговый...

17:41

Профессиональные стандарты как основа клиентской лояльности

В работе с залогами и вторичным рынком важна не только точность оценки, но и то, как выстроено общение с клиентом. В МГКЛ профессиональные...

10:00

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- селектел

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал