Блог им. svoiinvestor

Льготная ипотека от застройщика несёт риски, ЦБР уже разработал схемы по ограничению таких схем.

- 16 октября 2022, 12:46

- |

🏗 Я уже рассказывал о том, как застройщики начали «жаловаться», что у них доля не проданного жилья достигает 40% и они просят государство поспособствовать в реализации квадратных метров. Но беда не приходит одна и сейчас ЦБРобратил внимание на субсидированные ипотеки от застройщика (ставка доходит вплоть до 0,01%). Банк России намерен ограничивать распространение таких схем кредитования. Рассматривается введение по этим кредитам повышенных макропруденциальных надбавок, а также увеличение уровня резервирования, если эффективная ставка ниже рыночного уровня. Подробнее можно прочитать в докладе.

Экстремально низкие ставки по программам льготной ипотеки от застройщика достигаются за счет:

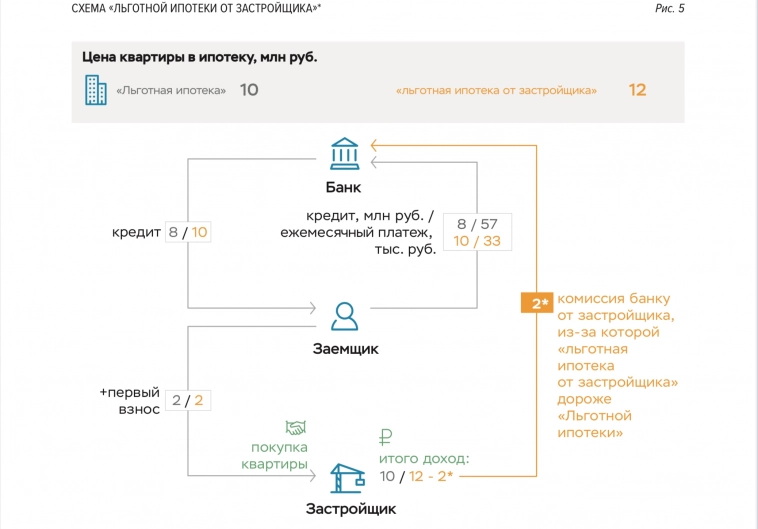

🦺 Завышения цен на квартиру. В среднем она продаётся на 20-30% дороже, чем если бы покупатель брал её за наличку при классической ипотеке или льготной от государства. Разница в цене квартиры передаётся банку в виде комиссии, чтобы компенсировать выпадающие проценты.

🦺 Реинвестирования комиссии банком. Банк зарабатывает на том, что полученная от застройщика комиссия в размере 20–30% от стоимости квартиры может быть реинвестирована, например, направлена на выдачу новых кредитов.

🦺 Банк получает субсидию от государства. По льготной и по семейной ипотеке при текущем уровне ставок.

‼️ В итоге, совокупная доходность данного продукта для банка может быть сопоставима с классической ипотекой при равном ожидаемом сроке погашения. Заёмщик несёт риски переплаты и невозможность продать на вторичном рынке квартиру без убытков в течении 4-5 лет (если идёт ровное погашение платежей и не будет переплат, а в такой ипотеке крайне невыгодно делать переплаты в ежемесячных платежах). Для банка риск в виде снижения комиссий (идёт конкуренция за застройщиков и демпинг процентов по комиссии), а, значит, недополучение доходов. Риск для государственного бюджета в том, что заемщикам будет выгодно обслуживать кредит в течение всего контрактного срока без досрочных погашений, тогда как для классической или льготной ипотеки характерно ускоренное погашение кредита. Для бюджета это означает увеличение общих расходов на выплату госсубсидий.

Ситуация на рынке жилья

Мы могли наблюдать, что выдача ипотеки значительно снизились в апреле – мае, но к концу лета достигла среднемесячных значений за второе полугодие прошлого года. В итоге, средневзвешенная ставка на рынке первичной ипотеки снизилась до 3,7% в августе, с 5,9% в январе 2022 года. При этом если смотреть аналитику по ипотеке от ДОМ.РФ, а там уже доступны данные за сентябрь, вырисовывается интересная тенденция (смотрите картинку). Количество выдаваемых кредитов в минусе, а объём выдаваемых средств на первичном рынке жилья в шикарном плюсе. Завышенные цены на жильё из-за льготной ипотеки от застройщика в деле (вторичный рынок почти мёртв). При этом ни для кого не секрет, что застройщики уже сдерживают старт продаж новостроек, чтобы создать ажиотаж (по новым проектным декларациям: только 43% квартир из опубликованных в 2022 году деклараций поступили в продажу). Предложения по квартирам значительно меньше, значит, спрос останется на том уровне, что хотят застройщики и спрос не упадёт.

Вывод

Широкое распространение программ льготной ипотеки от застройщика искажает показатели состояния и динамики рынка (средние цены, объемы кредитования и сделок на рынке первичного жилья, ставки кредитования). Некоторая коррекция цен на жилье после существенного роста в последние годы позволила бы повысить доступность жилья для граждан. Однако, в результате действия программ цены на первичном рынке оказались завышены, фактически имеется маскировка снижения цен на недвижимость. ЦБР уже взял эту программу на заметку, при этом идёт откровенное сдерживание старта продаж новостроек. При новом регулировании льготной ипотеки от застройщика, спрос на данную ипотеку просядет, а учитывая, что в последние месяцы только она двигала рынок, то можем вернуться на показатели выдачи в месяце мае. Что же насчёт сдерживания, то это вопрос: сколько ещё осталось денег у застройщиков в резерве? При его исчерпании на рынок хлынет поток квартир и тогда предложений будет масса. Коррекция точно произойдёт, вопрос в том, с какой силой лопнет пузырь.

Что же насчёт акций на фондовом рынке таких эмитентов как: ПИК, Самолёт и ЛСР, то, видимо, ожидать сверх прибылей не стоит, а, значит, и никаких драйверов для роста не будет наблюдаться (как вам вещают известные телеграмм каналы). Про дивиденды на некоторый срок можно будет забыть или довольствоваться скромными суммами, но точно исчезнуть таким значимым компаниям не дадут.

С уважением, Владислав Кофанов

Блог в Телеграм: t.me/svoiinvestor

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- интеррао

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фрахтовые ставки

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс

Потом pih3, но там ликвидности пока ноль, цель 360.

Как то так, бетонобарыгам конец. 🙂