Блог им. MKrrr

Три "простых" способа успешно инвестировать в акции. Какие компании выбирать?

- 11 мая 2022, 09:00

- |

Есть три простых способа выбирать компании, акции которых со временем вырастут в цене. «Простые» они с точки зрения понимания, но не с точки зрения выбора, ведь инвестирование – это всегда попытка увидеть будущее. Итак,

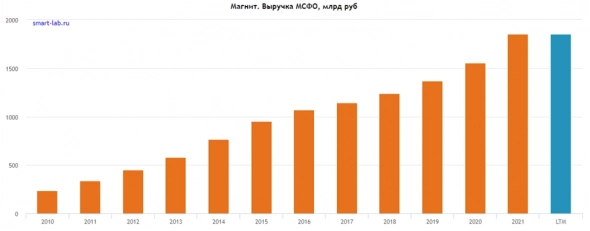

1. Компании, бизнес которых растет в размере

Примеры: Магнит в 2010, Яндекс. Или ММК после масштабной инвестиционной программы в 2015 году

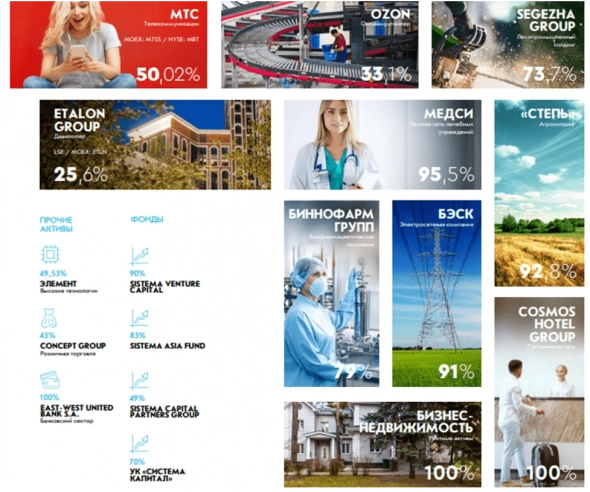

2. Компании, чей бизнес торгуется с дисконтом к собственным чистым активам

Иными словами: купить за 40 копеек то, что стоит 1 рубль. Самый яркий пример – СургутНефтегаз: компания стоит меньше, чем деньги на балансе. Нефтяной бизнес в подарок. Однако, дисконт может сохраняться бесконечно долго, если нет явного драйвера раскрытия стоимости. Второй пример – АФК Система – стоимость долей публичных компаний и оценка непубличных значительно выше капитализации. Про Систему я уже писал в других статьях

3. Супер эффективные компании с высоким ROE (return on equity / отдача на капитал)

Иногда можно пренебречь предыдущим правилом и купить за 2 рубля то, что реально стоит рубль. Но только если этот рубль дает в разы больше прибыли. Самый яркий пример – банк Тинькофф. За счет высоких ставок по кредитным картам, крутого сервиса и отсутствия офисов – банк был невероятного эффективен. ROE (2021) составляет 42%. Это значит, что 1 рубль делает 42 копейки за год. У Сбербанка ROE 24%, у ВТБ – 16%.

Дополнительные факторы, дающие преимущество в части роста цены акций:

— высокая ликвидность: такие акции могут покупать фонды, поэтому круг интересантов значительно увеличивается;

— большая доля акций в свободном обращении: если нет контролирующего акционера – выше вероятность, что распределение прибыли будет честным, менеджмент – ориентированным на результат, что не будет схемных сделок по выводу прибыли займами, и так далее;

— понятная дивидендная политика: ясность монетизации по понятным причинам больше нравится инвесторам;

— байбэк: способ раздуть цены на свои акции (смотри пример американского рынка).

Добавляйте из своего опыта, что еще стоить принять во внимание при выборе компаний.

------------

Мой Телеграм - кратко и емко.

Подписывайтесь! Много эксклюзивной информации о финансах и недвижимости. Пока только разгоняемся

- 11 мая 2022, 09:29

- 11 мая 2022, 09:30

- 11 мая 2022, 09:37

- 11 мая 2022, 09:50

- 16 мая 2022, 07:49

- 17 мая 2022, 06:29

- 12 мая 2022, 08:53

теги блога Кот.Финанс

- депозиты

- CNYRUB

- Glorax

- IMOEX

- IPO

- IPO 2024

- автоследование

- акции

- анализ

- аналитика

- афк система

- Балтийский лизинг

- банки

- биржа

- Брусника

- валюта

- ВДО

- ВИМ Ликвидность

- вклады

- втб

- ВУШ

- Газпром

- ГК «Сегежа»

- ГТЛК

- дайджест

- Делимобиль

- Делимобиль | Каршеринг Руссия

- дефолт

- дефолты

- дивиденды

- доллар

- доллар рубль

- доходность

- Европлан

- Евротранс

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- интерлизинг

- инфляция

- инфляция в России

- ипотека

- итоги

- итоги недели

- Карта рынка

- ключевая ставка

- ключевая ставка ЦБ РФ

- Контрол-Лизинг

- Конференции смартлаба

- кредитный рейтинг

- кредитный риск

- кс

- лизинг

- м.видео

- МВ ФИНАНС (М.Видео)

- Монополия

- Московская Биржа

- мтс

- недвижимость

- нефть

- Ника

- обзор рынка

- облигации

- отчетность

- оферта

- оферта по облигациям

- оферты

- ОФЗ

- паника

- пассивный доход

- Подборка

- портфель

- портфель инвестора

- прогноз 2025

- прогноз по акциям

- рейтинг

- риск

- Риски

- Роделен

- Роснефть

- рубль

- самолет

- сбербанк

- Сегежа групп

- Строители

- строительный сектор

- ТГК-14

- Тимофей Мартынов

- трейдинг

- Уральская сталь

- финансовый анализ

- флоатеры

- форекс

- фьючерс MIX

- ЦБ РФ

- экономический дайджест

- эталон

- Эталон Финанс

- юань

- юмор