SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. gofan777

АФК Система, разбираем по косточкам

- 24 сентября 2021, 15:46

- |

Одна из самых волатильных историй на рынке РФ. В 2014 году спикировала с 48 руб. до 6 руб., а в 2019 году с 8 руб. за 2 года выросла до 37 руб. Одна из лучших историй в моем портфеле, которая за 5 лет принесла около 230% с учетом текущей позиции. Чего мы можем ожидать от нее дальше?

Компания является холдинговой и имеет доли в ряде других крупных бизнесов, которые у большинства уже на слуху, МТС, Медси, Степь, Сегежа, Бинофрам, Ozon, Эталон и прочие… АФК известна тем, что из всех своих компаний, после их перехода в зрелую стадию, начинает качать дивиденды. МТС, Детский мир, Эталон и даже Сегежа являются подтверждением.

Финансовые результаты компании складываются из суммарных результатов всех ее «дочек». Сама АФК ничего не производит, только потребляет и имеет расходы корпоративного центра и долг. Поэтому, поступающие дивиденды идут частично акционерам, а частично на поддержание работы корпоративного центра и новые инвестиции.

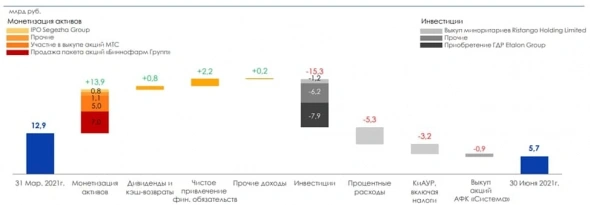

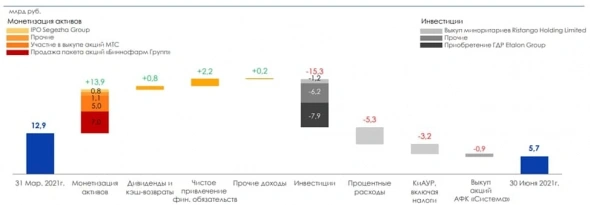

Несмотря на относительно высокую долговую нагрузку корп. центра — 204,4 млрд. руб., упор по-прежнему делают на инвестиции, а не на снижение обязательств. Во 2 квартале увеличили долю в Эталоне, потратив на приобретение ГДР 7,9 млрд. руб. Но по факту можно сказать, что просто обменяли на часть пакета в Бинофарм (продали за 7 млрд. руб. структуре ВТБ).

Суммарно за 2 квартал Система получила 13,9 млрд. руб. за счет продажи доли Эталона, выхода на IPO Сегежи и продажи части акций МТС в рамках обратного выкупа. Инвестиции за квартал составили 15,3 млрд. руб, что даже без учета административных и процентных расходов по долгу выше заработанного.

В данной истории нет смысла разбирать промежуточные результаты и считать мультипликаторы. Основной подход — расчет стоимости долей бизнесов, которыми она владеет и ожидание вывода оставшихся компаний на IPO. Выход каждой следующей компании на IPO будет раскрывать стоимость самой Системы. Во всяком случае практика последних публичных размещений подтверждает данную гипотезу.

Текущая стоимость АФК Система — 270 млрд. руб. (капитализация) + корп. долг 204,4 млрд. руб. = 474,4 млрд. руб. А стоимость долей в крупных публичных компаниях (через капитализацию) следующая:

✔️МТС — 347 млрд. руб.

✔️Ozon — 259,2 млрд. руб.

✔️Сегежа — 97,6 млрд. руб.

✔️Эталон — 10,8 млрд. руб.

ИТОГО: 714,6 млрд. руб.

Крупные непубличные активы:

✔️Медси (доля 95,5%) — посчитаем через P/S аналогов (MDMG — 2,8, GEMC — 4,2) возьмем для расчета 3, получаем долю АФК в 71,6 млрд. руб.

✔️Степь (доля 92,8%) — P/S Росагро — 0,8, Черкизово — 0,99, возьмем 0,9. Доля АФК — 27,4 млрд. руб.

Все расчеты сделаны на коленке просто для примерной оценке. На расчет дивидендов и обратного выкупа не осталось места, можете почитать здесь.

Таким образом, капитализация АФК Система должна быть: 714,6 + 71,6 + 27,4 — 204,4 = 610 млрд. руб. примерно или 64 рубля на акцию. Мы не учли стоимость других активов, но и расчеты достаточно грубые, возьмем остальные бизнесы в счет погрешности. Даже от текущих теоретически потенциал удвоения сохраняется.

Здесь много НО, мы помним конфликт Евтушенкова и Сечина в 2017 году из-за Башнефти, штраф МТСа по Узбекскому делу… есть риски, что на компанию может еще что-то свалиться. Я свою долю продолжаю держать, но в разумных пропорциях, в таких историях лучше ко всему подходить без фанатизма.

Компания является холдинговой и имеет доли в ряде других крупных бизнесов, которые у большинства уже на слуху, МТС, Медси, Степь, Сегежа, Бинофрам, Ozon, Эталон и прочие… АФК известна тем, что из всех своих компаний, после их перехода в зрелую стадию, начинает качать дивиденды. МТС, Детский мир, Эталон и даже Сегежа являются подтверждением.

Финансовые результаты компании складываются из суммарных результатов всех ее «дочек». Сама АФК ничего не производит, только потребляет и имеет расходы корпоративного центра и долг. Поэтому, поступающие дивиденды идут частично акционерам, а частично на поддержание работы корпоративного центра и новые инвестиции.

Несмотря на относительно высокую долговую нагрузку корп. центра — 204,4 млрд. руб., упор по-прежнему делают на инвестиции, а не на снижение обязательств. Во 2 квартале увеличили долю в Эталоне, потратив на приобретение ГДР 7,9 млрд. руб. Но по факту можно сказать, что просто обменяли на часть пакета в Бинофарм (продали за 7 млрд. руб. структуре ВТБ).

Суммарно за 2 квартал Система получила 13,9 млрд. руб. за счет продажи доли Эталона, выхода на IPO Сегежи и продажи части акций МТС в рамках обратного выкупа. Инвестиции за квартал составили 15,3 млрд. руб, что даже без учета административных и процентных расходов по долгу выше заработанного.

В данной истории нет смысла разбирать промежуточные результаты и считать мультипликаторы. Основной подход — расчет стоимости долей бизнесов, которыми она владеет и ожидание вывода оставшихся компаний на IPO. Выход каждой следующей компании на IPO будет раскрывать стоимость самой Системы. Во всяком случае практика последних публичных размещений подтверждает данную гипотезу.

Текущая стоимость АФК Система — 270 млрд. руб. (капитализация) + корп. долг 204,4 млрд. руб. = 474,4 млрд. руб. А стоимость долей в крупных публичных компаниях (через капитализацию) следующая:

✔️МТС — 347 млрд. руб.

✔️Ozon — 259,2 млрд. руб.

✔️Сегежа — 97,6 млрд. руб.

✔️Эталон — 10,8 млрд. руб.

ИТОГО: 714,6 млрд. руб.

Крупные непубличные активы:

✔️Медси (доля 95,5%) — посчитаем через P/S аналогов (MDMG — 2,8, GEMC — 4,2) возьмем для расчета 3, получаем долю АФК в 71,6 млрд. руб.

✔️Степь (доля 92,8%) — P/S Росагро — 0,8, Черкизово — 0,99, возьмем 0,9. Доля АФК — 27,4 млрд. руб.

Все расчеты сделаны на коленке просто для примерной оценке. На расчет дивидендов и обратного выкупа не осталось места, можете почитать здесь.

Таким образом, капитализация АФК Система должна быть: 714,6 + 71,6 + 27,4 — 204,4 = 610 млрд. руб. примерно или 64 рубля на акцию. Мы не учли стоимость других активов, но и расчеты достаточно грубые, возьмем остальные бизнесы в счет погрешности. Даже от текущих теоретически потенциал удвоения сохраняется.

Здесь много НО, мы помним конфликт Евтушенкова и Сечина в 2017 году из-за Башнефти, штраф МТСа по Узбекскому делу… есть риски, что на компанию может еще что-то свалиться. Я свою долю продолжаю держать, но в разумных пропорциях, в таких историях лучше ко всему подходить без фанатизма.

⚠️Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте, Instagram

5.2К |

2 комментария

+2

Спасибо за разбор, держу на 3% от портфеля, отношу к «венчурной части».

- 24 сентября 2021, 16:46

+1

Интересно-интересно!)

- 08 октября 2021, 22:46

Читайте на SMART-LAB:

Итоги Smart-Lab & Cbonds PRO облигации 2026

Итоги Smart-Lab & Cbonds PRO облигации 2026

28 февраля прошла конференция по вопросам облигационного рынка Smart-Lab & Cbonds...

20:59

EURUSD: почему хорошие новости для еврозоны пока не работают

EURUSD отскочил после нескольких дней снижения — свежая статистика по еврозоне и отчет ADP ослабили доллар и поддержали оппонента. Композитный...

16:51

теги блога Георгий Аведиков

- CHMF

- ETLN

- FIVE

- fix price

- Globaltrans

- GMKN

- HeadHunter

- Henderson

- IPO

- IPO 2024

- MDMG

- MGNT

- MOEX

- MTSS

- mvid

- NVTK

- Ozon

- PHOR

- PLZL

- Positive

- ROSN

- Sber

- SBERP

- SMLT

- softline

- SPO

- Whoosh

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- Астра

- АФК Система

- Аэрофлот

- банк санкт-петербург

- белуга групп

- Брокеры

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- дивиденды

- европлан

- Займер

- золото

- инвестиции в недвижимость

- ИнтерРАО

- Лента

- Лукойл

- м.видео

- Магнит

- Мать и Дитя

- Мечел

- ММК

- Московская биржа

- мтс

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- прогноз компании

- прогноз по акциям

- Рентал ПРО

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- селектел

- Селигдар

- Совкомфлот

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- трейдинг

- Фосагро

- ЭНЕЛ РОССИЯ

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс