Блог им. TAUREN

⏹️ Intel (INTC) - небольшой обзор. Сколько стоит?

- 29 июля 2021, 02:20

- |

⏹️ Intel (INTC) — обзор: почему дешевый и какие перспективы

▫️ Капитализация: $227 b

▫️ Продажи TTM: $77,6 b

▫️ Прибыль TTM: $18,6 b

▫️ P/E: 11,95, Форвардный P/E2021: <11

▫️ P/B: 2,53

▫️ P/S: 2,93

▫️ Дивиденды за 2021 (план): 2,64%

Подписывайтесь на мой скромный канал: t.me/taurenin делаю только полезные посты

👉Удивительно, но в условиях дефицита полупроводников, цены на продукцию компании сильно падают. Однако, объемы растут, что компенсирует выручку и уменьшает маржинальность.

По основным сегментам за 1П2021 картина следующая:

Client Computing Group (объем / цена)

— Notebook platform (+40% / -17%)

— Desktop platform (+15 / -5%)

Data Center Group: -1% / -7%

Эти 2 направления составили 83,3% выручки компании за 1П2021.

Компания объясняет падение цен ростом конкуренции на рынке, но фактически, компания компенсирует технологическое отставание своих процессоров снижением цен.

👉 Дефицит на рынке полупроводников планируется достаточно длительным (в лучше случае до конца года). Это связано со сложностью расширения производства. Спрос практически на все полупроводники пока продолжает расти.

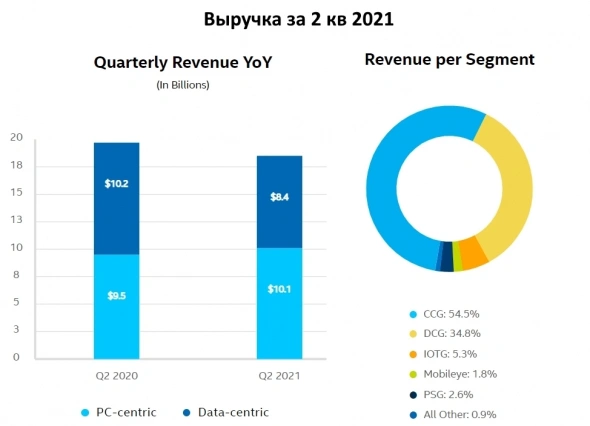

✅ Отчет за 2кв2021 вышел положительным, учитывая весь негатив, накопившейся вокруг компании:

— выручка: -0,5% г/г,

— прибыль: -1% г/г (в презентации красиво показали рост EPS, но это из-за байбэков)

-операционный доход: +6,7% г/г

— прибыль за квартал сократилась из-за наращивания R&D на 10,8% г/г

✅ У компании есть перспективный и быстрорастущий сегмент Internet of Things (включает IOTG и Mobileye).

Выручка по этому сегменту за 2кв2021 выросла на 61% г/г, а операционный доход на 500% г/г.

За 1П2021 выручка по этому сегменту выросла на 33,2% до $2,6 млрд, а операционная прибыль до $755 млн. Этот сегмент может через несколько лет занять существенную долю в выручке и прибыли компании. Нужно учесть, что рынки автономного вождения и интернета вещей только начинают распространяться на потребителей, а у компании этот сегмент уже прибыльный.

✅ Новое руководство компании принимает активные меры по восстановлению лидерства компании в отрасли. Планируется к 2024 году построить 2 фабрики и запустить контрактное производство. На эти цели выделено $20 млрд.

✅ Intel входит в ТОП-10 компаний по R&D с затратами более чем $14 млрд за 2020 год. Как правило высокие расходы на НИОКР оправдываются в долгосрочной перспективе.

✅ Компания стабильно платит хороший дивиденды ($0,35 в квартал) и делает крупные байбэки (в 2020 году — более $14 млрд, в 1кв2021 — $2,4 млрд).

Оба фактора сильно поддерживают котировки акций.

❌ Отставание процессоров Intel сильное. AMD стал реальным конкурентом, увеличив выручку TTM практически в 2 раза г/г. В прокси выручка AMD за 2021 панируется около 20 млрд $, это говорит о возможном снижении доли рынка Intel.

❌ Для сохранения конкуренции Intel продолжит наращивать капексы.

❌ Компания с 2023 года планирует начать производство части своих чипов по контрактам, что может снизить маржинальность.

Вывод

Компания выглядит дешево и интересна в долгосрочной перспективе. Учитывая высокую рентабельность компании и спрос на процессоры — её финансовым показателям мало что угрожает.

Интересная цена для покупки — около 45-47$, от которой возможен апсайд около 40%.

Текущая цена тоже неплохая, но много негатива, рынок на максимумах, поэтому с большой вероятностью будет возможность купить дешевле.

Подписывайтесь на мой скромный канал: t.me/taurenin делаю только полезные посты

Не является индивидуальной инвестиционной рекомендацией

- 29 июля 2021, 09:31

- 29 июля 2021, 09:39

- 29 июля 2021, 12:39

- 29 июля 2021, 14:53

- 29 июля 2021, 13:35

- 02 августа 2021, 11:28

- 12 сентября 2021, 12:49

теги блога TAUREN

- 2023

- 2024

- En+

- FCF

- fix price

- Headhunter

- IPO

- IPO 2024

- Ozon

- P/E

- S&P500

- softline

- vk

- X5

- Акрон

- акции

- акции США

- Алроса

- анализ

- Астра

- АФК Система

- аэрофлот

- банк

- Банк Санкт-Петербург

- банки

- Белуга Групп

- ВК

- ВТБ

- газ

- Газпром

- Газпромнефть

- гмк норникель

- Группа Позитив

- ДВМП

- дивиденды

- долг

- европлан

- застройщики

- золото

- Интеррао

- ИТ

- капитал

- Китай

- ЛСР

- Лукойл

- Магнит

- Мвидео

- мечел

- ММК

- мобильный пост

- МосБиржа

- московская биржа

- мтс

- недвижимость

- Нефть

- НМТП

- Новатэк

- Норникель

- обзор

- обзор акций

- обзор компании

- обзор рынка

- Облигации

- озон

- отчеты МСФО

- позитив

- Полиметалл

- полюс

- полюс золото

- прибыль

- прогноз

- прогноз по акциям

- Роснефть

- Россети

- Ростелеком

- Русагро

- русал

- Русснефть

- самолет

- сбербанк

- свободный денежный поток

- Северсталь

- Сегежа

- Сегежа групп

- Совкомфлот

- Софтлайн

- сталь

- Сургутнефтегаз

- татнефть

- Тинькофф Банк

- Транснефть

- трейдинг

- Фосагро

- ФСК Россети

- фьючерс mix

- Черкизово

- чистая прибыль

- энергетика

- Эталон

- Яндекс