SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. gofan777

ТГК-1. Окончание ДПМ.

- 13 ноября 2020, 00:51

- |

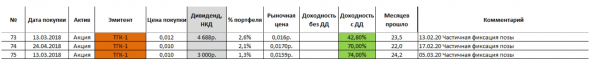

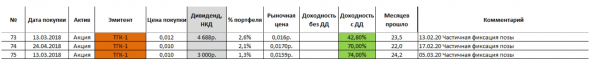

В феврале я писал подробный пост по ситуации в компании, все прошлые расчеты и выводы сейчас мы видим фактически в отчетности компании. Забегая немного вперед, я выходил частями из позиции, основную часть продал почти на самом хайпе, повезло. Это была одна из лучших идей, которая принесла около 70% на пике.

В этом году в дополнение к теплой зиме, которая негативно повлияла на теплогенерацию, добавилась еще и пандемия, что привело к резкому падению всех финансовых показателей за 9 месяцев:

Выручка упала на (11,7% г/г) до 61,6 млрд. руб.

EBITDA упала на (25,4% г/г) до 16,5 млрд. руб.

Чистая прибыль упала на (41,5% г/г) до 6,4 млрд. руб.

Падение финансовых результатов было ожидаемо на фоне падения выработки э/э и тепла, а также снижения тарифов. Сильно пострадал и экспортный бизнес, несмотря на то, что в общей выручке его доля не очень значительная, тем не менее, доходы упали на (80,5% г/г).

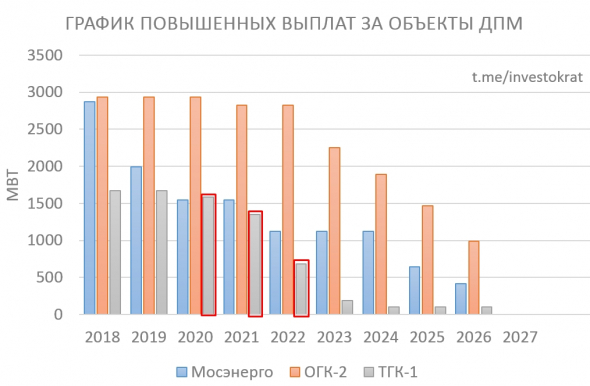

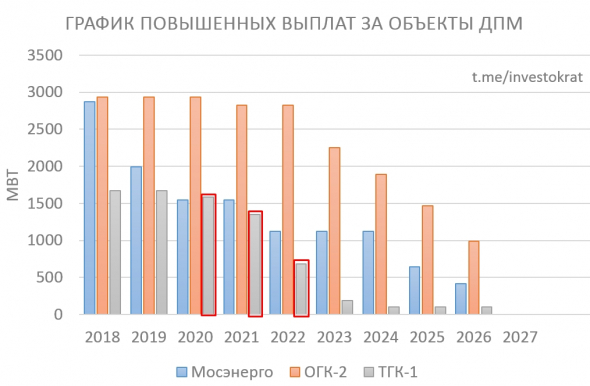

История ДПМ со всеми компаниями ГЭХа очень четко отработала, Мосэнерго — ТГК-1 — ОГК-2, в Мосэнерго я не успел зайти в свое время, а вот на ТГК-1 и ОГК-2 неплохо прокатился, ОГК-2 продолжаю удерживать в портфеле.

В ближайшие годы выручка от реализации мощности ТГК-1 будет под давлением из-за окончания срока ДПМ по введенным объектам, а эта доля составляет около 23% от общей выручки. Немного сгладит падение показателей рост тарифов на КОМ, куда перекочуют станции с ДПМ.

Я, наверное, страшные слова сейчас говорю для многих, прочитайте этот пост, там я все расписал в деталях про ДПМ, КОМ и т.д., чтобы не повторяться.

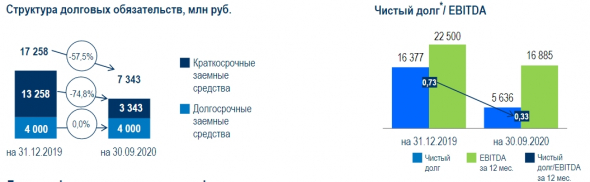

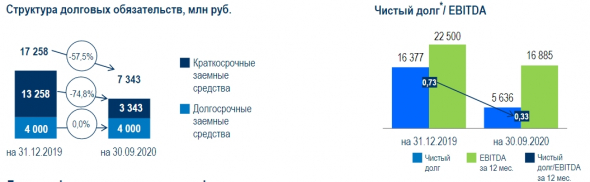

Есть и позитив, если это можно так назвать на фоне общих результатов. Компания сократила долговую нагрузку на 10 млрд. руб до 7,3 млрд. руб.

ND/EBITDA = 0,33

Сейчас ТГК-1 не выглядит перспективной идеей, несмотря на наличие гидрогенерации. Еще была такая идея, что Fortum продаст свою долю в 29%, но она пока никому не нужна, хотели сделать размен активами, но тоже не получилось. У компании всего 4ГВт теплогенерации, 1,7ГВт было построено в рамках ДПМ, пока компания не очень активно участвует в отборах ДПМ-2. Все следующие денежные потоки будут сильно зависеть от тарифов, которые у нас растут не сильно выше инфляции последние годы.

Вообще сейчас из историй роста в генерации я вижу только 2 идеи, ИРАО и ОГК-2, еще может выстрелить Русгидро в случае рокировки с РАО ЕЭС Востока, но ее я сдал. Остальные компании это в моменте скорее доходные истории, которые в идеале покупать на просадках и фиксировать хорошую див. доходность. ТГК-1 сейчас с натяжкой можно отнести к доходным историям с потенциальными небольшими дивами на уровне 6-8% в ближайшие годы. Вот через пару лет к ней можно будет присмотреться, когда пройдет влияние перехода блоков с тарифов ДПМ на КОМ.

Не является индивидуальной инвестиционной рекомендацией!

Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте

В этом году в дополнение к теплой зиме, которая негативно повлияла на теплогенерацию, добавилась еще и пандемия, что привело к резкому падению всех финансовых показателей за 9 месяцев:

Выручка упала на (11,7% г/г) до 61,6 млрд. руб.

EBITDA упала на (25,4% г/г) до 16,5 млрд. руб.

Чистая прибыль упала на (41,5% г/г) до 6,4 млрд. руб.

Падение финансовых результатов было ожидаемо на фоне падения выработки э/э и тепла, а также снижения тарифов. Сильно пострадал и экспортный бизнес, несмотря на то, что в общей выручке его доля не очень значительная, тем не менее, доходы упали на (80,5% г/г).

История ДПМ со всеми компаниями ГЭХа очень четко отработала, Мосэнерго — ТГК-1 — ОГК-2, в Мосэнерго я не успел зайти в свое время, а вот на ТГК-1 и ОГК-2 неплохо прокатился, ОГК-2 продолжаю удерживать в портфеле.

В ближайшие годы выручка от реализации мощности ТГК-1 будет под давлением из-за окончания срока ДПМ по введенным объектам, а эта доля составляет около 23% от общей выручки. Немного сгладит падение показателей рост тарифов на КОМ, куда перекочуют станции с ДПМ.

Я, наверное, страшные слова сейчас говорю для многих, прочитайте этот пост, там я все расписал в деталях про ДПМ, КОМ и т.д., чтобы не повторяться.

Есть и позитив, если это можно так назвать на фоне общих результатов. Компания сократила долговую нагрузку на 10 млрд. руб до 7,3 млрд. руб.

ND/EBITDA = 0,33

Сейчас ТГК-1 не выглядит перспективной идеей, несмотря на наличие гидрогенерации. Еще была такая идея, что Fortum продаст свою долю в 29%, но она пока никому не нужна, хотели сделать размен активами, но тоже не получилось. У компании всего 4ГВт теплогенерации, 1,7ГВт было построено в рамках ДПМ, пока компания не очень активно участвует в отборах ДПМ-2. Все следующие денежные потоки будут сильно зависеть от тарифов, которые у нас растут не сильно выше инфляции последние годы.

Вообще сейчас из историй роста в генерации я вижу только 2 идеи, ИРАО и ОГК-2, еще может выстрелить Русгидро в случае рокировки с РАО ЕЭС Востока, но ее я сдал. Остальные компании это в моменте скорее доходные истории, которые в идеале покупать на просадках и фиксировать хорошую див. доходность. ТГК-1 сейчас с натяжкой можно отнести к доходным историям с потенциальными небольшими дивами на уровне 6-8% в ближайшие годы. Вот через пару лет к ней можно будет присмотреться, когда пройдет влияние перехода блоков с тарифов ДПМ на КОМ.

Не является индивидуальной инвестиционной рекомендацией!

Не является индивидуальной инвестиционной рекомендацией!Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте

4.4К |

Читайте на SMART-LAB:

5 фактов, которые рушат стереотипы!

🔍 Накануне 8 марта мы задали женщинам по всей России вопрос , какой автомобиль они хотели бы приобрести, а также проанализировали нашу базу...

11:32

✅ ПАО «МГКЛ» завершило размещение второго выпуска облигаций на СПБ Бирже

ПАО «МГКЛ» успешно завершило размещение биржевых облигаций серии 001PS-02 на СПБ Бирже объёмом 1 млрд рублей. Выпуск был размещён в полном...

14:37

Инвестиции без спешки: торгуем в выходные

Рынок часто движется импульсами, тем важнее оценивать активы без спешки, не отвлекаясь на инфошум. Для этого отлично подходят выходные дни. В...

16:39

Нефтяной срез: выпуск №8. Перекрытие Ормузского пролива + рост цен на нефть против слабых отчетов за 4-й квартал 2025 и 1-й квартал 2026? Ищем лучших в все еще слабом секторе

Продолжаю выпускать рубрику — Нефтяной срез. Цель: отслеживать важные бенчмарки в нефтяной отрасли, чтобы понимать куда дует ветер. Прошлый пост:...

05 марта 2026, 19:45

теги блога Георгий Аведиков

- CHMF

- ETLN

- FIVE

- fix price

- Globaltrans

- GMKN

- HeadHunter

- Henderson

- IPO

- IPO 2024

- MDMG

- MGNT

- MOEX

- MTSS

- mvid

- NVTK

- Ozon

- PHOR

- PLZL

- Positive

- ROSN

- Sber

- SBERP

- SMLT

- softline

- SPO

- Whoosh

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- Астра

- АФК Система

- Аэрофлот

- банк санкт-петербург

- белуга групп

- Брокеры

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- дивиденды

- европлан

- Займер

- золото

- инвестиции в недвижимость

- ИнтерРАО

- Лента

- Лукойл

- м.видео

- Магнит

- Мать и Дитя

- Мечел

- ММК

- Московская биржа

- мтс

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- прогноз компании

- прогноз по акциям

- Рентал ПРО

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- селектел

- Селигдар

- Совкомфлот

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- трейдинг

- Фосагро

- ЭНЕЛ РОССИЯ

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

Через годик уже можно искать точку выхода, получая высокие дивы. Глубоко в ДПМ разбираются единицы, все будут сидеть тут, пока дивы не упадут, я за год планирую выйти, с ТГК-1 такая стратегия сработала, на хайпе почти никто не вышел, хотя я (и не только) писал несколько раз, что там риски…