Блог им. InvestHero

Падение продолжается

- 28 октября 2020, 16:10

- |

Наш рынок падает на открытии торгов (-3% по РТС), причем спад снова сильнее, чем DAX и S&P. Судя по снижающимся доходностям Трежерис, мы наблюдаем risk off по всему миру в преддверии выборов в США и из-за неопределенности по второй волне коронавируса в Европе.

Сегодня вечером Макрон выступит с обращением к нации. От того, закроется ли Франция на карантин, будет зависеть настроение на рынках. В случае повторного локдауна возможно усиление распродаж, в ожидании, что так же поступят и другие страны Европы. В противном случае, будет краткосрочный позитив, опять же с расчетом на то, что и в других странах Европы локдауна не будет. Логично предположить, что от второй волны карантинов правительства откажутся – во-первых, бюджетные ресурсы уже исчерпаны, во-вторых, есть пример Швеции, где первая волна не отличалась от Европы по заболевшим, хотя карантинов не было.

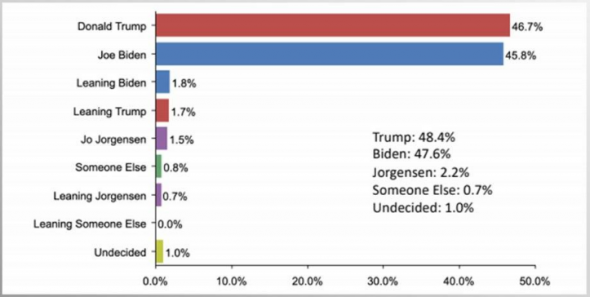

Выборы в США – мониторим ситуацию: по нашим расчетам Трампа превысил порог голосов, необходимый для победы

Вышел новый отчет от Trafalgar Group по Пенсильвании. Ранее в этом штате лидировал Байден, но теперь ситуация изменилась, и штат за Трампа.

- Это меняет расклад голосов до 288-240 в пользу Трампа. Если опросы от Trafalgar Group так же точны, как раньше, то на выборах победит Трамп.

- Стратеги JP Morgan пишут, что в случае победы Трампа логично ждать роста американских акций, слабой динамики азиатских акций, сильного доллара. Слабость Азии объясняют продолжением торговых войн в случае победы Трампа.

Локдауны в Европе

- Франция может уйти на карантин с полуночи четверга – новость, по данным СМИ, выйдет уже сегодня: Макрон выступит с обращением в среду вечером. Эта новость давит на Европейский и наш рынок (основной потребитель нашего экспорта – Европа).

- В Германии обсуждается предложение Меркель закрыть на месяц бары и рестораны. Советники Джонсона призывают его ввести новый карантин. С учётом того, как пострадала экономика от первого карантина, а также учитывая незначительную разницу в заболеваниях в странах без жёсткого карантина (Швеция), высока вероятность, что правительства на этот раз не решатся на закрытие экономики. С одной стороны, это усугубит дефицит бюджета, который потом придется восстанавливать годами, с другой стороны, нет уверенности в необходимости таких мер.

- Получается два возможных сценария с разными последствиями, но в обоих логично покупать. В случае, если будут карантины и сегодня Макрон объявит локдаун, то это будет краткосрочный негатив, на котором нужно будет покупать, потому что так быстрее закончится эпидемия. В том случае, если карантинов не будет, это означит краткосрочный позитив, потому что не будет такого же жесткого давления на экономику, как в первую волну, а на горизонте года вакцина все равно станет доступна, и вирус будет побежден.

Коррекция на рынке США – есть ряд сигналов к росту

- Портал Sentiment Trader опубликовал интересную статистику по тому, как ведет себя рынок после коррекции в течение 10-50 дней от максимума. По ней на горизонте недели рост вероятнее, чем падение. Если так и произойдет, то рынок поднимется выше уровней 3 октября и 3 августа, то есть как бы запрайсит победу Трампа (рынок США исторически растет перед выборами, на которых побеждает президент от правящей партии).

Рынок акций РФ

- Начались торги акциями ЖД перевозчика грузов Global Trans (GLTR) на Московской бирже. Ситуация по компании такая: краткосрочно дивидендная доходность выглядит большой (12% годовых), при этом уже со следующего полугодия дивиденды начинают падать вслед за финрезультатами компании. То есть с одной стороны, с учетом своего денежного потока, они смогут давать 7-8% дивидендной доходности к текущей цене на горизонте 1-2 лет, с другой стороны – давит фактор того, что падает прибыль и денежный поток у компании.

- Наши голубые фишки продолжают падать, Газпром обновил мартовский минимум. Важное замечание: в марте в цене имелись ещё 15 руб. дивидендов по итогам 2019, если их вычесть, то минимум ещё не обновлен.

Рынок облигаций РФ

Во вторник оборот торгов в ОФЗ уменьшился и составил всего 13 млрд руб. Цены госбумаг снижались в ожидании параметров аукционов Минфина и ослабления рубля. Также давление на рынок оказывают опасения замедления деловой активности из-за ухудшения ситуации с коронавирусом и снижение нефтяных цен.

На аукционе Минфин сегодня предложит 9-летний ОФЗ-ПК 29019 на сумму 450 млрд руб. и 10-летний ОФЗ-ПД 26235 на сумму 30 млрд руб. Учитывая тот факт, что план заимствований выполнен уже более чем на 50%, сегодняшняя премия в доходности и дисконт по цене ко вторичному рынку может быть ниже, чем на предыдущих аукционах (+6-7 б. п. по цене отсечения).

Сегодня на первичном рынке корпоративного и субфедерального долга нет интересных размещений.

- 28 октября 2020, 16:12

- 28 октября 2020, 16:15

- 28 октября 2020, 17:16

теги блога Сергей Пирогов

- ЕС

- Fix Price

- Henderson

- IMOEX

- Invest Heroes

- IPO

- Ozon

- S&P500

- S&P500 фьючерс

- SPO

- Whoosh

- X5

- X5 Retail Group

- акции

- акции США

- алроса

- аналитика

- Арктик СПГ-2

- Астра

- АФК Система

- банки

- белуга групп

- Всеинструменты.ру

- ВТБ

- Газпром

- Газпромнефть

- геополитика

- ГМК Норникель

- Группа Позитив

- дивиденды

- доллар

- доллар рубль

- Дональд Трамп

- Европа

- золото

- Инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- Иран

- Китай

- ключевая ставка ЦБ

- ключевая ставка ЦБ РФ

- коронавирус

- Лента

- лукойл

- М.Видео

- Магнит

- Мечел

- ММК

- Московская Биржа

- натуральный газ

- нефтегаз

- Нефть

- нлмк

- Новатэк

- обзор рынка

- Облигации

- опек+

- операционные результаты

- отчетность

- отчеты МСФО

- офз

- полиметалл

- полюс золото

- прогноз компании

- прогноз по акциям

- прогнозы

- Распадская

- редомициляция

- роснефть

- русал

- рынок акций РФ

- Рынок нефти

- самолет

- санкции

- санкции ЕС

- санкции США

- Сбербанк

- сделки M&A

- Северсталь

- Сегежа групп

- СПГ

- Сургутнефтегаз

- сша

- Татнефть

- тинькофф банк

- трейдинг

- форекс

- ФосАгро

- ФРС

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- цены на топливо

- экономика России

- экономика США

- экспорт нефти из России

- ЮГК Южуралзолото

- Яндекс