Блог им. Investor_Sergei

Драконовские комиссии. Почему я не инвестирую в фонды?

- 27 октября 2020, 11:02

- |

Считается, что инвестиции в фонды выгодны для обычных инвесторов. Клиент передает свои накопления в руки профессионалов, которые разумно вкладывают их в фондовый рынок или другие инвестиционные инструменты, преумножая сбережения клиента. Ага 😀.

На самом деле — это большой миф, что так называемые профессионалы могут справиться с инвестированием лучше, чем обычные инвесторы. Я предпочитаю не связываться ни с какими фондами.

Их много (от ПИФов до ETF), но объединяет их одно.

Активы инвестора в фонде могут как расти, так и падать, но управляющая компания зарабатывает всегда! Скажете: как такое может быть? Очень просто. Фонды живут за счет клиентских денег, зарабатывая на комиссиях.

В некоторых фондах тарифы настолько драконовские, что инвестор на длинной дистанции отдает больше на комиссионные, чем зарабатывает 😬.

ПИФы

Изучим комиссии одного из популярных российских ПИФов:

1️⃣ Надбавка при приобретении паев (до 1,5%).

2️⃣ Скидка при погашении паев, то есть при продаже (до 1,5%).

3️⃣ Вознаграждение управляющей компании: 3,8% среднегодовой стоимости чистых активов фонда. Почти 4%, Карл! Эти деньги ежегодно откусываются от счета клиента.

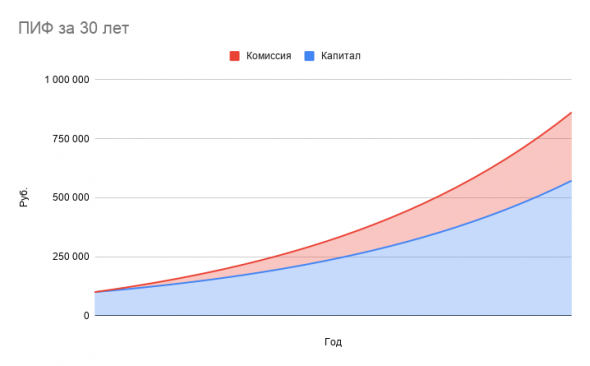

Давайте посчитаем сколько не досчитается пайщик.

📈 Допустим фонд зарабатывает 10% в год. Если бы он не брал с клиента комиссию, то пайщик за 30 лет увеличил свои накопления в 17 раз.

Смотрим, что будет с пайщиком приведенного в примере фонда, который ежегодно отдает 3,8% фонду за управление.

📉 Через 30 лет при такой же доходности активов, вложения вырастут всего в 5,7 раза. На комиссионные будет потрачено 50% от накоплений..

ETFы

Возьмем для примера один из ETF, который обращается на московской бирже. Комиссия за управления — 0,9%. Уже лучше.

📈 Допустим фонд зарабатывает те же 10% в год. В этом случае за 30 лет сбережения вырастут в 12 раз.

📉 На комиссии уйдет почти 10% капитала.

Лучшие американские ETF предлагают комиссии в 10 раз меньше. Поэтому они столь популярны. Некоторые отечественные фонды настолько хитры, что не стесняются включать американских собратьев в свои активы из-за столь мизерных комиссий 😎.

В общем решайте, готовы ли вы столько платить за чужие стратегии. А я предпочитаю самостоятельно управлять своими активами.

---

У меня есть Телеграм и Инстаграм.

теги блога Инвестор Сергей

- Apple

- ETF

- IPO

- IT

- Positive Technologies

- S&P500

- vk

- акции

- акции США

- альфа банк

- банк

- Банк России

- банки

- банковские карты

- биткоин

- БКС

- блокировка

- блокировка активов

- БПИФ

- БПИФ Альфа-Капитал Денежный рынок

- Брокер

- брокеры

- валюта

- ВИМ Ликвидность

- вклад

- вклады

- ВТБ

- газпромбанк

- депозит

- Депозиты

- дивиденды

- доллар

- Доллар рубль

- евро

- заблокированные активы

- золото

- ИИ

- ИИС

- иис-3

- инвестиции

- иностранные акции

- итоги

- итоги года

- итоги месяца

- Итоги недели

- кешбэк

- ключевая ставка

- Ключевая ставка ЦБ РФ

- Книги

- конференция смартлаба

- коронавирус

- кофе

- кредитная карта

- кредитные карты

- криптовалюта

- кэшбэк

- ЛДВ

- мобильный пост

- МосБиржа

- накопительные счета

- налог

- налоги

- налоговый вычет

- Налогообложение на рынке ценных бумаг

- НДФЛ

- НРД

- НСЖ

- обзор рынка

- Облигации

- обмен заблокированными активами

- отчёт

- офз

- Пенсия

- портфель

- Портфель инвестора

- путешествие

- Путешествия

- рецензия на книгу

- Санкт-Петербургская биржа

- сбер

- сбербанк

- скидки

- смартлаб

- СПб Биржа

- Статус квалифицированный инвестор

- США

- Т-банк

- т-инвестиции

- Тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- фонды

- фонды денежного рынка

- форекс

- ЦБ РФ

- экономия

- эксперимент

- Яндекс

во первых сумма нужна существенная, около 10 млн. без Транснефти, не у каждого есть возможность, особенно если ты помимо индекса ещё что-нибудь хочешь купить.

Во вторых при каждой разбалансировке будешь денежки терять

В третьих налоги на дивиденды

А пока копишь на статус квала, можно и в наших подержать.

1. купить несколько еврооблигаций в портфель

2. собрать на moex индекс, в который входит транснефть (не брать её не предлагать, т.к. это уже не индекс — так много чего можно не брать и придем к сток-пикингу)

3. купить рынок США и забыть про головную боль с w8b и учетом налогов с дивов

4. если я покупаю ETF на 10-15 лет, то комиссии уйдет сколько? наверно не 10%, а раза в 3-4 меньше?

Ну и хотелось бы Ваш ответ по 4 пунктам.

Они внутри платят налог 15% на дивы прежде чем реинвестировать, но это внутренняя кухня, которая не касается жителей РФ. Так что налоги нужно будет только заплатить в далёком будущем когда продадите.

Валютная переоценка и отсутствие налоговой льготы за 3х-летнее удерживание позиции остаются.

Например есть субброкер у IB — TradeStation Global. Я к ним перешёл. Там нет комиссии за неактивность. За сделку коммисы немного больше, но для купил-держи это незначительно.

Да и в принципе жизнь одним IB не ограничивается.

после пару лет выводы — просидел мимо роста сипы в легчайшие 20-25%, мимо роста насдака процентов в 40 в валюте, в рублях это было бы ещё сверху 20-30%, забрали бы 2% за 2 года — ничего страшного. да, есть кейс где рынок бы не рос, но тогда иметь точечные эмитенты в том числе хуже — на текущем рынке сипы 90% акций локально не растут, т.е. даже в этом случае отдельно держать только акции было бы провально.

в общем-то пример того, как «начитался книжек, узнал как правильно, и пропустил рост рынка». может быть комментарий кому-то поможет не делать также по в общем-то ложным заветам.

У американских ETF комиссия меньше, потому что стоимость чистых активов (СЧА) больше. Вырастет у наших фондов СЧА — комиссия тоже понизится.

Если ясно написано выгоднее в мирового лидера etf вкладываться.

Надежнее и дешевле.

Чем в местные поделки.

blog.mts.investments/articles/bpif_informatica#rec217970398

smart-lab.ru/blog/496932.php

https://finviz.com/map.ashx?t=etf&st=ytd

Комиссии брокера за сделки и обслуживание счета американского, где их брать напрямую.

Налог 13% с переоценки инструмента и валюты каждый год, даже если не фиксируешь прибыль.

Нужен квал.