Блог им. sng

Фактор №1, способный уничтожить всю концепцию "ранней пенсии"

- 27 ноября 2019, 09:10

- |

F.I.R.E. (Financial Independence – Retire Early) или просто «Ранняя пенсия» – концепция, которой я придерживаюсь и с помощью которой планирую быть финансово независимым в 43 года, имея пассивный доход от инвестиций, равный расходам моей семьи на обычную жизнь.

Это распространенная концепция в развитых обществах, где в целом делать самостоятельные накопления на пенсию, хоть и более скромные — это обычное дело.

Самые популярные претензии ко мне связаны с возможными сценариями мирового финансового кризиса во время накопления, в момент ухода на раннюю «пенсию» или в момент нахождения на пенсии.

«Ну зачем ты вкладываешься в фондовый рынок накануне кризиса — это же очевидно: бахнет кризис, лопнет пузырь, ты потеряешь всё»

«Как можно быть таким недальновидным, первый же кризис после выхода на эту твою дивидендную „пенсию“ отправит тебя на обочину жизни»

«Рубли — бумажки, доллары — тем более, ты на госдолг посмотри! Вот квартира-студия 20 кв.м. под сдачу в Мурино — самое то! Будь как все, не выделяйся»

Этой статьей я попытаюсь ответить на все вопросы о влиянии кризисов на концепцию самостоятельного накопления на пенсию, а также раскрыть смысл термина «Sequence-of-returns risk», которому так и не нашёл аналога в русском языке, поэтому довольствуюсь автоматическим переводом – «Риск последовательности возвратов».

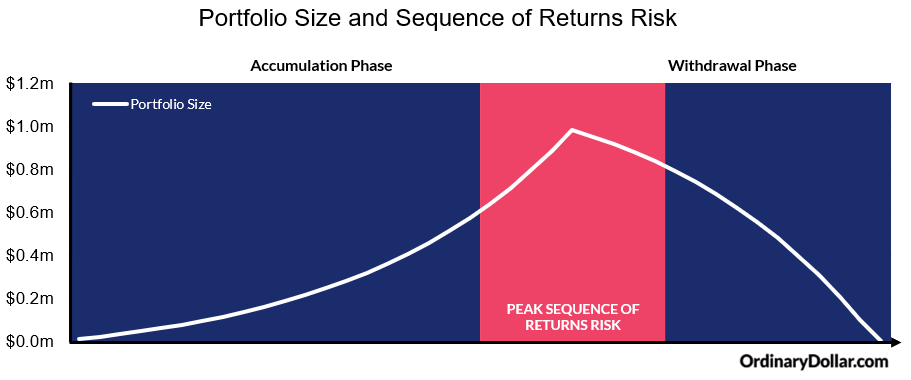

Sequence-of-returns risk наиболее актуален в промежуточной стадии между фазой накопления и фазой ухода на пенсию

ОСТОРОЖНО! МАГИЯ ЦИФР В ДЕЙСТВИИ!

Риск последовательности возвратов… Последовательный риск возвратов?.. Риск последовательности доходности?..

Обо мне в России некому позаботиться, ведь все экономисты и финансовые эксперты страны заняты какими-то более важными делами, не писать же о всяких там непонятных последовательных рисках.

Поэтому приходится разбираться во всем самому.

SoRR — это риск того, что тайминг начала снятия средств с пенсионного счета окажет негативное влияние на общую норму прибыли пенсионного портфеля. SoRR оказывает существенное влияние на портфель пенсионера, который больше не вносит новый капитал, а наоборот – снимает с него часть средств. Непонятно? Давайте разберемся, используя магию цифр.

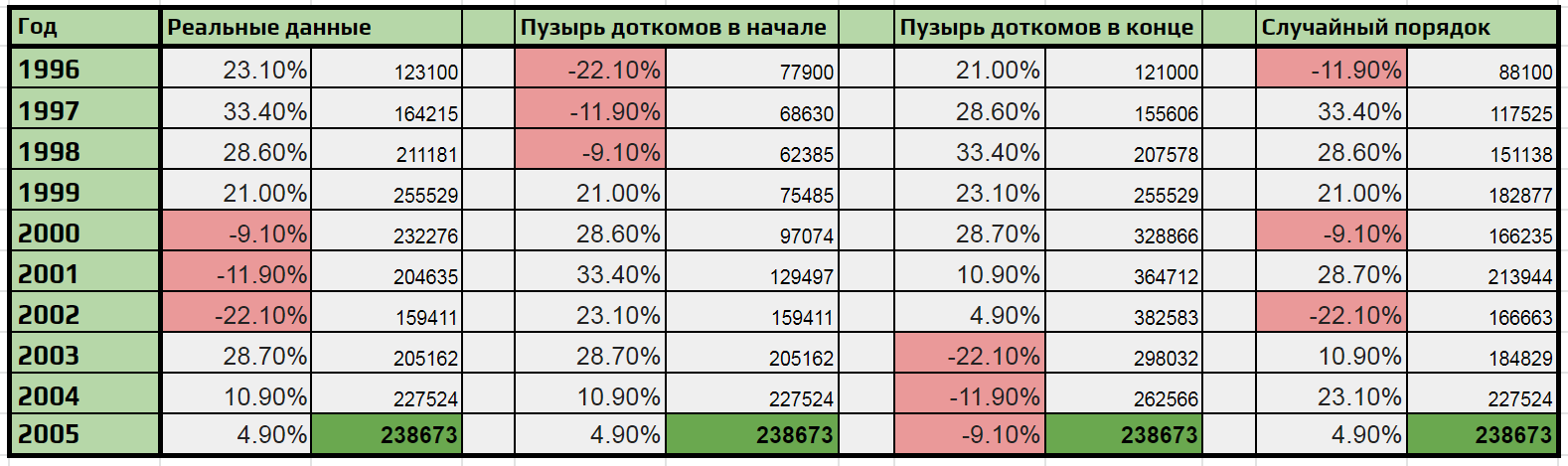

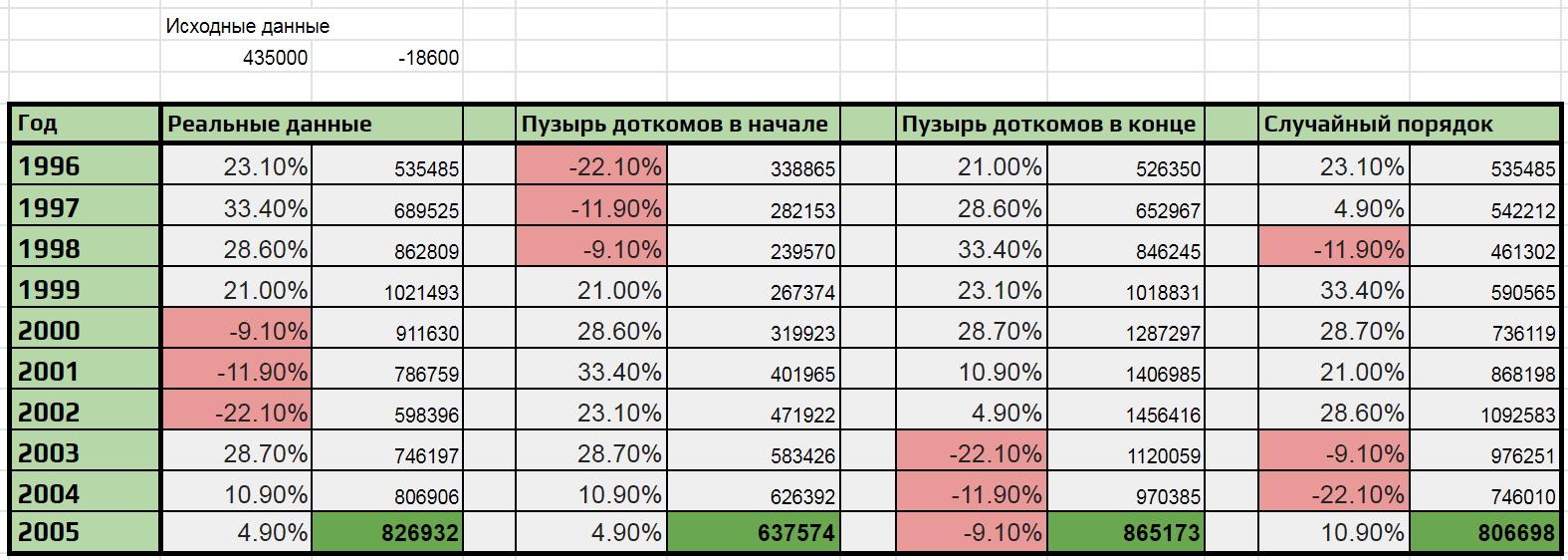

Реальные рыночные данные за 10 лет демонстрируют нам довольно крупный и очень продолжительный кризис, вошедший в историю под названием «пузырь доткомов», когда рынок показывал отрицательную доходность на протяжении трех лет – с 2000 по 2002 год:

Тем не менее, наши $100,000 выросли до $238,673 долларов, что в целом неплохо, ведь за 10 лет средняя доходность составила +9%, что дало нам рост портфеля в 2,38 раза (c учетом дивидендов)!

Но что было бы, если бы «кризис доткомов» бахнул сразу в 1996 году, буквально на следующий день после вложения $100,000? А что было бы, если «пузырь» протянул дольше, и лопнул прямо перед фиксацией результата, в 2005 году? Давайте смотреть:

Это невероятно! Но независимо от порядка годовой доходности мы получаем одинаковый результат — $238,673 долларов.

И даже переставляя цифры в случайном порядке – результат останется таким же. Скопируйте себе таблицу и попробуйте сами.

Однако, это так НЕ РАБОТАЕТ в случае с ежегодными пополнениями или ежегодными снятиями.

Для периода интенсивного накопления (который у меня идет сейчас) можно сформулировать такое правило:

Чем раньше наступит очередной кризис на стадии накопления, тем лучше это будет для того, кто накопляет.

Разница просто огромная – так, при моих исходных данных (это $103000 по состоянию на начало второго года планомерных инвестиций и экстремального накопления на раннюю «пенсию» — по $800 в месяц или по $9600 в год), по истечении 10 лет, при моделировании «кризиса доткомов», который начнется в ближайшем году, по истечении 10 лет я бы достиг заветной суммы и даже больше — $452,622, опередив свой план на 2-3 года!

А вот при моделировании продолжительного бычьего ралли еще на протяжении 7 лет с наступлением «кризиса доткомов», через 10 лет сумма окажется гораздо более скромной — $335,151, что на 26% скромнее предыдущего результата.

Вы скажете «но посмотри, уже через 6 лет сумма была $468,305 – разве это не прекрасная точка для выхода на пенсию? Накопить получилось в два раза быстрее запланированного!». Ответ – нет. И нам легко сейчас давать такой ответ, ведь в смоделированной ситуации мы видим будущее – мы видим кризис на пороге, мы понимаем, что это не лучшая точка для выхода на пенсию. В реальной жизни так не бывает.

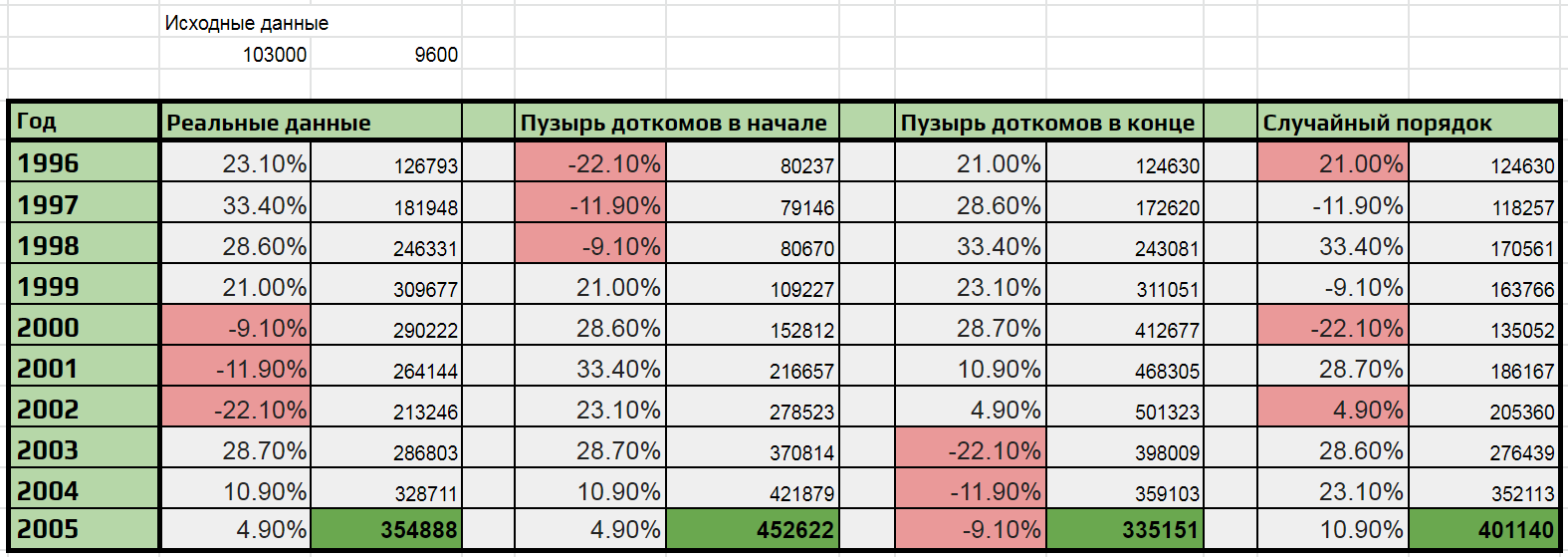

Сформулируем второе правило для учета SoRR в своей стратегии. Для периода снятия накоплений из пенсионного портфеля (который предполагается в будущем):

Чем позже наступит очередной кризис на стадии изъятия, тем лучше это будет для того, кто изымает.

Здесь опять же мои исходные данные — моя цель накопить примерно $435,000-$450,000 уже через 12-13 лет, и потом снимать примерно по $1550 в месяц на жизнь ($18,600 в год), ведь такая модель даже по скромным расчетам позволит держать основную сумму на плаву от 50 лет до бесконечности.

Здесь мы видим, что если «кризис доткомов» бахает ровно в тот момент, когда начинаются изъятия, то через 10 лет портфель все равно в 1,5 раза больше, чем в самом начале, несмотря на то, что пополнений счета больше нет — а есть достаточно большие изъятия каждый год.

В случае же если «кризис доткомов» приходится на конец десятилетия, то $435,000 превращаются в $865,173, при это в пике достигая почти 1,5 миллионов долларов!

Но вместе с тем, в «плохом» сценарии на исходе третьего изнурительного кризисного года портфель падает с $435,000 до $239,570, и вот тут становится реально страшно — а что если кризис никогда не кончится? Все было коту под хвост? Может не стоило, может стоило жить и чтоб всё как у людей, взять в молодости на все деньги себе Land Cruiser, жить сегодняшним днем, не задумываться о будущем?..

Итак, что до нас пытается донести проблема SoRR. Раздел для тех, кто не понял/не читал:

1. Когда именно будет кризис на стадии активного накопления - НЕ ТАК ВАЖНО, НО ЧЕМ РАНЬШЕ ОН БУДЕТ, ТЕМ ЛУЧШЕ ДЛЯ МЕНЯ. Ведь он позволит сэкономить пару лет жизни в режиме накопления. Конечно, круто было бы знать наверняка дату — можно было бы повременить с инвестициями, купив все что хочется, только дешевле. Но это невозможно.

2. Кризис в самом начале фазы выплаты пенсии самому себе ОКАЖЕТ ЗАМЕТНОЕ ВЛИЯНИЕ НА ВЕСЬ РЕЗУЛЬТАТ В БУДУЩЕМ, ну и на эмоциональное состояние. Даже продолжительный кризис не разрушит полностью весь план, но портфель на дистанции будет значительно скромнее, и чем дальше дистанция, тем больше будет эта пропасть.

3. Очень важно ВЫЙТИ НА ПЕНСИЮ В НАЧАЛЕ ИЛИ СЕРЕДИНЕ БЫЧЬЕГО ЦИКЛА ЭКОНОМИЧЕСКОГО РОСТА. Если в момент, когда средств уже достаточно, но ситуация в мировой экономике — напряженная, то есть смысл повременить с выходом на раннюю пенсию, сделав небольшой запас или, в идеале, переждав экономический спад. Необязательно уже продолжать экстрим-накопление, но может прагматично переждать кризисную пору не на пенсии.

Если кто-то помнит статью про 30-летнего пенсионера из Северной Каролины Джастина, то он как раз тот «везунчик», вышедший на пенсию в 2013 году, в начале продолжительного бычьего ралли, которое не заканчивается по сей день. Имея в своем пенсионном портфеле в 2013 году $1,250,000, по состоянию на сегодня и не работая за 6 лет больше ни дня, он на данный момент имеет портфель стоимостью $2,167,000, именно благодаря тому, что не попал в жернова SoRR.

----------

Я уже второй год живу в режиме активного накопления на свою пенсию, и планирую выйти на нее по самым скромным расчетам лет через 12-13 — в 43 года.

Я веду об этом блог, некоторые статьи из которого попадают на Смарт-Лаб.

Подписывайтесь, там много всякого и уникального. Если ссылка блокируется — вбейте в поиск в Телеграм: @finindie.

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- LQDT

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- акции США

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- заблокированные активы

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- портфель инвестора

- премиум

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- хайп

- ЦБ

- ЦБ России

- Яндекс

1. После 40 лет, сложнее найти хорошую работу.

2. После 50 лет, ещё сложнее найти работы.

3. После 60 лет, вообще не реально искать:)

4. Если работа есть, то её можешь потерять из-за болезни.....

Что-бы было что кушать, нужно инвестировать, вопрос банальный.

кстати, вам случайно дачу не надо ?

недорого.

рядом лес-речка и специально для вас — кладбище.

кладбище — это нормально.

соседи тихие.

проверено на собственном опыте.

а вот пожалуйста — 26 миллионов рублей. 500 метров.

с 3 этажа всё кладбище — как на ладони )))

согласен.

и на полигоне нет халявных конфеток.

Может быть прокомментирует кто-нить, или я один это заметил?

portfoliovisulizer показывает те же цифры (3к разницы это как раз expense ratio, ибо в расчет взял етф SPY).

Потом мы эти реальные просто тасуем в разном порядке -кризис ставим в начало (грубо говоря, «переносим» кризис на 1996 год) или оттягиваем в конец («переносим» его на 2003-2005), или вообще в рандомном порядке расставляем цифры.

Простите, если написал так, что ввел в заблуждение.

Как вы объясните, почему подтасованные вами факты отличаются от реальных цифр на участке 2000-2009?

Если бы вы начали инвестировать в 2000, то логично было бы включить в расчеты результаты с 2000-2009, а не с 96 года

Нормальный период автор взял, это вы почему-то взяли наихудший из возможных за последнее время. Автор же взял 1 кризис за десятилетку, что норма.

Один из таких периодов я взял с начала кризиса начала 2000.

В каком именно периоде окажемся мы сегодня, только богу известно, а если так, то не стоит недооценивать маловероятные, но имеющие место быть провалы, которые обязательно надо закладывать в модель управления портфелем, чтобы на все 100 быть защищенным от несчастного случая.

Норма — когда в русской рулетке револьвер стреляет 1 раз из шести, но некоторые выхватывают с первого раза. Может попробуете?

Еще раз повторяю, автор взял средний период, вы взяли наихудший в его окрестностях. Если бы хотел не реалистичности, а подгонки под ответ, как вы, мог взять период 1990-1999, например. Там вообще в штатах один год со скромной просадкой был.

Ну и да, вы похоже не поняли, о чем пост)

Европа 2000-2019 еще далека до хая, Япония с 1990. Если нефть на хаи не пойдет думаю и РТС застрянет надолго.

Автор подгонял цифры под идею, и пытался доказать. что в какой год не начни инвестировать — все коту масленица.

Еще раз повторяю, я показываю обратную сторону оголтелого инвестирования и показываю системный риск во всей красе.

А то вдруг вы лет за десять до пенсии решите все в индекс заложить и ждать экспоненту по 10% в долларах в год.

Может и прямь я что не понял? А о чем пост?

Автор вообще не о том говорил. Пост о том, что при пополнении счета, плохие доходности перед выходом на пенсию сильно разрушительнее чем задолго до него. Поэтому в случае «кризиса» прям во время выхода на пенсию, лучше этот выход отложить. И в качестве примера была взята нормальная десятилетка, с ростом и крахом, а не как у вас наихудшие.

Касательно Японии, например, вам уже должно быть известно, что с регулярным довносом и дивами там уже давно не отрицательная доходность. А рассматриваемый вариант как раз предполагает регулярные довносы. Уверен, что на остальных 20-30 летних периодах из ваших примеров так же. Потом, не забывайте, что никто (ну наверное) не аллоцирует свой портфель на 100% в акции.

Мне не понравилось то, что была представлена лишь одна сторона медали потому, что это стандартный подход разводить кроликов на фермах инвестиций.

Я не знаю точно, у кого в портфелях есть нормальная диверсификация. но знаю, что лишь немногие живут на ренту.

Я не знаю как долго затянется спад мировых рынков, которые так и не восстановились, в отличие от США, от кризиса 12 летней давности, но видел как инвесторы толпами забирали остатки средств с Пифов.

А знаете почему? На стене брокера всегда висит плакат с графиком удачного инвестиционного периода. Сегодня запросто можно вешать плакат с ростом 2009-2019 в США, 2015-2019 в РФ, и даже рост облигаций 2015-2019.

И знаете что, количество инвесторов всегда растет, пополняя инвестиционные фонда на вершине пузыря и сегодня ЦБ уже рапортует о положительной тенденции в этом направлении.

То что я увидел в статье — это очередной плакат за здравие и не ошибусь, если скажу. что проповеди надо начинать с тоста за тех, кто не дотянул до безбедной пенсии.

Один из рассматриваемых вариантов предполагает довносы, а первый — для держателей крупного капитала.

И покажу, какой будет величины этот минус, если активное пополнение завершить в конце очередного пика и выйти на пенсию в момент просадки, а какой величины — если переждать просадку, не начать проедать портфель, и выйти на пенсию в бычьей фазе

Вот прям для тех кто в танке, хотя вас таких среди прочитавших двое из 9000.

Вероятно, дети в 14-16 гораздо больше денег на содержание требуют чем в 2 года, это да. Опять же — план гибок. Сейчас цель — накапливать пока накапливается.

Андрей, автор статьи к 40-43 планирует сам заработать на и на квартиру и на пенсию.

Вы почему-то считаете, что ваши дети так не смогут, но зато будут очень благодарны за всё готовое.

Типа возврат на инвестиции

Ну типа, я понял что тут про доходность, но тем не менее, нет такого термина в русском языке :) ну или он есть, но матеериалов в открытом доступе нет.

вотпрямщас и начну готовиться на пенсию пораньше.

осталось решить — где взять полмиллиона зелени ??

интересно на чём зарабатывали?

Второй момент, инфляция. Судя по всему вы не учитываете инфляцию, сейчас в долларах она 1,5-2%(т.е. реальная доходность будет 2-3%). Но такая инфляция в штатах была не всегда, например за 20 лет с 70 по 90 инфляция поднималась выше 10% и только к 90 опустилась ниже 5%. Такого периода как сейчас чтобы на протяжение последних 20 лет среднегодовая инфляция не поднималась выше 3% в истории США не было и не факт что будет ещё.

Но инвестировать конечно нужно)) так как всё равно не знаешь что будет. Только я в любом случае добавил бы ещё инструментов, иностранные акции(не США), облигации тоже.

Мне остается только надеяться, я оптимист :))

Ничего иного не остается, как я писал — не покупать же крузак на все деньги только потому что есть сомнения в том, будет ли рост рынка дальше.

Инфляцию 2% я заложил во все свои расчеты (не в статье, а в общем — в жизни и инвестициях). Считаю все в долларах.

Я добавляю Китай, но немножко.

Спасибо за коммент :)

Давайте закрывать смартлаб тогда

Букинг тоже попадает на радары, но пока мне его не надо покупать.

Ну на Амазон и Гугл приходится копить. Я по одной акции купил, но там не было проблемы, потому что со вклада как раз сумму круглую перекидывал.

СПб биржа — все акции поштучно торгуются :))

По первому вопросу, знаю достаточно людей кто мог бы выйти на пенсию лет 5 назад с доходом гораздо выше, чем многие тут только мечтают.И что же? А работают.Ну просто нравится людям рабоать.Более того есть пример мужичка который реально пенсионер, но крутится дай Бог каждому.77 лет, куча бизнесов, проектов.Не выходит… Может проблема в работе? НЕ? Я для себя лично решил, что накапливать я буду.Но на раннюю пенсию не спешу совсем.Зачем? Мне и так не плохо)Что то можно конечно подправить, но в целом норм.А разрушить вашу идею в нашей стране может аля 1917 год.Закрыли на 70 лет и все.Хотя в таком варианте все икаться будет не слабо

matroskin, Тут смотря какая работа. Если чиновник, и тяжелее хрена ничего не поднимаешь, то с такой работы можно уходить сразу в могилу.

А если, типа, монтер пути на ЖД, и выход светит в 65, льгот там нету, то вообще фиг дотянешь.

Каждый стремится выделиться. На работе не выделишься. Там всё по иерархии расписано. Твой чих и шаг под контролем.

Детишки, что пишут про свободу на пенсии, они же детишки ))))

Когда человек свободен и ни от кого не зависит, значит он перешагнул край пропасти из которой нет возврата. Они просто далеки от этого края и никогда не заглядывали в пропасть.

Простите Вы их, пусть ребячество продолжается. Так хоть чуть-чуть веселее жить.

Жизнь длинная, всякое может случится.

Так-то по законодательству все накопления и ваши и жены идут в «общий котёл», вычитаются долги и делится 50/50. Вроде сейчас так.

Произойдет это событие, о котором почему-то на смартлабе ну очень хотят поговорить, придется пересчитать, сдвинуть сроки. Без проблем. Если вы ждете какого-то хитрого плана по уходу от дележки — его не будет.