Блог им. EnhancedInvestments

Усиленные Инвестиции: таблица рекомендаций и итоги недели 7-14 сентября 2018

- 15 сентября 2018, 22:47

- |

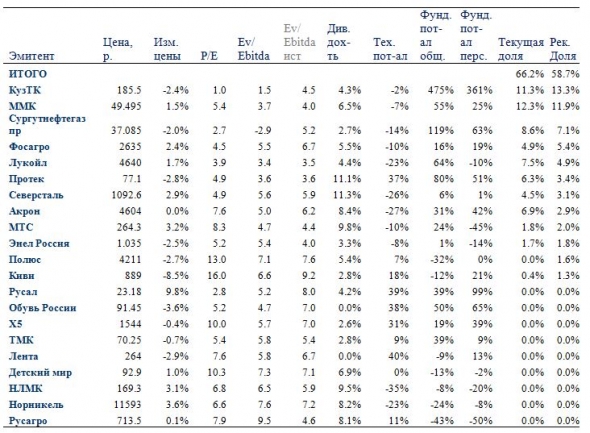

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу рекомендаций по ценным бумагам:

- ММК подрос на 1.5%1 на фоне роста индекса Мосбиржи на 1.6% и ослабления доллара. Позитивен рост цен на холоднокатаный прокат в Китае и снижение цен на коксующийся уголь в Китае. Негативны снижение внутренних цен на оцинкованный прокат и прокат с полимерным покрытием, экспортных цен на плоский прокат, цен на горячекатаный прокат в Китае, рост цен железную руду в Китае и внутренних цен на лом. Целевая цена в итоге снизилась на 1%, а потенциал роста уменьшился на 3%. Мы существенно сократили позиции в ММК.

- КузТК подешевела на 2.4% на фоне ослабления доллара. Также негативно снижение цен на уголь в Австралии, ЕС и России. Позитивно снижение ставки аренды полувагонов. Мы проанализировали отчетность за 2кв18 и находим её сильной. Целевая цена увеличилась на 1.3%, потенциал роста увеличился на 3.7%. Помощник президента России Андрей Белоусов заявил о необходимости заключения угольными компаниями соглашений об инвестировании части доходов от экспорта топлива в регионы Дальнего Востока, через которые уголь будет вывозиться за границу2.

- Акции QIWI обвалились на 8.5%. Компания «Энергосбыт» предъявила претензии ООО «Квадратный метр» и АО «Киви Банк» о массовом нарушении закона и потребовала вернуть деньги потребителей, речь идёт о 1.5 тысячах платежей на 1 млн. рублей3.

- Сургутнефтегаз привилегированный подешевел на 2.0% на фоне ослабления доллара. Также негативно снижение оптовых цен на бензин в России. Позитивен рост цен на нефть, нефтепродукты в ЕС, розничных цен на бензин и цен на дизельное топливо в России и снижение инфляции в США. Целевая цена увеличилась на 2%, а потенциал роста вырос на 4%. Мы сократили позиции по ценам, близким к недельным максимумам, откупив часть проданного дешевле. Минэнерго предложило правительству начать субсидировать цены на бензин не с января 2019 года, а уже с октября 2018 года4. Одна из предложенных мер в банковском комитете сената США – внесение нескольких крупнейших нефтяных компаний России в список SDN, то есть лиц, чьи активы в США должны быть заморожены, а лицам из США запрещено вести с ними бизнес5. Однако было отмечено, что США не могут чрезмерно сильно давить на нефтяную отрасль России, поскольку это будет иметь негативный эффект для США и их союзников в Европе, а высокие цены на нефть будут на руку Ирану6. Визит в Россию Перри, который стал самым высокопоставленным американским чиновником, посетившим Москву за время президентства Дональда Трампа, был нацелен на то, чтобы убедить российское руководство продолжать наращивать добычу нефти, рассказали Reuters источники, знакомые с повесткой переговоров7.

- Из-за роста цены на электроэнергию на Урале и снижения цены акций Энел Россия рекомендуемая доля в этой компании выросла с нуля до 1.8%. Из-за роста цены на золото рекомендуемая доля в Полюсе выросла с нуля до 1.7%.

1Изменения цен здесь приводятся от цен утра пятницы прошлой недели (10:30) к ценам утра пятницы (примерно 11:25).

2www.rbc.ru/business/10/09/2018/5b9638909a794703711695e1

3vo.rbc.ru/vo/10/09/2018/5b9658ad9a79470d17fd2fcc

4www.rbc.ru/business/12/09/2018/5b97ea839a794771fdebab26

5www.vedomosti.ru/amp/09191d1a8d/politics/articles/2018/09/12/780705-senate-sanktsii-ofz-putinu

6elitetrader.ru/index.php?newsid=416013

Результаты изменения стоимости портфеля рекомендуемых ценных бумаг и индекса Мосбиржи

Период |

Фин. рез-тат, % от капитала |

Изменение инд Мосбиржи, % |

07.09-14.09 |

0.2 |

1.6 |

С начала года |

25.3 |

11.7 |

2017 |

25.6 |

-5.5 |

2016 |

54.3 |

26.8 |

2015 |

121.8 |

26.1 |

С начала 2015 |

439.1 |

68.8 |

Текущая таблица рекомендаций

теги блога Усиленные Инвестиции

- 2019 год

- 4 квартал

- Alphabet

- Comcast

- EBITDA

- EnhancedInvestments

- Evraz

- Highland Gold

- LSE

- Mail.ru

- Merc

- Netflix

- Oracle

- Petropavlovsk

- QIWI

- S&P

- update

- ValueInvesting

- Verizon

- X5 Retail Group

- автоследование финам

- Акрон

- активы

- акции

- американская стратегия

- американские акции

- анализ

- аналитика

- аналитический обзор

- Вебинар

- Газпром

- ГлобалТранс

- Детский Мир

- дивиденды

- доходность

- инвестиции

- Итоги недели

- Лента

- Лондонская Биржа

- ЛСР

- ЛСР Группа

- Лукойл

- М.Видео

- Магнит

- Мать и дитя

- металлургия

- Мечел

- мировой рынок

- ММК

- Мосбиржа

- МСФО

- неделя

- нлмк

- НорНикель

- обзор рынка

- облигации

- отчет

- отчетность

- оффтоп

- Петропавловск

- показатели

- Полиметалл

- Полюс

- Портфель

- портфель инвестора

- потенциал

- потенциал роста

- прогноз по акциям

- Регулярный update

- результаты

- рост

- Русагро

- Русал

- Сбербанк

- Северный поток-2

- Северсталь

- селигдар

- Стратегия

- стратегия инвестирования

- Татнефть

- Телеграм канал

- Тинькофф

- Тинькофф Банк

- ТМК

- трейдинг

- Усиленные инвестиции

- УсиленныеИнвестиции

- финансовые показатели

- финансы

- форекс

- Фосагро

- фундаментальный анализ

- цена

- цена акции

- цена акций

- цены

- Черкизово

- Эталон

- Яндекс

Исторически Сбербанк показывал очень сильные просадки (сильнее рынка) в кризисные моменты, и покупка Сбербанка может принести отличный результат в разгар кризиса, к которому есть предпосылки.

Также нас настораживает информация, что в мае 2018 нерезиденты владели в Сбербанке около 45% акций (государство около 50%), что создает дополнительные риски сильных просадок в моменты выхода крупных фондов.

Также у нас пока не выстроена фундаментальная модель по банкам и мы хотим иметь более глубокое понимание для предсказания финансовых результатов с учетом рисков и возможного замедления роста прибыли.

Еще расшифруйте, пожалуйста, столбец технический потенциал (имеет отношение к теханализу?) и фундаментальный потенциал перс. Спасибо

Остальную часть мы держим в деньгах.

Расчет рекомендуемой доли в акциях происходит с использованием элементов портфельной теории Марковица с учетом различных ограничений. Основная идея — мы набираем акции в портфель таким образом, чтобы максимизировать доходность и минимизировать риски, при этом иметь защиту от возможной девальвации и проблем в отдельно взятой отрасли. Или, другими словами, мы ищем портфель с максимальной доходностью среди всех портфелей, удовлетворяющим нашим ограничениям по рискам.

технический потенциал — потенциал роста до средней цены за год с небольшими корректировками на прибыль компании и дивиденды, к техническому анализу отношение имеет тем, что в теханализе используется скользящая средняя.

Персональный фундаментальный потенциал рассчитывается как потенциал роста (падения) до целевого значения EV/Ebitda, которое равно 25му перцентилю исторических значений мультипликатора данной компании.