Блог им. OneginE

Спекулятивная игра на повышения нефтяных цен продолжается

- 22 января 2018, 17:33

- |

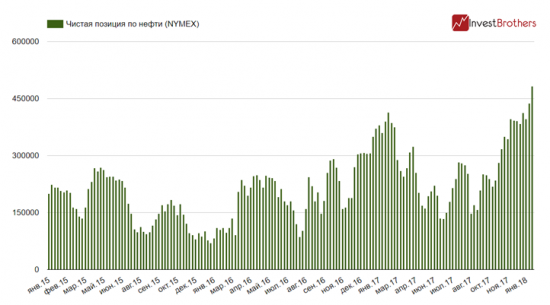

Рынок нефти продолжает привлекать новые деньги спекулянтов. На этом фоне объем открытых позиций на Нью-Йоркской товарной бирже приблизился к своему максимуму.

По итогам 16 января в портфелях хедж-фондов находилось 517,8 тыс. длинных контрактов – новый рекорд. За неделю этот объем вырос на 44,7 тыс. контрактов. В то время как короткие позиции остались практически без изменения, увеличившись лишь на 200 контрактов. Тем самым, чистый “лонг”достиг 482,3 тыс. контрактов, что на 266,1 тыс. контрактов больше, чем в среднем за последние 3 последних года.

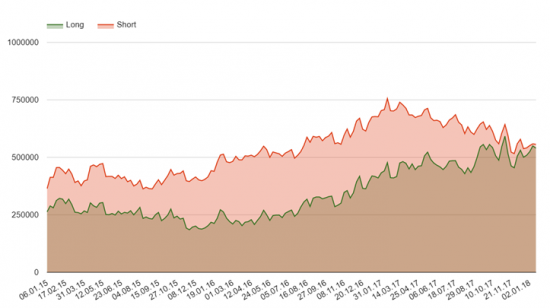

Как известно, рынок существует, когда есть спрос и предложение. Спрос на длинные позиции по нефти компенсируется спросом на короткие (т.е. продажа “лонгов”) со стороны своп-дилеров. Они также имеют рекордный объем открытых позиций, но, в отличие от хедж-фондов, они предпочитают “шортить” сырье. К 16 января объем их коротких позиций достиг 908,6 тыс. контрактов или 57,6 млрд долларов.

Что касается производителей и покупателей сырья, то здесь спред между длинными и короткими позициями практически равен нулю. И если в 2016 и 2017 гг. нефтяные компании предпочитали хеджировать риски падения котировок “черного золота”, то сегодня нефтетрейдеры (перекупщики) активизировали свою деятельности и активнее страхуются от роста котировок.

Резюме

Если производителей стало меньше на рынке из-за роста нефтяных цен, то спекулянтов напротив – больше. Однако нас по-прежнему смущает небывалое увеличение ставок на рост котировок со стороны своп-дилеров, причем практически беспрерывное.

Мы не исключаем, что данная активность связана с намеренной игрой вверх по нефти, а именно перекладыванием денег из одного кармана в другой. То есть маркет-мейкеры продают длинные позиции, а их же фонды покупают эти длинные позиции, что и толкает цены вверх.

Ссылка на статью

Другая статистика:

Может быть интересно:

- 22 января 2018, 18:27

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс