Блог им. ChuklinAlfa

Сбер: начались проблемы из-за ставки?

- 01 ноября 2024, 02:29

- |

Сбер опубликовал отчёт за 9 месяцев 2024 года. И что-то не слишком хорошая ситуация у зелёного слона. Собственно, на ряд проблем я указывал ещё при анализе отчёт РСПУ за 8 месяцев 2024 года. И эти проблемы «вылезли» в отчёте МСФО.

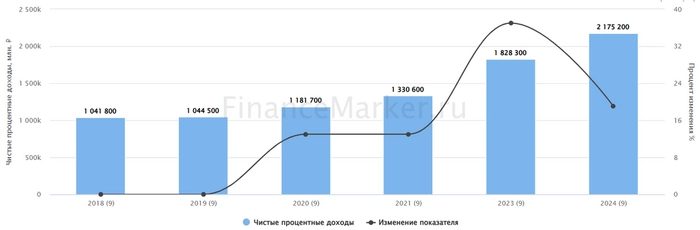

Чистые процентные доходы увеличились на 14,1% г/г до 762,1 млрд рублей – это то, на чём банк зарабатывает основные деньги.

Чистые комиссионные доходы тоже выросли – на 11,6% г/г до 218,2 млрд рублей.

Источник: ФинансМаркер. Динамика чистых процентных доходов Сбера

А вот чистая прибыль упала – на 0,1% г/г до 411,1 млрд рублей. Причём в прошлом квартале прибыль составила 419 млрд рублей – т.е. кв/кв тоже упала.

За 9 месяцев динамика неплохая, но такое квартальное падение немного пугает, тем более, что традиционно именно 3 квартал у Сбера был самый прибыльный, а вот в 4 квартале прибыль обычно падает. Т.е. по итогам года всё может стать ещё хуже.

Источник: ФинансМаркер. Динамика чистой прибыли Сбера

Почему так происходит? Давайте разбираться.

1. Первая причина — расходы растут быстрее доходов. Так, операционный доход за квартал до формирования резервов вырос на 21,1% г/г, операционные расходы выросли с меньшей динамикой – на 17,1%. Однако в разрезе 9 месяцев всё не так хорошо: операционный доход вырос всего на 11,2%, а операционные расходы – на 19,3%. Т.е. первая причина сокращения прибыли – опережающий рост расходов.

2️. Вторая причина – рост резервов. Стоимость риска составила 116 б.п. за счёт ухудшения качества кредитного портфеля – пришлось больше денег спрятать в «заначку». Для понимания: в 3 квартале в резервы было отправлено 125,9 млрд рублей, а всего за 9 месяцев (т.е. 3 квартала) – 277,6. Т.е. 45% всех резервов было сделано за последний квартал.

3️. Третья причина – замедление темпов роста розничного кредитования. Население стало брать меньше кредитов. При этом бизнес по-прежнему занимает как не в себя – и риски в сегменте начинают расти, т.к. ставка тоже растёт и брать кредиты становится всё более невыгодно.

Источник: ФинансМаркер. Динамика коммерческого кредитования Сбера

Таким образом, проблемы в экономике, вызванные высокой ключевой ставкой, начинают отражаться в Сбере как в зеркале.

Означает ли это, что всё пропало и нужно срочно избавляться от акций «зелёного слона»? Повторю, как и в прошлый раз: это не страшно и ничего продавать не нужно. Такое положение дел закономерно и ожидаемо, все показатели в пределах нормы. Я бы удивился больше, если бы Сбер продолжил расти по всем фронтам — но это невозможно из-за особенностей функционирования экономики.

Ждёт ли Сбер дефолт? Нет, конечно. Сбер слишком большой, чтобы упасть. К тому же мы видим не падение, а всего лишь замедление ключевых показателей, т.е. до «падения яблока» или «точки невозврата» нам ой как далеко: запас прочности огромный.

Однако нужно трезво смотреть на показатели и не ждать 50-60 рублей дивидендами на акцию. И, соответственно, скорректировать свои ожидания от компании. Банк уже заработал 27 рублей дивидендами. Думаю, что по итогам года мы увидим 32-34 рубля на акцию.

Исходя из нормы доходности, справедливая цена Сбера видится в районе 140 рублей. Но, понятное дело, что до туда мы не провалимся. Я думаю, что брать по текущим ценам – тоже найс. Однако если дадут подобрать в районе 210-220 рублей – будет кайф.

Держите Сберыча? Пишите в комментариях! И не забудьте поставить Ваши лайки!

P.S. Друзья, я веду свой блог на разных площадках. Читайте где Вам удобно! Размещаю ссылки под постом:

Моя телега здесь

Дзен здесь

Инвестинг здесь

теги блога Михаил Чуклин

- Diasoft

- headhunter

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- OZON

- pre-IPO

- SPO

- VK

- Whoosh

- X5

- акции

- Аренадата

- Астра

- банк санкт-петербург

- белуга групп

- биржа

- бюджет РФ 2025

- Владимир Зеленский

- ВТБ

- Газпром

- Газпромнефть

- геополитика

- ГМК Норникель

- Группа Позитив

- Делимобиль

- денежно-кредитная политика

- дивиденды

- дом.рф

- Дональд Трамп

- Европлан

- инвестиции

- Индекс МБ

- инфляция

- инфляция в России

- итоги недели

- Ключевая ставка ЦБ РФ

- лензолото

- Ленэнерго

- Лукойл

- М.видео

- мать и дитя

- Мечел

- мирные переговоры

- ММК

- МосБиржа

- Московская биржа

- МТС

- Новатэк

- обзор рынка

- облигации

- озон фармацевтика

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- ОФЗ

- политсрач

- полюс золото

- Портфель инвестора

- прогноз по акциям

- Ренессанс Страхование

- россети ленэнерго

- российские акции

- Российский рынок

- российский рынок акций

- российский фондовый рынок

- Ростелеком

- Русагро

- Самолет

- сбербанк

- СВО

- Северсталь

- Сегежа групп

- Селигдар

- совкомбанк

- Совкомфлот

- США

- татнефть

- тинькофф банк

- тмк

- Транснефть

- трейдинг

- Украина

- флоатеры

- фондовый рынок

- фондовый рынок

- форекс

- Фосагро

- фундаентальный обзор

- фундаментальный анализ

- фьючерс MIX

- ЦБ РФ

- циан

- черкизово

- экономика России

- Эльвира Набиуллина

- ЮГК Южуралзолото

- Яндекс

это 17% за минус подоходный

очищенные всего 30-31₽…

Так что ожидать, да ещё и считать форвардную доходность Сбера я бы не решился.

Банки первые в очереди на раскулачивание, уж очень разжирели на стройке. Способ не делиться с минорами найдут. Это вопрос творческий.

А то что мы не знаем что с нами будет через неделю тоже не важно?

Поймите — Вы играете в госбанк. В сложнейшее время которого не было минимум 35 лет а то и все 85!

Сбер Это не микрокредитная конторка которая выкрутится. Как показывала история Госбанки обычно в финале дербанят начисто, со сбером это уже делал Рыжков 35 лет назад. Одной подписью.

А Сбер точно раз в полгода дивы платит? Не занимаюсь сбером ткнул в интернет пишет лишь раз а год

купить некогда не поздно кассу, даже по 200дневной средней ещё не досливались! да и

выноса финального сразу по несколько планок небыло!

в шорт самые быстрые деньги

На самом деле у вас вот такой обвал, плюс добавьте минус 20 в валютной оценке.

Мой комментарий относился к фразе:

-------------------

А вот чистая прибыль упала – на 0,1% г/г до 411,1 млрд рублей. Причём в прошлом квартале прибыль составила 419 млрд рублей – т.е. кв/кв тоже упала.

За 9 месяцев динамика неплохая, но такое квартальное падение немного пугает

-------------------

Я конечно могу ошибаться, но в моем представлении колебания в 0,1% это скорее статистическая погрешность. Впрочем, далее Авто сам же говорит, что ничего страшного в этом нет, что несколько противоречит фразе «немного пугает».

Так что, по большому счету, мой комментарий был просто расслабляющей шуткой. Не стоит воспринимать его как важную критику.

Что же катается указанного Вами падения цены — я считаю это возможностью взять надежные бумаги по достаточно привлекательным ценам. Когда цена была 320 — вот тогда эти бумаги сложно было назвать привлекательными для инвестиций.

Тут нельзя ориентироваться на статистику тем более ее могут и покрутить.

Например строители столько то, заводы столько то, физики столько то

Диамонд,

Бизнес заплатит проценты из своей маржи, и ни в какую цену ничего не заложит. Вернее попытается, но брать по таким ценам не будут, потому что конкуренты (которые живут без кредитов) в цену ничего закладывать не будут. По поводу самого Сбера — согласен.и вероятность 53%что через три года пойдете на завод.

Сколько стоит сейчас сбер + сколько он потерял на девальвации самого рубля?

Кажется уже -40% совокупный убыток? или больше?

Я, конечно, докупить по 140 рублей не против, но откуда проистекает такой вывод? Если уж сравнивать с вкладами и облигациями, то надо сравнивать ROE. ROE 25%. Столько сейчас дают корпоративки кредитного качества чуть выше среднего. По вкладам дают 21%. То есть, держатель акций Сбера получает 25% годовых от цены акции 300 рублей (балансовая стоимость), раз уж вы взялись с долговыми инструментами сравнивать. Если уж придерживаться вашей методики, то цена 300 рублей и должна быть.

Что касается того, почему будет период незначительного снижения прибылей, то всё просто: доля старых кредитов превалирует над долей старых вкладов. По мере замещения старых кредитов новыми, доходы, наоборот, резко вырастут. Потому что при такой ставке проценты по кредитам конские.

aps, а вот тут всё несколько иначе трактуют

wiki.letopis.ru/index.php?title=%D0%A1%D0%B1%D0%B5%D1%80%D0%B1%D0%B0%D0%BD%D0%BA

Сам я правда там не был.

Сливай воду!

Гипс снимают!

Клиент уезжает!

Все в очередь за минтаем!

Срочно! Слышали? Срочно! На все деньги! Весь объем по рынку!

Шортов еще прикупите на бабушкины похоронные!