SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Yaitsev

Маниакальные состояния обычно приводят к негативным последствиям.

- 25 сентября 2024, 18:37

- |

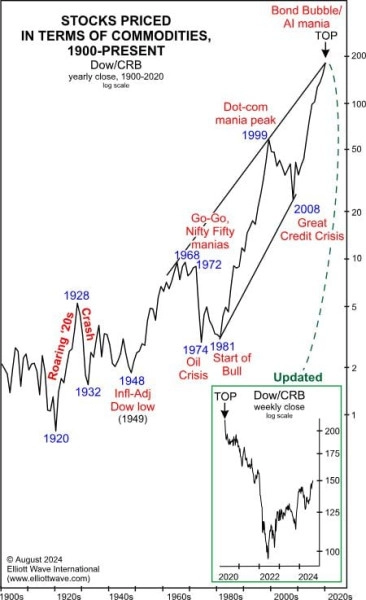

Оценка акций относительно товаров сырьевого сектора показывает их историческую переоценку. К каким последствиям это может привести?

Товары исторически продавались по завышенным ценам. Сейчас, похоже, наступит переломный момент. Об этом в сентябре сообщили аналитики Elliott Wave Financial Forecast.

В майском выпуске издания The Elliott Wave Theorist за 2021 год была опубликована статья под названием «Сырьевые товары и фондовый рынок: грядут кардинальные перемены».

В этом выпуске была представлена версия диаграммы, которая показывает соотношение акций и сырьевых товаров вплоть до 1900 года. Согласно информации от EWT, это соотношение выросло в 200 раз с 1922 года, то есть 102 года назад.

Авторы издания утверждают, что сейчас наступает период значительных изменений в обоих секторах, но они будут происходить в противоположном направлении по сравнению с предыдущими тенденциями.

Кроме того, в выпуске отмечается, что, несмотря на контр-трендовое движение, уже начали происходить значительные изменения. Это может быть связано с растущим интересом к технологиям и акциям в области искусственного интеллекта, который наблюдается с 2022 года.

За последние 60 лет можно заметить определённую закономерность: каждый раз, когда индекс Dow/CRB приближался к верхней границе тренда, на рынке происходил значительный рост цен на акции, особенно в секторе сырьевых товаров.

Первый такой всплеск произошёл в период с 1920 по 1928 год, ещё до начала тренда. Это время было известно как «бурные 20-е». Коэффициент достиг пика в конце 1928 года, а в 1929 году произошёл крах фондового рынка, который положил начало длительному медвежьему рынку, продолжавшемуся до 1932 года. С учётом инфляции этот медвежий рынок закончился только в 1949 году, через год после достижения минимального значения коэффициента.

В последующие годы, в период роста коэффициента до конца 1960-х и начала 1970-х годов, наблюдалась мания акций Nifty-Fifty. Затем фондовый рынок рухнул на фоне нефтяного кризиса, который продолжался до конца 1974 года, при этом цены на сырьевые товары резко выросли.

Цены на товары достигли пика в 1980 году, и в это время начался крупный бычий рынок акций. Рост Dow/CRB до линии тренда в 1999 году совпал с пиком дотком-мании и крахом NASDAQ.

Следующий значительный рост коэффициента произошёл в начале 2009 года после завершения великого кредитного кризиса. Это привело к бычьему рынку акций. Однако в этот раз толчок к пику в апреле 2020 года совпал с пузырём на рынке облигаций, который привёл к отрицательной доходности и историческим максимумам цен на облигации.

В настоящее время наблюдается интересная ситуация на рынке: фондовый рынок демонстрирует рекордный оптимизм, в то время как рынок сырьевых товаров находится в состоянии многолетнего медвежьего тренда.

Эксперты, в том числе EWT, высказывают мнение, что соотношение индексов Dow и CRB может снизиться до уровня, который наблюдался в 1960-1970-х годах. Это может свидетельствовать о возможном значительном падении цен на сырьевые товары.

Считаете ли вы, что искусственный интеллект способен понять причины и последствия финансового кризиса, который возникает при «лопании пузыря»? Перейдите по предложенной ссылке, чтобы узнать больше на эту тему.

Источник

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписаться

Наш блог очень легко отблагодарить, достаточно зарегистрироваться на сайте Elliott Wave International перейдя по этой ссылке далее нажать на оранжевую кнопку Create Account и заполнить форму.

EWAVES — Передовая система, которая распознает паттерны и может быть полезна профессиональным трейдерам и инвесторам. Зарегистрироваться

330 |

2 комментария

Весь уолл стрит сидит или на прозаке, или коксе. Поэтому там всегда ништяк на рынке. Ну и доллар-самое главное, что у них есть.

- 25 сентября 2024, 18:59

Маньяки.на острие атаки.😂😂😂😂😂😂😂😂

- 25 сентября 2024, 19:04

Читайте на SMART-LAB:

Долгосрочное инвестирование умерло. В этот раз - без "но". Хороших новостей не будет

Увеличение капитала посредством инвестирования в доли компаний всегда основывалось на двух тезисах

(1) компания сможет на длительном...

16:12

Как на самом деле используют ИИ в алготрейдинге

Если первая часть моего репортажа по конференции алготрейдеров в Москве была об инфраструктуре, то вторая часть будет про искусственный...

04:30

теги блога Ewitranslate

- США

- amazon

- bitcoin

- etf

- EURUSD

- nvidia

- pandora

- s&p 500

- S&P500

- S&P500 фьючерс

- treasuries

- usdjpy

- авторитаризм

- азиатские рынки

- акции

- акции США

- американские рынки

- американский фондовый рынок

- аналитика

- банки

- банковский кризис

- биржевые индексные фонды

- биткоин

- валюты

- ввп

- война

- Волновая разметка

- волновая теория Эллиотта

- волны Эллиотта

- выборы

- германия

- голова и плечи

- дефляция

- долг

- доллар

- дональд трамп

- доходность облигаций

- драгоценные металлы

- Европейские рынки

- золото

- инвестирование

- инвестиции

- Инвестиции в недвижимость

- индикатор

- индикаторы

- иностранные акции

- инфляция

- история

- китай

- компании

- кредитные карты

- кризис

- криптовалюта

- криптовалюты

- мания

- металлы

- мифы

- наличные деньги

- настроения

- недвижимость

- нефть

- новости

- облигации

- облигации США

- обучение

- общественные настроения

- оффтоп

- потребители

- природный газ

- прогноз

- прогноз по акциям

- процентные ставки

- психология

- пузыри

- пузырь

- рецессия

- россия

- рынки США

- рынок недвижимости

- рынок США

- сентимент

- серебро

- социономика

- ставка ФРС США

- сырьевые товары

- технический анализ

- технологии

- трейдинг

- фибоначчи

- финансовая грамотность

- фондовые рынки

- фондовые рынки США

- фондовый рынок

- форекс

- фрс

- ФРС США

- цены

- экономика

- экономика США

- энергетика