Блог им. svoiinvestor

Чистая прибыль банковского сектора в июне 2024 г. продолжает снижаться из-за курсовых разниц и падение рынка ОФЗ

- 23 июля 2024, 08:51

- |

По данным ЦБ, в июне 2024 г. прибыль банков составила 255₽ млрд (-11,8% м/м, -28,6% г/г, с корректировкой на перераспределение доходов внутри банковской группы в размере ~120₽ млрд), фиксируем второй месяц подряд снижение по сравнению с прошлым месяцем (в мае — 255₽ млрд), с прошлым годом откровенная пропасть — 315₽ млрд в июне 2023 г. Также стоит отметить, что доходность на капитал в июне составила 17,8% (довольно чувствительное снижение). Дальше давайте отметит интересные факты из отчёта, а также раскроем тайну снижения чистой прибыли:

🟣 Основная прибыль (основная прибыль включает ЧПД, ЧКД, операционные расходы и чистое доформирование резервов) сократилась до 232₽ млрд с 250₽ млрд из-за уменьшения ЧПД (-22₽ млрд). Данное уменьшение связано с особенностями учёта субсидий по госпрограммам — ряд банков отражают их с задержкой.

🟣 На снижение финансового результата также повлиял убыток от курсовых разниц (-15₽ млрд, как мы знаем ₽ в июне укрепился) и переоценка ценных бумаг с фиксированным купоном (-20₽ млрд, рынок ОФЗ изрядно просел из-за будущего повышения ключевой ставки). Данный минус был компенсирован полученными дивидендами (48₽ млрд почти все от небанковских дочек), как итог неосновные доходы практически не изменились и составили 15₽ млрд.

🟣 Количество прибыльных банков возросло по сравнению с маем (248, или 78% от общего числа, в мае 232 и 73% соответственно).

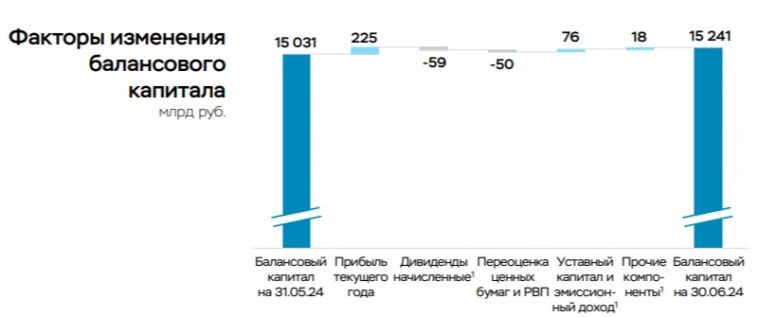

🟣 Балансовый капитал вырос на 211₽ млрд. Однако по банкам ситуация неоднородная. Так, некоторые банки начислили дивиденды на общую сумму 59₽ млрд, а также отразили отрицательную переоценку ценных бумаг (-50₽ млрд) из-за продолжающегося роста ставок по ОФЗ. На уровне сектора это было частично компенсировано докапитализацией отдельных банков (~76₽ млрд, на счетах ФНБ стало больше привилегированных акций Газпромбанка), а также валютной переоценкой бессрочных субордов (+24₽ млрд) вследствие укрепления ₽.

Данные изменения видны по отчётам:

🏦 В июне Сбер заработал 140,3₽ млрд чистой прибыли, результат вновь выше прошлого года, для достижения такого показателя банк в очередной отчислил колоссально меньшую сумму на резервы — 14,8₽ млрд (в прошлом году при ставке 7,5% на резервы ушло 116,3₽ млрд), эмитент уже 3 месяц подряд отчисляет меньшие суммы чем в 2023 г. Портфель жилищных кредитов вырос на 2,9% за месяц (в мае 1,6%) в июне банк выдал 415₽ млрд ипотечных кредитов (месяцем ранее 278₽ млрд). Портфель потребительских кредитов увеличился на 1,1% за месяц (в мае 1,5%), в июне банк выдал 277₽ млрд потреб. кредитов (-13,5% г/г). Вклад же Сбера в общую банковскую прибыль в июне составил колоссальные 62,3%.

💯 Всё это отражается в предварительных данных ЦБ по потреб. кредитованию в июне — 291₽ млрд (+2% м/м, в мае — 291₽ млрд), темпы прошлого года вновь превышены (в июне 2023 г. — 196₽ млрд). В автокредитовании продолжается безумство — 87₽ млрд (+4% м/м, в мае — 99₽ млрд), в прошлом году, в мае — всего 40₽ млрд. Ипотечных кредитов было выдано на 788₽ млрд (в мае 546₽ млрд), в июне 2023 г. выдали 628₽ млрд (при ставке в 7,5%).

📌 Впереди у банковского сектора большие испытания: высокая ключевая ставка с нами надолго, в июле её точно повысят, учитывая раскрученную инфляционную спираль (на топливном рынке кризис, цены на авиаперелёт дорожают, спрос за счёт кредитования не охлаждается), с 1 июля льготную ипотеку свернули (ужесточив семейную ипотеку) и повысили надбавки к коэффициентам риска по необеспеченным потребительским кредитам, установили надбавки по автокредитам. Также с 1 сентября 2024 г. надбавки к коэффициентам риска по необеспеченным потребительским кредитам вновь повысят. Поэтому у меня нет уверенности, что банковский сектор продолжит получать сверх прибыль до конца года, мы уже 2 месяц подряд наблюдаем за снижением прибыли.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс

Ипотека конечно просела, но это было ожидаемо.