Блог им. gofan777

📉 Газпром: берем пока дешево или держимся подальше?

- 21 мая 2024, 18:15

- |

2️⃣ Инвесторы на российском рынке по отношению к Газпрому разделились на два лагеря. Одни считают, что сейчас отличный момент для набора позиции, пока акция дешева (оценивается на уровне дочерней Газпромнефти!) и погружена в негативный внешний фон. Другие же считают, что после потери основной части европейского рынка и повышения НДПИ, Газпром потерял инвест-привлекательность на долгие годы.

🤔 Кто же из них прав? Предлагаю подойти к вопросу объективно и без лишних эмоций.

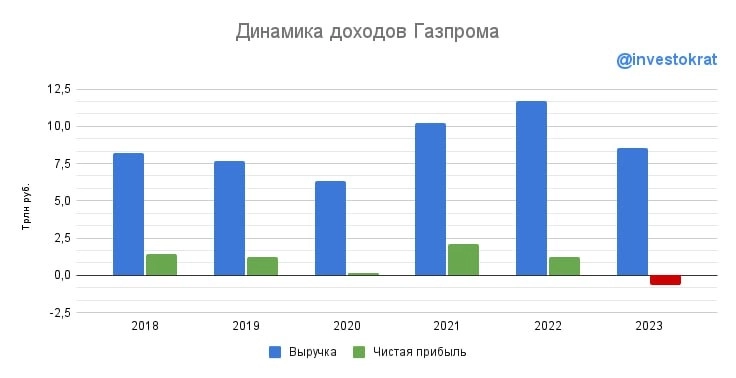

👎 На первый взгляд, отчет Газпрома за 2023 год выглядит просто ужасно. Выручка снизилась с 11,7 трлн рублей годом ранее до 8,5 трлн. Кроме того, Газпром стал убыточным на операционном уровне (-0,36 трлн рублей), что уж говорить про отрицательную чистую прибыль в 0,58 трлн рублей! Впервые за 25 лет Газпром понес убытки по итогам года. Вот такой вот печальный антирекорд.

❌ Также вчера вышла директива правительства НЕ ВЫПЛАЧИВАТЬ дивиденды по итогам 2023 года...

Причины столь плачевного положения мы все знаем:

✔️ Проблемы с европейским рынком (из всех газопроводов осталась только одна нитка, идущая через Украину). В результате объем экспорта газа снизился с 205 млрд кубометров газа в 2021 году до 99,6 млрд кубометров в 2023 году.

✔️ Повышенный НДПИ. В 2023 году Газпром заплатил в бюджет 2,5 трлн руб. НДПИ, что составило целых 30% выручки. Такая ситуация, скорее всего, будет сохраняться минимум до конца 2025 года. А дальше все будет зависеть от потребностей российского бюджета в деньгах и корпоративных практик в связке Газпром-государство.

🧮 Долговая нагрузка компании выросла до 2,96Х по ND/EBITDA. Это намного больше, чем в прошлом году (1,1x) и уже близко к критическим отметкам. Но самое главное, что такое соотношение дает Газпрому право снизить норму выплаты дивидендов с 50% от чистой прибыли вплоть до нуля! Что мы и увидим.

🤷♂️ Даже без учета директивы Правительства РФ, учитывая текущее финансовое положение, было бы разумно временно отказаться от выплаты дивидендов.

💰 Я вчера утром писал про интригу в дивидендах Газпрома, вот она и реализовалась. Но давайте еще раз посчитаем то, на что можно было бы рассчитывать и стоила ли игра свеч? Если скорректировать прибыль на курсовые разницы и обесценения, то получится 370 млрд рублей за год или же 15,3 рубля дивидендов на акцию (при распределении 50% от ЧП по МСФО). Это чуть меньше 10% доходности при цене в 155 рублей за бумагу. На мой взгляд, игра совершенно не стоила свеч даже в случае максимально благоприятного дивидендного исхода.

📈 Что может помочь Газпрому?

🛢 Лучшее, что сейчас есть в активе компании — это его дочерний нефтяной бизнес (Газпромнефть). Нефтяной сегмент принес 765 млрд рублей чистой прибыли. Это более чем в два раза больше всей скорректированной прибыли Газпрома. Вот и ответ на вопрос, что еще держит бизнес Газпрома на плаву и даже дает ему возможность получать скорректированную прибыль!

Еще одной точкой роста доходов могут стать повышенные темпы индексации цен на газ на внутреннем рынке.

Аналитики возлагают много надежд на новые трубы в Китай. Однако, прежде чем они начнут давать отдачу в виде EBITDA и прибыли, компании придется потратиться на капитальные расходы.

📌 Подводя итоги, можно сказать, что положение Газпрома выглядит очень тяжелым, но не безнадежным. Пути выхода из ситуации есть, но они могут потребовать много времени и финансовой экономии, в том числе и на выплате дивидендов.

#GAZP

❤️ Ваши лайки — лучшая мотивация для автора делать обзоры новых отчетов и эмитентов!

⚠️ Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами и новостями в оперативном режиме: Telegram, Вконтакте, Дзен, Смартлаб

теги блога Георгий Аведиков

- CHMF

- ETLN

- FIVE

- fix price

- Globaltrans

- GMKN

- HeadHunter

- Henderson

- IPO

- IPO 2024

- MDMG

- MGNT

- MOEX

- MTSS

- mvid

- NVTK

- Ozon

- PHOR

- PLZL

- Positive

- ROSN

- Sber

- SBERP

- SMLT

- softline

- SPO

- Whoosh

- X5

- X5 Retail Group

- Акрон

- акции

- Алроса

- Астра

- АФК Система

- Аэрофлот

- банк санкт-петербург

- белуга групп

- Брокеры

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- дивиденды

- европлан

- Займер

- золото

- инвестиции в недвижимость

- ИнтерРАО

- Лента

- Лукойл

- м.видео

- Магнит

- Мать и Дитя

- Мечел

- ММК

- Московская биржа

- мтс

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- прогноз компании

- прогноз по акциям

- Рентал ПРО

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- селектел

- Селигдар

- Совкомфлот

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- трейдинг

- Фосагро

- ЭНЕЛ РОССИЯ

- Эталон

- ЮГК Южуралзолото

- Юнипро

- Яндекс

Если кто-то продаёт, то всегда находится тот кто покупает. Значит это кому-то надо;)