SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

zzznth

Золото и золотодобытчики

- 21 декабря 2023, 19:06

- |

Год подходит к концу, а значит можно потихоньку прикидывать годовые результаты. Золото в рублях держится солидно: где-то около 6000р /г средняя цена в 4м квартале.

Да, надо помнить про экспортные пошлины и неизбежный дисконт. Однако, я (тут) упоминал, почему конкретно для производителей драгметаллов, дисконт может быть меньше.

Обрадовал. Пока все аналитики говорили про «плановые» 7.5т добычи за год, я читал внимательно и писал, что будет около 8. Оказался прав. Из интересного в пресс-релизе отмечу

( Читать дальше )

Да, надо помнить про экспортные пошлины и неизбежный дисконт. Однако, я (тут) упоминал, почему конкретно для производителей драгметаллов, дисконт может быть меньше.

Селигдар.

Обрадовал. Пока все аналитики говорили про «плановые» 7.5т добычи за год, я читал внимательно и писал, что будет около 8. Оказался прав. Из интересного в пресс-релизе отмечу

Достичь отличных производственных результатов удалось благодаря выполнению масштабной программы модернизации предприятий, совершенствованию технологий и росту квалификации работников, задействованных на производстве. Обновлен автопарк, построены новые общежития, увеличены объемы рудоукладки для кучного выщелачивания и пропускная способность заводов переработки золотосодержащих растворов. Увеличена мощность золотоизвлекательных фабрик (ЗИФ) на производственном комплексе Рябиновый в Якутии, на производственном комплексе Сининда в Бурятии, на производственном комплексе Поиск в Алтайском крае. На производственном комплексе Самолазовский в Якутии модернизирована линия укладки, а также успешно функционирует уникальная установка термической подготовки руды, которая извлекает до 90% металла из упорных руд.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 3 )

Золото в международных резервах

- 07 декабря 2023, 16:49

- |

Продолжаю делиться интересными фактами из работ МВФ. Сегодня речь пойдет о ... золоте, разумеется.

Работа Gold as International Reserves: A Barbarous Relic No More? опубликована в январе 23го.

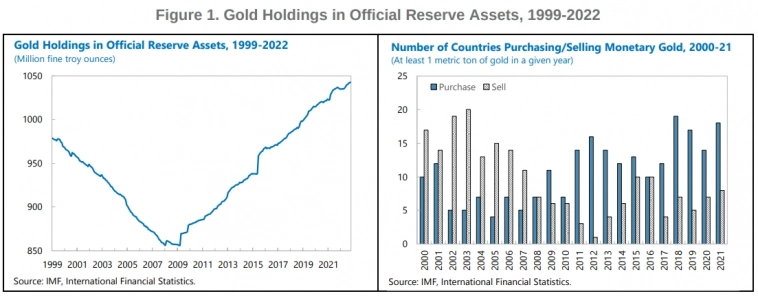

Немного исторического контекста. В первую декаду 21-го века наблюдался сырьевой бум. Он затронул и золото (цена взлетела с $256 в июле 99-го до $1780 в сентябре 11-го). Новый век, бурный рост мировой экономики. Владельцы «старых денег» распродают «устаревшее» дорогое золото. На графике видно какими быстрыми темпами золото испарялось из резервов. Причем как и в количественном отношении (тоннаже), так и в плане числа стран, продающих золото из резервов (правая панель).

Как можно заметить, в пост-кризисную эпоху в развитых экономиках запасы были постоянными, а развивающиеся страны активно накапливали объемы золота. Однако, доля золота в резервах в 20-м веке была существенно выше.

( Читать дальше )

Работа Gold as International Reserves: A Barbarous Relic No More? опубликована в январе 23го.

Немного исторического контекста. В первую декаду 21-го века наблюдался сырьевой бум. Он затронул и золото (цена взлетела с $256 в июле 99-го до $1780 в сентябре 11-го). Новый век, бурный рост мировой экономики. Владельцы «старых денег» распродают «устаревшее» дорогое золото. На графике видно какими быстрыми темпами золото испарялось из резервов. Причем как и в количественном отношении (тоннаже), так и в плане числа стран, продающих золото из резервов (правая панель).

После мирового финансового кризиса ситуация перевернулaсь: золотой запас is the new normal

Как можно заметить, в пост-кризисную эпоху в развитых экономиках запасы были постоянными, а развивающиеся страны активно накапливали объемы золота. Однако, доля золота в резервах в 20-м веке была существенно выше.

( Читать дальше )

Ну как там золото?

- 07 декабря 2023, 00:57

- |

Ключевые моменты

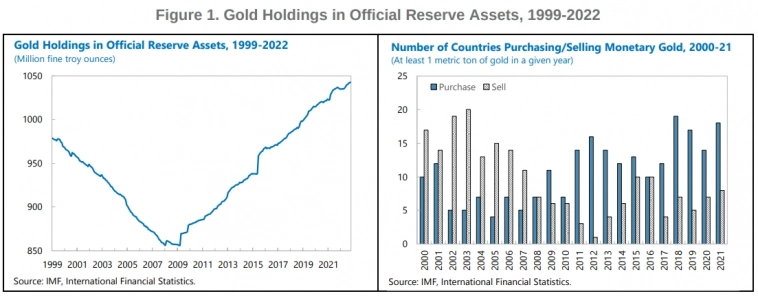

- С начала 23 года общемировые запасы золота в ETF-ах уменьшились на 7%, однако из-за роста цены AUM увеличились на 5%

- Геополитический риск и инвестиционный спрос поддержали цену на золото, которая выросла в ноябре.

- В ноябре оттоки из ETF уменьшились. Среди североамериканских фондов наблюдался прирост.

Вообще, наблюдается интересное: динамика цены на золото несколько отвязалась от корреляции с запасами в ETF

Я отмечал в каком-то из прошлых постов, что если рассматривать азиатские фонды (по сути капля в море), то корреляция намного лучше. Совпадение?

( Читать дальше )

Geoeconomic Fragmentation and Commodity Markets

- 06 декабря 2023, 20:32

- |

Короткой заметкой о последствиях геополитической фрагментации.

На сайте МВФ представлено немало работ. По изучав некоторые, отмечу, что они не то что б обязательны к прочтению для аналитиков — все-таки излишне теоретические, однако оттуда можно почерпнуть немало интересной информации.

Как можно заметить, мне весьма интересна тема влияния на экономику геополитического перехода от монополярного мира к многополярному. В исходной статье обсуждается реакция цен на сырьё при торговых ограничениях www.imf.org/en/Publications/WP/Issues/2023/09/28/Geoeconomic-Fragmentation-and-Commodity-Markets-539614

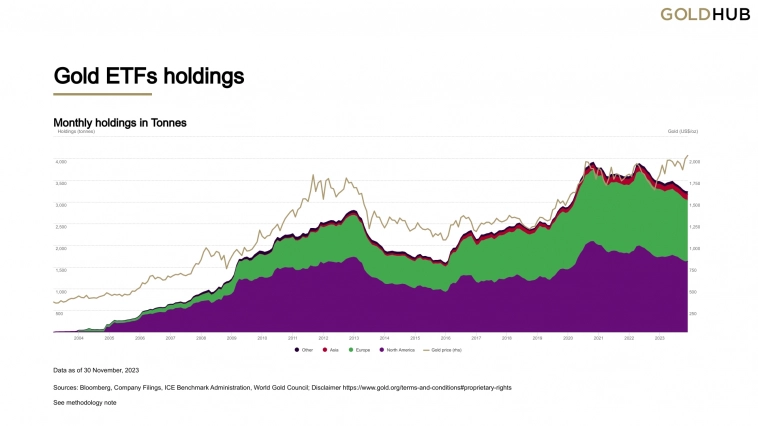

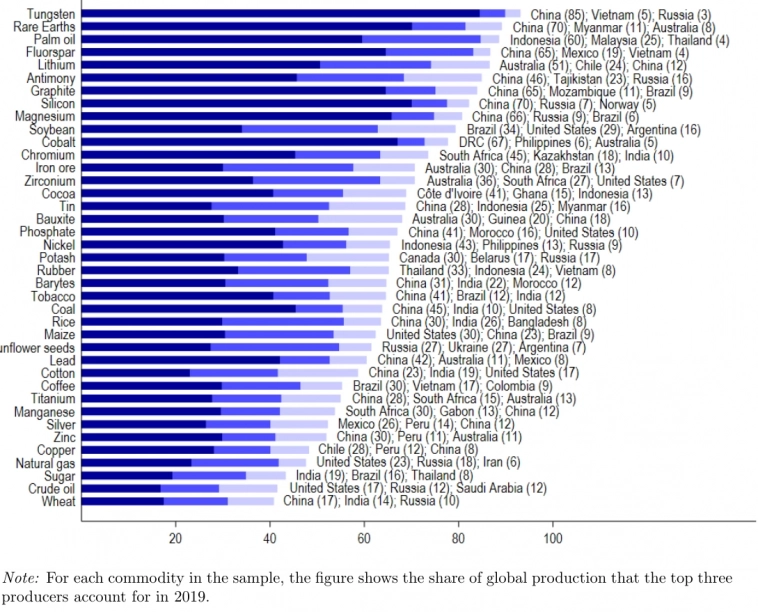

Итак, производство каких видов сырья наиболее монополизированно? На рисунке показаны доли топ-3 производителей

Конечно, для анализа важно не только степень монополизации производства, но и степени монополизированности рынков экспорта и импорта. Вот данные по экспорту сырья. Кобальт, конечно внушает… Возможно, потому что в ДР Конго сырье почти не перерабатывается, и уходит в Китай.

( Читать дальше )

На сайте МВФ представлено немало работ. По изучав некоторые, отмечу, что они не то что б обязательны к прочтению для аналитиков — все-таки излишне теоретические, однако оттуда можно почерпнуть немало интересной информации.

Как можно заметить, мне весьма интересна тема влияния на экономику геополитического перехода от монополярного мира к многополярному. В исходной статье обсуждается реакция цен на сырьё при торговых ограничениях www.imf.org/en/Publications/WP/Issues/2023/09/28/Geoeconomic-Fragmentation-and-Commodity-Markets-539614

Итак, производство каких видов сырья наиболее монополизированно? На рисунке показаны доли топ-3 производителей

Конечно, для анализа важно не только степень монополизации производства, но и степени монополизированности рынков экспорта и импорта. Вот данные по экспорту сырья. Кобальт, конечно внушает… Возможно, потому что в ДР Конго сырье почти не перерабатывается, и уходит в Китай.

( Читать дальше )

Селигдар: заметки о 9М23

- 27 ноября 2023, 19:21

- |

ПАО Селигдар выкатили отчет за 9 месяцев. Вообще, промежуточные отчеты компании анализировать весьма сложно из-за сильной сезонности. Однако попробуем :)

Для начало посмотрим на цену спота: золота (в рублях) и олова (в долларах).

( Читать дальше )

Для начало посмотрим на цену спота: золота (в рублях) и олова (в долларах).

( Читать дальше )

Банк Санкт-Петербург: капитал банка сократился на 5 млрд!

- 27 ноября 2023, 14:30

- |

Собственные средства БСПб сократились на 5млрд за октябрь. Ужас-ужас — подумают люди и начнут продавать.

Однако, как я неоднократно уже писал, надо же помнить, что в октябре была выплата дивов на 8.5 млрд! Сиречь, финансовый результат месяца — весьма солидные 3.5 млрд

В прошлой заметке smart-lab.ru/blog/963359.php я опасался за торговые доходы (из-за валютных позиций). Однако, опасения, по-видимому, были напрасными. А ведь впереди самые мощные (для основного бизнеса) месяцы

Майнинг. Капексы и инфляция

- 24 ноября 2023, 20:10

- |

В последнее время копаю сектор майнинга.

Для затравки несколько графиков.

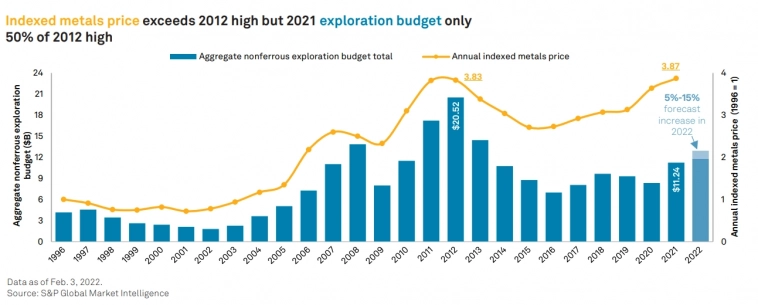

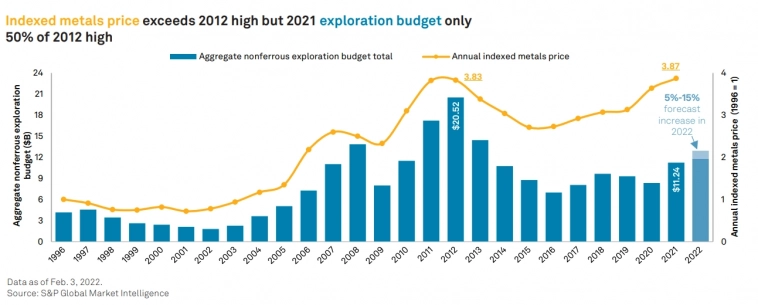

С одной стороны, бюджеты на геологоразведку восстанавливаются. Сырьевой бум начала 10-х ожидаемо привел к их бурному росту, ну а затем схлопыванию. Но потенциал восстановления все еще веилк. Индекс цен на металлы вроде своих наивысших значениях… Однако, давайте учтем инфляцию..

( Читать дальше )

Для затравки несколько графиков.

С одной стороны, бюджеты на геологоразведку восстанавливаются. Сырьевой бум начала 10-х ожидаемо привел к их бурному росту, ну а затем схлопыванию. Но потенциал восстановления все еще веилк. Индекс цен на металлы вроде своих наивысших значениях… Однако, давайте учтем инфляцию..

( Читать дальше )

Банк Санкт-Петербург. Сверяем показания

- 24 ноября 2023, 12:12

- |

В своем прошлом посте про этот банк, я был довольно оптимистичен. Однако, многие высказываются в негативном ключе. Вышло МСФО, посмотрим на детали:

( Читать дальше )

- Чистый процентный доход составил 34.8 млрд рублей, в т.ч. 12.7 млрд рублей за 3К 2023 года;

- Чистый комиссионный доход составил 9.4 млрд рублей, в т.ч. 3.0 млрд рублей за 3К 2023 года;

- Чистый торговый доход составил 9.2 млрд рублей, в т.ч. 1.5 млрд рублей за 3К 2023 года;

- Выручка составила 54.0 млрд рублей, в т.ч. 17.4 млрд рублей за 3К 2023 года;

- Операционные расходы составили 18.3 млрд рублей; отношение издержек к доходам составило 33.8%; в т.ч. 6.3 млрд рублей и 36.3% за 3К 2023 года соответственно.

- Чистая прибыль составила 36.9 млрд рублей, что соответствует рентабельности капитала 31.2%, в т.ч. 8.5 млрд рублей за 3К 2023 года (рентабельность капитала 20.3%).

- На 1 октября 2023 года кредиты и авансы клиентам до вычета резервов составили 660.3 млрд рублей (+18.4% по сравнению с 1 января 2023 года).

( Читать дальше )

Заметка про AISC

- 21 ноября 2023, 23:04

- |

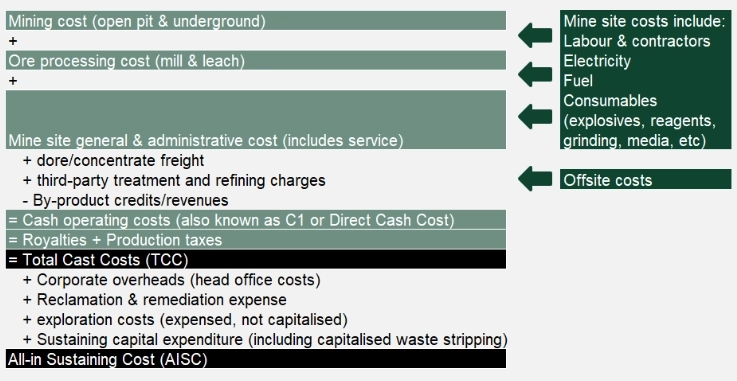

1) Картинка определения разных типов затрат на примере золота (по другим п/и картина аналогичная)

2) Итак, как я понимаю, методика определения типов затрат (AISC, TTC) — это все-таки отраслевые рекомендации, сиречь не является строго определенной финансовой величиной. А значит, аудиторы не проверяют корректность (правильность) вычисления данного показателя.

3) Ключевой вопрос в следующем. Проведем сравнение двух величин: объем * (цена спота — AISC) и денежный поток. Какие факторы будут влиять на их различие?

AISC не включает в себя:

5) Про инфляционные шоки сегодня увидел прекрасную картинку в тг блумберга.

( Читать дальше )

2) Итак, как я понимаю, методика определения типов затрат (AISC, TTC) — это все-таки отраслевые рекомендации, сиречь не является строго определенной финансовой величиной. А значит, аудиторы не проверяют корректность (правильность) вычисления данного показателя.

3) Ключевой вопрос в следующем. Проведем сравнение двух величин: объем * (цена спота — AISC) и денежный поток. Какие факторы будут влиять на их различие?

AISC не включает в себя:

- проценты по кредитам (или иная стоимость привлечения капитала)

- прочие корпоративные налоги

- первичные капитальные вложения при открытии или расширения месторождения

5) Про инфляционные шоки сегодня увидел прекрасную картинку в тг блумберга.

( Читать дальше )

Silver Institute: небольшой апдейт

- 21 ноября 2023, 18:59

- |

Тут в на топике полиметалла увидел ссылку на статью в Ведомостях. Несколько даже удивился, ибо акценты, как по мне, сделаны не на то и неправильно. Ведь исходный пресс-релиз Silver Institute я прочитал вскоре после выхода и уже был с ним знаком. К тому же, они выпустили интересную презентацию с апдейтом разбора рынка белого металла.

Итак, начнем с таблички. Как видим, оценка 23-го года несколько изменилась, по сравнению с предыдущим прогнозом (прошлый прогноз представлен в моем посте).

На что надо смотреть?

Во-первых, предложение физического металла — стагнирует. За 10 лет диапазон колебаний объемов предложения умещается в скромные 6%. Почему нельзя нарастить майнинг серебра я обсуждал в прошлом посте. Более того, майнинг (более 80% предложения) немного деградирует. Переработка серебра растет, и достигнет ~18% общего предложения. Однако, из-за небольшой доли, даже если переработка сильно возрастет (например из-за роста цены) то все равносущественного влияния на общий объем предложения ожидать не стоит.

( Читать дальше )

Итак, начнем с таблички. Как видим, оценка 23-го года несколько изменилась, по сравнению с предыдущим прогнозом (прошлый прогноз представлен в моем посте).

На что надо смотреть?

Предложение

Во-первых, предложение физического металла — стагнирует. За 10 лет диапазон колебаний объемов предложения умещается в скромные 6%. Почему нельзя нарастить майнинг серебра я обсуждал в прошлом посте. Более того, майнинг (более 80% предложения) немного деградирует. Переработка серебра растет, и достигнет ~18% общего предложения. Однако, из-за небольшой доли, даже если переработка сильно возрастет (например из-за роста цены) то все равносущественного влияния на общий объем предложения ожидать не стоит.

( Читать дальше )

теги блога zzznth

- buyback

- globaltrans

- IMOEX

- IPO

- Polymetal

- treasuries

- Акрон

- акции

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- банки

- Белуга

- Белуга Групп

- внеочередное заседание ЦБ

- денежно-кредитная политика

- дивидендная политика

- дивидендное ралли

- дивиденды

- ДКП

- долгосрочные инвестиции

- доллар рубль

- золото

- иис

- инвестиции

- инвестиции в недвижимость

- Инград

- Индекс МБ

- интеррао

- инфляция

- инфляция в России

- Итоги года

- итоги месяца

- ключевая ставка цб

- Ключевая ставка ЦБ РФ

- Конференции смартлаба

- конференция смартлаба

- коронавирус

- коррекция

- куйбышевазот

- ЛЧИ 2021

- макро

- Мали

- машинное обучение в трейдинге

- ММК

- мнение по рынку

- мобильный пост

- Налогообложение на рынке ценных бумаг

- нефть

- НоваБев Групп

- обзор

- обзор рынка

- Облигации

- операционные результаты

- опрос

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- оффтоп

- пассивное инвестирование

- ПИК СЗ

- Полиметалл

- полюс

- Полюс золото

- портфель инвестора

- пошлины

- прогноз

- прогноз по акциям

- разбор

- результат торговли

- результаты

- Русагро

- Самолет Девелопмент

- санкции

- Саратовский НПЗ

- сбербанк

- Селигдар

- серебро

- совкомбанк

- сравнение

- стейтмент

- сургут преф

- Сургутнефтегаз

- США

- сырье

- Тинькофф Банк

- ТМК

- трежерис США

- трейдинг

- трек-рекорд

- удобрения

- философия инвестирования

- форекс

- Фосагро

- химический сектор

- ЦБ

- ЦБ РФ

- Эталон

- ЮГК Южуралзолото