Владислав Кофанов

Новая реальность в инвестировании. Чему вас могут научить последние события на рынке.

- 02 апреля 2022, 13:40

- |

Открытие торгов российскими бумагами на фондовом рынке произвели различные впечатления на частных инвесторов. Кто-то соскучился по торгам и не отпускает кнопку buy до сих пор, вторая категория просто обкешивается за счёт первой (главное дать сигнал по нужному эмитенту, а потом собирать сливки), а кто-то обнулился и теперь не ногой в это «казино». Мы с вами заложники ситуации, в которой всё равно необходимо принимать какие-либо действия и от наших действий будет зависеть дальнейшая судьба капитала. Не стоит исключать и психологическое давление на физиков, именно в такие периоды на первый план выходит психология. Поспешные и необдуманные действия приводят к печальным обстоятельствам в будущем. Для себя я выделил несколько событий, которые являются сигналом к действию или бездействию на фондовом рынке:

Иностранные активы

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 14 )

Конец торгового дня. ВТБ ракета. Сургут опять разогнали, а золото ниже 5000 руб.

- 01 апреля 2022, 19:23

- |

Можно выдохнуть господа, торговая неделя подошла к концу. Если честно, то сегодняшний день показал, что наш междусобойчик на фондовом рынке реагирует на любые новости со знаком плюс в положительном ключе и неистово улучшает позиции некоторых эмитентов. Мне если честно в такой эйфории участвовать не хочется, никаких событий к улучшению нашего положения я не увидел и поэтому держу свой свободный кэш под 24% и дергаюсь. Например, депутаты предложили направлять средства ФНБ на выкуп привилегированных акций банков РФ, наш рынок сразу же:

📈 SBERP +9%

📈 SBER +7.5%

📈 VTBR +13.6%

К Сбербанку нет никаких вопросов, он до этого не показывал значительный рост, а сегодня видимо на волне такого предложения решил отыграться. Но простите, что случилось с ВТБ? С банка сняли что ли санкции или подтвердились их нереальные дивидендные выплаты. Когда все открещивались от данного эмитента и говорили, что лучше бы в их портфелях не было данной бумаги, она второй день делает +13%.

( Читать дальше )

Минфин погасил Евробонды за рубли. Пример для корпоративных еврооблигаций?

- 01 апреля 2022, 09:03

- |

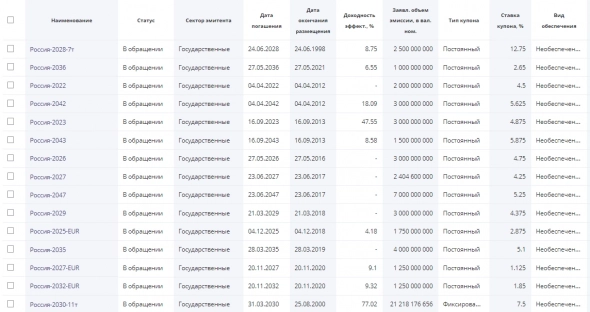

Минфин России выкупил 72,4% от объема выпуска облигаций Россия-2022. 31 марта 2022 года были завершены расчеты по выкупу облигаций внешних облигационных займов РФ выпуска No 12840060V Россия-2022 с погашением 4 апреля 2022 г. В результате выкупа, осуществленного по цене 100% от номинала, Минфином России получены облигаций выпуска Россия-2022 совокупной номинальной стоимостью 1 447 600 000 долл. Остаток выпуска Россия-2022 в обращении составляет 552 400 000 долл. по номинальной стоимости.

Можно смело заявить, что владельцев данных облигаций спас Минфин. Еврооблигации Россия-2022 хранятся в НРД, а с недавнего времени существует блокировка со стороныEuroclear. Значит купоны и погашение по данным облигациям были бы заморожены. Выкупили их по номинальной стоимости с расчетами в рублях. Думаю, что данные действия должны, как минимум дать понять, что правительство свои обязательства перед заемщиками исполняет в полной мере. Всего в обращении остается 14 еврооблигаций

( Читать дальше )

Как вам торговая сессия? Всё же хочется полномасштабной картины!

- 31 марта 2022, 16:55

- |

Торговая сессия продолжается, а уже можно зафиксировать несколько интересных фактов:

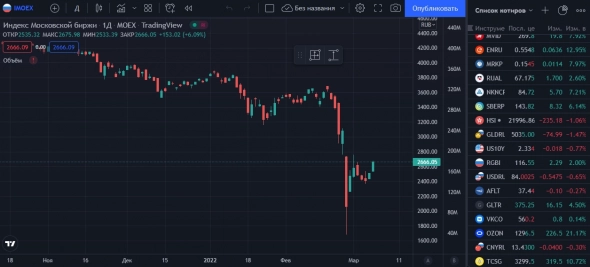

⭕️ Шортить разрешили участникам клиринга (банки, брокеры и др) по 83 акциям, а вот физики остались не удел. Для некоторых это стало сигналом к обвалу рынка, ноIMOEX преспокойно себе растёт. Брокеры/банки набирают себе позиций?!

⭕️ Финансовый сектор просто взлетел, но тот же Сбербанк пока не хочет показывать такого роста. 📈 TCSG + 11.8%, 📈 BSPB + 13.4 %, 📈 VTBR + 12.7%

⭕️ Время накачки ВК и Аэрофлота прошло, видимо сейчас взялись за Озон. Вопрос, кто берёт данную бумагу? Они вообще заглядывают в мультипликаторы данной компании, понимают, что бизнес скорее мёртв, чем жив

⭕️ Будем выпускать нерезидентов по таким ценам? Или ещё прибавим, например, до 3000 пунктов IMOEX

⭕️ Заметили, как ЦБР молчит по поводу средств

( Читать дальше )

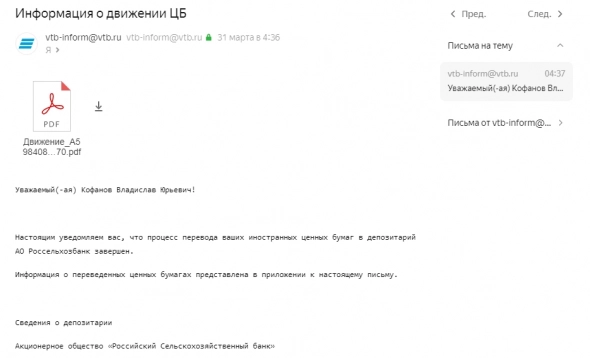

Перевод бумаг из ВТБ в РСХБ завершён. Вопрос чего ожидать от УК РСХБ?

- 31 марта 2022, 12:27

- |

Сегодня ночью получил сообщение от ВТБ, что перевод моих депозитарных расписок в РСХБ завершён. Зашёл в ЛК в ВТБ Инвестициях и правда надпись пропала о переводе (бумаги ещё две недели назад исчезли из БС). Самое интересное, что при отказе перевода счетов в Альфа-Банк, мои депозитарные расписки на ИИС остались в неприкосновенности, ибо частично нельзя перевести ИИС в РСХБ. До сих пор возникает мысль, а зачем тогда нужно было трогать ГДР акции с БС.

Что же насчёт РСХБ? То от них пока молчание. Как я понял по инструкции, то мне необходимо открыть БС у них в отделении. А ближайшие отделение банка находится не очень близко (несильно популярный банк в моём городе). Может пересилю свою лень и доберусь до них в апреле. Всего у меня в РСХБ будет две бумаги на общую сумму в 50000 руб., сейчас наверное побольше, ибо небывалый рост показателей рынка в эти два дня:

( Читать дальше )

Перспективы недвижимости туманны

- 30 марта 2022, 17:57

- |

( Читать дальше )

Шанс обновления лоев 24 февраля есть. Не понятен позитив нашего рынка.

- 30 марта 2022, 14:52

- |

Волна позитива захлестнула наш рынок. IMOEX отыгрался за два дня и сделал плюс 4.34% за сессию. Откуда берётся данная эйфория? Переговоры, которые идут не кажутся мне логичными (требования, которые выдвигались и решения, которые предлагает Украинская сторона не совместимы, учитывая не признание Крыма, ДЛНР, а просто пауза на 15 лет. Что?!). Поэтому, кажется, что 24 февраля ещё сможет постучаться в окна частных инвесторов. Из интересного на рынке:

📈 Нерезиденты радуются росту. Для них главное чтобы российские эмитенты росли и им разрешили выход

📈 Что там вообще по средствам ФНБ? Затихло как-то всё, а тем временем IMOEX растёт. Думаю, что ЦБР нужно дно, чтобы закупиться выгодно. Какие-то непонятные качели образуются на рынке

📈 Депозитарные расписки сегодня показали небывалый рост. РусАгро у меня теперь в плюсе. ГлобалТранс отыграл вчерашней просадок. Вроде дивиденды перенесли, а байбэк ещё не произвели, но растут

( Читать дальше )

Интересные манёвры ВТБ. Моё отношение к их борьбе с санкциями.

- 29 марта 2022, 19:07

- |

Я уже почти 6 лет являюсь клиентом данного банка и мне не приходилось сталкиваться с вопиющими случаями за этот период. Я предполагал, что с введением санкций у банка возникнут проблемы, учитывая их брокерскую деятельность и наличие УК. При этом нужно понимать, что данный банк популярен и вёл активную агитацию по инвестициям. Значит клиентов достаточно, соответственно где-то будут заминки. В целом я понимаю, что многие процедуры были направлены на сохранение наших активов и сработал брокер намного лучше, чем другие (

( Читать дальше )

Завершение торгов ГДР акциями. Ожидали такого?

- 29 марта 2022, 14:44

- |

Торговая сессия подошла к концу. IMOEX вначале сессии показал значительный рост, а под конец торгов опять скатился. В принципе -0.91% за день не такое значительное падение по сравнению с другими торговыми днями. Что мы сегодня, увидели на Московской бирже:

🧐 Нерезиденты всё также находятся в капкане нашего правительства. Выпустят, когда наши резервы разморозят или, когда ФНБ средства созреют?

🧐 ФНБ средства всё также не используются для покупки акций. Сигнал о том, что покупать ещё на весь кэш не стоит. Ждём

🧐 Допустили к торгам ГДРки. Тут произошло самое интересное. Вроде бы замороженные «будущие дивиденды» и сообщения об их невыплате, должны их уронить, но получилось не всех

Я, например, немного не понимаю взлёта ВК. Это что вообще такое произошло? Если сравнивать с тем же Яндексом, то просто небо и земля. Поговаривают, что закрывали позиции шортистов. Но +72% за день, прям какой-то праздник для такой бумаги.

( Читать дальше )

Как вам курс доллара?

- 29 марта 2022, 09:25

- |

Я думаю, что немногие верили в укрепление рубля в сложившийся ситуации. Разного рода эксперты твердили, что торговаться доллар будет по 120-140 руб. (стоит заметить, что некоторые переобулись и теперь вещают про 80-90 руб.). Никогда не понимал массовой истерии вокруг доллара, но давайте разбираться, что делали люди в безумстве:

🤯 Стояли в очередях часами, чтобы снять свои зелёные купюрки. Для чего? Чтобы потом положить их под подушку!

🤯 Большинство не зная о спреде в банках, естественно закупали за рубли доллары и хорошо если они их положили на вклад. Но думаю опять же взяли наличку

🤯 Покупали на бирже с комиссией в 12%, твердя о твёрдой валюте. В такой ситуации можно выглядеть только нелепо

🤯 Побежали к комерсам и начали покупать по чумовому курсу доллары, в районе 150-200 руб. за доллар. Только вдумайтесь при официальном курсе в то время 105-110 руб. Гениально?

🤯 Вообще, что за мода хранить деньги в деньгах? Инфляция сожрёт всё

( Читать дальше )

теги блога Владислав Кофанов

- IMOEX

- urals

- USDRUB-TOM

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- биржа

- бюджет

- бюджет РФ 2024

- валюта

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- демпферные выплаты

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- инвестиции в недвижимость

- Интер РАО

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- психология

- психология инвестора

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс