Finindie

Итоги 3 лет инвестиций. Часть 2: Американские акции

- 07 октября 2021, 11:55

- |

Ранее я уже рассказывал о результате российских акций здесь.

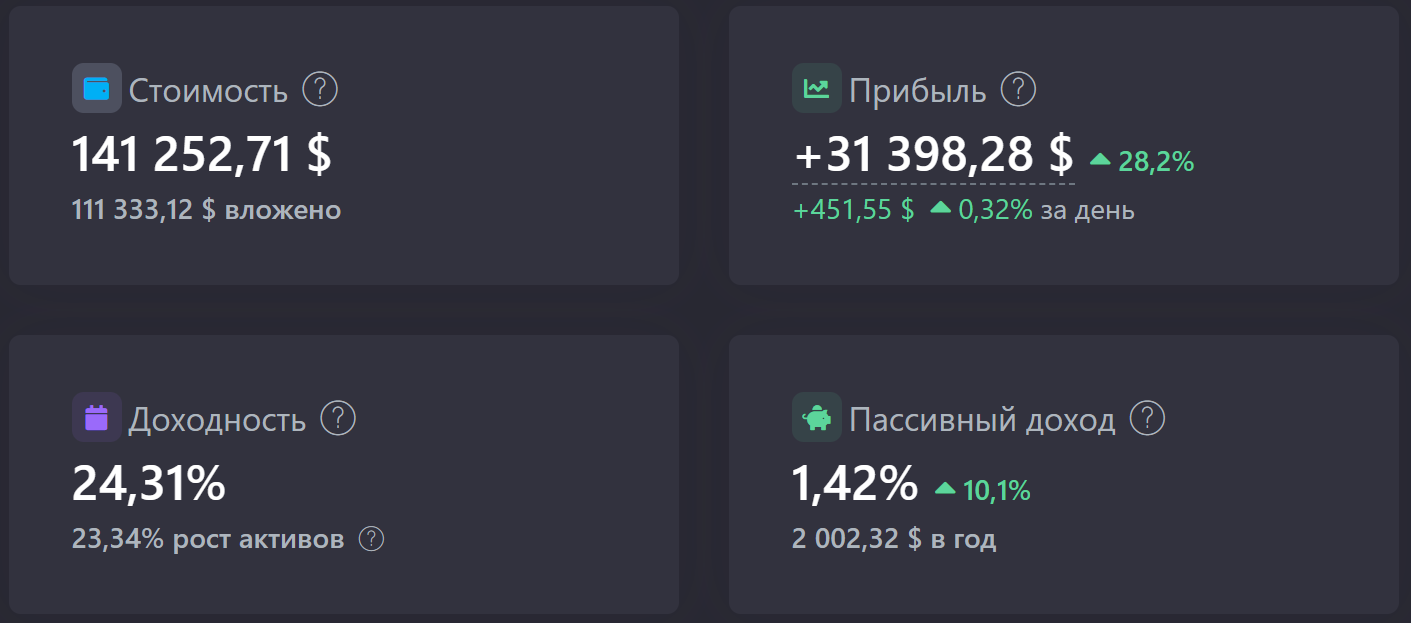

Пришло время поговорить о 3-летних результатах основной части портфеля — об американских акциях.

Портфель из американских акций, о котором сегодня речь — это одна из пяти частей моего «частного пенсионного фонда», и занимает в нём примерно 69% от всего объёма или 76% от всех акций. У меня 101 компания из США, 95 из них являются компонентами индекса S&P100, а акции 6 компаний остались с тех времён, когда нынешняя стратегия со следованием за этим индексом сформирована ещё не была. Все они показывают неплохие прибыли, и их продажа повлекла бы уплату лишнего НДФЛ на прибыль. Уже в ближайшие пару месяцев по всем ним подойдёт трёхлетний срок владения, так что я смогу воспользоваться льготой и продать без уплаты налога, переложив деньги в компании из S&P100.

Основные результаты

( Читать дальше )

- комментировать

- 2.6К | ★7

- Комментарии ( 18 )

Купил ETF на весь мир - VWRA

- 06 октября 2021, 13:20

- |

На самом деле, купил просто чтобы проверить на практике новую фичу Открытия. Так что это всего 1 штучка стоимостью $110. Сейчас всё расскажу.

Открытие пару недель назад прислало push-уведомление, что, мол, убрали заградительную комиссию $13 за каждую сделку на Лондонской бирже и на немецкой XETRA. Осталась стандартная комиссия по моему тарифу 0,05% + 0,04% за сделки на этих двух биржах. Я решил проверить на наличие подводных камней. Они, конечно, есть, но несущественные.

Кому это доступно: только квалифицированным инвесторам, подключившим себе ИТП — иностранные торговые площадки.

Где осуществляется сделка: покупки происходят прямо на Лондонской бирже, а не на внебиржевой секции СПБ Биржи.

Где хранятся активы: в НРД — национальном расчётном депозитарии, структура Мосбиржи.

Как покупал: через Quik на компьютере. В мобильном приложении купить нельзя. В Quik стакан очень странно себя ведет, данные то появляются, то пропадают, и по всей видимости с задержкой идут, ибо фактическая сделка произошла по цене дешевле, чем была в стакане. Ты как слепой котенок, и лучше смотреть стоимость где-то на стороне, например, на сайте биржи LSE.

( Читать дальше )

Итоги 3 лет инвестиций. Часть 1: Российские акции

- 05 октября 2021, 13:28

- |

Ровно три года назад я открыл брокерский счёт и начал инвестировать свои сбережения в фондовый рынок. До этого на протяжении 7 лет я использовал гораздо более традиционные для жителей России методы сохранения сбережений — такие как квартира в ипотеку или вклады в банках, а три года назад что-то в голове перемкнуло, и я решил, что основу долгосрочных накоплений должны составлять акции.

Так что я решил сделать серию постов об итогах трёх лет инвестиций — что я понял по итогам трёх лет, какие выводы для себя сделал, какого результата добился, и как буду двигаться дальше.

Для тех, кто не в курсе, отмечу, что портфель из российских акций, о котором сегодня речь — это одна из пяти частей моего «частного пенсионного фонда», и занимает в нём примерно 17% от всех акций или 15,3% от всего объёма «частного пенсионного фонда». Помимо них есть американские акции (76,5% от всех акций или 69% от всего объёма), акции остального мира (6,5% от всех акций или 5,8% от всего объёма), немного облигаций и деньги для покупки акций на случай падения рынков.

( Читать дальше )

FIRE: экстремальная экономия ради ранней пенсии. Поговорим о стереотипах

- 27 сентября 2021, 14:55

- |

Меня зовут Александр, мне 32 года, и мы с женой зарабатываем значительно выше среднего по России. В этом нет ничего особенного, а особенность заключается в другом: около 70% от доходов мы сберегаем и инвестируем. Такая внушительная норма сбережений (70%) была не всегда, но уже с 2012 года практически всегда доходы значительно превышают расходы. Это позволило нам погасить ипотеку за квартиру в Санкт-Петербурге, в которой мы живём, менее чем за 3 года, а также к 32 годам накопить значительный капитал, и по осторожному расчёту уже к 40 годам мы сможем похвастаться достижением финансовой независимости (FI — Financial Independence), а окружающие будут добавлять к этим двум словам более стереотипное продолжение — ранняя пенсия (RE — retire early). У капитала сейчас есть две движущие силы: сбережения (каждый месяц берутся из неинвестиционных доходов) и инвестиционный доход (портфель состоит на 90% из акций, минимум активного управления — только долгосрочные инвестиции).

Похоже, я знаю достаточно на тему, что в заголовке, так что позвольте мне немного рассказать о FI/RE.

( Читать дальше )

Вклады, недвижимость или фондовый рынок в России: 1997-2021

- 21 сентября 2021, 09:58

- |

Два года назад я уже делал пост на эту тему. Суть поста заключалась в том, что я сравнивал три варианта возможных накоплений, начиная с 1997 года и до сентября 2019 года:

Сценарий 1, Ультраконсервативный. Деньги накапливаются на вкладах в банках с ежемесячным пополнением.

Сценарий 2, Прагматичный. Деньги сначала накапливаются на вкладах, а затем в самый удобный для этого момент подключается кредитное плечо — в 2006 году покупается квартира в Санкт-Петербурге под сдачу в ипотеку. Сдача квартиры производится на идеальных условиях: без простоев, без затрат на ремонт и без налогов — и так на протяжении 13 лет.

Сценарий 3, Инвестиционный. Деньги инвестируются в российский фондовый рынок — в индекс Мосбиржи. Данные о дивидендах есть только с 2008 года, так что посчитал будто бы до 2008 года никаких дивидендов не было вообще, после 2008 года они реинвестируются.

Тогда для многих читателей (и для меня в том числе) результат расчётов стал открытием:

( Читать дальше )

Осенняя ребалансировка индекса Мосбиржи

- 17 сентября 2021, 11:06

- |

Cегодня, 17.09.2021, произошла очередная плановая ежеквартальная ребалансировка индекса Мосбиржи.

Вот несколько фактов об этом событии:

▪️ Из расчёта исключены акции Россетей — теперь в индексе ровно 40 компаний;

▪️ Газпром за эти 3 месяца вырос значительно, «уперевшись» в планку 15% — в индексе стоит ограничение на максимальный вес, выше которого нельзя;

▪️ Веса Яндекса, Новатэка, Тинькофф, Алросы выросли ввиду роста капитализации;

▪️ Веса Норникеля, Полиметалла, Полюса и Сургутнефтегаза — наоборот, упали из-за снижения капитализации;

▪️ Веса Ozon, HeadHunter, Fix Price выросли ввиду увеличения доли акций в свободном обращении (free float factor);

▪️ Вес Ozon выше 1%, это больше, чем у Мэйл Ру Групп и чуть меньше, чем у ВТБ.

Если вы копировали её ранее, заново копировать не надо! В старых копиях по-прежнему всё обновляется, ваши копии актуальны.

( Читать дальше )

Мысли о Газпроме

- 15 сентября 2021, 10:32

- |

Все вокруг соревнуются в смелости прогнозов. Позвольте и мне присоединиться. Не то чтобы я часто таким занимаюсь, и не то чтобы у меня есть компетенция, но… У меня есть очень тупая гипотеза, и хочется ей с вами поделиться:

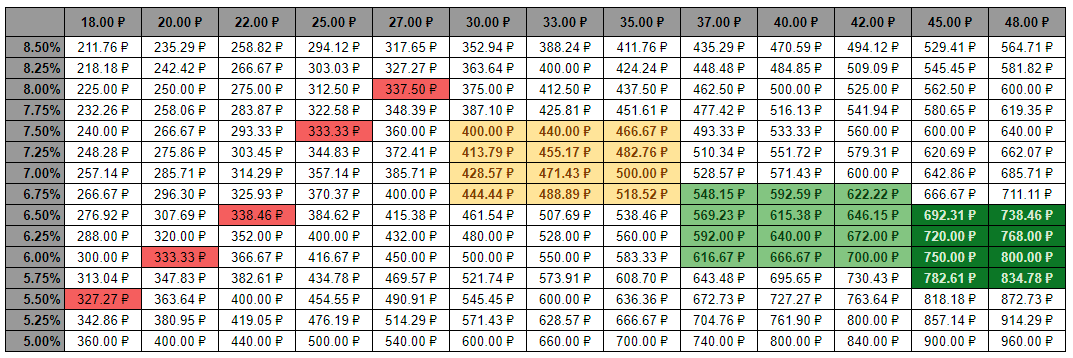

Газпром заработает во втором полугодии 2021 года больше, чем в первом, дивиденды будут 40₽+, а цена акций подтянется так, чтобы див. доходность не выглядела аномально высокой.

Вот факты и предположения, на которых строится моя гипотеза:

▪️ Летом 2022 года Газпром будет платить дивиденды за 2021 год;

▪️ Дивидендная политика предполагает выплату не менее 50% от скорректированной чистой прибыли по МСФО;

▪️ Зачастую на момент выплаты дивидендов, дивидендная доходность Газпрома находится ниже уровня ключевой ставки ЦБ;

▪️ Дивидендная доходность акций Газпрома исторически была близка к 6%;

▪️ За первую половину 2021 года вклад чистой прибыли в дивиденды Газпрома составил 17,85₽ (данные из оф. отчётности);

( Читать дальше )

Доходность ОФЗ

- 10 сентября 2021, 11:12

- |

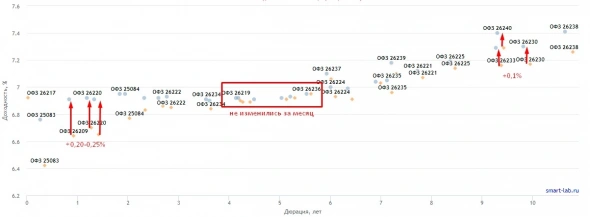

Сегодня состоится очередное заседание ЦБ по ключевой ставке, и в интернетах сломано уже немало копий в спорах, на 0,25% повысят или сразу на 0,5%. Не вижу особого смысла спорить, ибо практической пользы в этом нет, можно лишь эгоизм потешить очередным угаданным результатом coin flip'а.

На что я обратил внимание, так это на «странное» поведение кривой доходности ОФЗ:

1. Доходность короктих (1-2 года) за месяц выросла на 0,2-0,25%. Т.е., месяц назад рынок имел другое мнение о решении ЦБ, за месяц изменив его на шаг вверх.

2. При этом доходность средних (5-7 лет) не изменилась за месяц вообще. Какая-то странная фигня.

3. Доходность длинных (12-15 лет) изменилась меньше, чем доходность коротких — на 0,1%.

4. Разница в доходности 2-летних и 10-летних — смешные 0,1-0,2%.

Напомню, что практический смысл, выраженный в хорошей доходности, можно получить, поймав момент когда:

▪️ инфляция замедляется и даже начинает снижаться;

▪️ ЦБ начинает чирикать о том, что предел ужесточения ДКП близок, не уверены, что надо повышать ещё;

▪️ Рост доходности длинных и средних ОФЗ замедляется вплоть до нуля.

( Читать дальше )

Питер Тиль - лайфхакер столетия

- 06 сентября 2021, 15:56

- |

Питер Тиль — выдающаяся личность. Он основал PayPal, его компания вскоре после основания поглотила стартап Илона Маска под названием X.соm и стала лидером в сфере онлайн-платежей, сохраняя свои позиции по сей день. Питер основал и другой бизнес, являющийся сейчас многомиллиардной публичной компанией, акции которой очень популярны сегодня среди российских частных инвесторов — Palantir. Питер также известен тем, что был первым венчурным инвестором в Facebook. В 2004 году он инвестировал в детище Цукерберга $500 тысяч, получив взамен долю 10,2% в Facebook. Доля была продана в 2012 году за $395.8 млн (сегодня такая доля стоила бы более $100 млрд).

Этим летом Питер Тиль стал героем множества заголовков бизнес-изданий — от самых уважаемых до откровенно жёлтых. Дело в том, что он, якобы, использовал дыру в пенсионной системе США, законным способом уйдя от налогов на прирост капитала со своим пакетом акций PayPal на сумму более $5 млрд! В этом посте я обращусь к источникам информации, разберу, что это за редкая законная схема, пользуется ли ей кто-либо ещё кроме Питера, а также проведу аналогии с российскими индивидуальными инвестиционными счетами, чтобы понять — возможно ли такое в России для всех граждан в целом и для основателей технологических стартапов в частности.

( Читать дальше )

Могут ли россияне купить Apple?

- 26 августа 2021, 16:51

- |

Компания Apple сейчас имеет стоимость 2,45 триллионов долларов, являясь самой дорогостоящей компанией планеты. Безумие какое-то! Страшно переводить в рубли, но давайте попробуем. Текущий курс составляет примерно 74₽ за 1 доллар США, а значит капитализация Apple в рублях составляет чуть более 181 триллиона рублей.

Нет времени объяснять! Есть вопрос, а значит должен быть и ответ! Я загуглил, и там ответа не оказалось, а значит — нужно его придумать. И на помощь нам приходит рубрика:

Наличные

По данным Банка России, сейчас в обращении находятся 12 триллионов 786 миллиардов наличных рублей. Это примерно 6,8 млрд купюр и примерно 69,1 млрд монет. Правда, в сумме все монеты составляют скромные 113,2 млрд ₽ или 0,84% всех денег России.

Казалось бы, во всех городах, под всеми матрасами и во всех кошельках, во всех банковских отделениях, хранилищах и кассах магазинов должно быть много денег… Да, их много, но это всего лишь 7% от всей стоимости компании Apple — и хоть это позволило бы россиянам (как единой сущности) стать самым крупным акционером, обогнав Berkshire Hathaway Уоррена Баффетта (у них примерно 5,35% Apple сейчас), но всё же — очень далеко от полной стоимости компании.

( Читать дальше )

теги блога Finindie

- 3-НДФЛ

- Amazon

- Apple

- AT&T

- Berkshire Hathaway

- ETF

- FinEx ETF

- FIRE

- FXUS

- IPO

- LQDT

- Microsoft

- S&P500

- S&P500 фьючерс

- tesla

- акции

- акции США

- банки

- банкротство

- Баффет

- БПИФ

- Брокер

- брокеры

- видео

- вклады

- ВТБ

- ВТБ брокер

- Газпром

- деньги

- дивиденды

- долгосрочные инвестиции

- доллар

- жизнь

- заблокированные активы

- иис

- инвестиции

- Инвестиции в недвижимость

- индекс

- Индекс ММВБ

- индексное инвестирование

- иностранные инвестиции

- инфляция

- ипотека

- исторические данные

- история

- итоги года

- казатомпром

- квалифицированный инвестор

- Китай

- коронавирус

- кризис

- лайфхак

- листинг

- личные финансы

- Лукойл

- Магнит

- макро

- МосБиржа

- Мошенничество

- налог

- налоги

- Налогообложение на рынке ценных бумаг

- недвижимость

- норвежский пенсионный фонд

- Норникель

- Облигации

- обратный выкуп

- открытие

- открытие брокер

- отчёт

- пассивный доход

- Пенсии

- Пенсия

- Полюс Золото

- портфель инвестора

- премиум

- прогноз

- прогноз по акциям

- пузырь

- роснано

- российские акции

- санкции

- сбербанк

- Сбережения

- СПБ биржа

- статистика

- сша

- таблица

- тинькофф

- Тинькофф Банк

- Тинькофф Инвестиции

- трейдинг

- Уоррен Баффет

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ России

- Яндекс