Amigotrader

ГОВАРД МАРКС «РЫНОЧНЫЕ ЦИКЛЫ»

- 24 февраля 2021, 14:06

- |

Вначале пару слов об авторе. Рабочий стаж Говарда Маркса в финансовой сфере – более 40 лет. Сейчас он является совладельцем крупной инвестиционной компании, под управлением которой свыше $120 млрд.

За время карьеры автор прошел через множество рыночных катаклизмов, прочувствовав их изнутри. И это легло в основу стройной системы функционирования рынков, которую он раскрывает книге «Рыночные циклы».

Согласно Марксу, в основе циклических изменений в финансовой сфере лежит поведение людей. А поведение редко находится в равновесии, когда речь идет о потерях или приобретениях. Так и проскакивает человек это равновесное состояние на пути от алчности к страху, и обратно.

Естественно, эта неоптимальность в нашем поведении отражается на всех уровнях принятия финансовых решений. Будь то вложение в акции, получение займа или покупка недвижимости.

В книге автор доносит до читателя три момента:

( Читать дальше )

- комментировать

- 6.1К | ★16

- Комментарии ( 14 )

ВСТРЕЧА ТРЕЙДЕРОВ И ИНВЕСТОРОВ. ЯНВАРЬ 2021

- 02 февраля 2021, 12:56

- |

В прошлую субботу провели уже пятую по счету Встречу трейдеров и инвесторов.

Формат – два спикера, выступление-вопросы, неформальное обсуждение. Удивило количество новых лиц. Более половины участников посетило наше мероприятие впервые.

Первым выступал один из организаторов наших встреч Дмитрий Мартыненко. 17 лет стажа в биржевых спекуляциях.

( Читать дальше )

АНОНС ВСТРЕЧИ ТРЕЙДЕРОВ И ИНВЕСТОРОВ 30 ЯНВАРЯ

- 25 января 2021, 11:51

- |

Друзья!

Запланировали очередную встречу трейдеров и инвесторов.

Встречаемся в субботу, 30 января, в 14-00, по адресу: г. Москва, ул. Большая Татарская, д. 35 стр7-9, второй этаж, Офис учебного центра СТЕК. (м. Павелецкая, Третьяковская, Новокузнецкая; 10 мин. пешком или 1 трамвайная остановка).

Напомню, что участие бесплатное, но необходимо записаться. В нашей группе в Телеграм.

На этот раз нами запланировано выступление двух спикеров, практиков в трейдинге.

1. Старожил Смартлаба Андрей К, спец в высокочастотном трейдинге. Выступит с темой «От дивана до HFT».

2. Дмитрий Мартыненко, мой коллега по Московскому Трейдруму, частный трейдер с 17летним стажем. Тема выступления — «Разбор 2020 года. Эквити как кардиограмма»

Как обычно, будет возможность для неформального общения и обмена идеями.

Продолжаем традицию приглашать выступать именно практиков. Людей, генерирующих большую часть своего дохода именно с финансовых рынков.

Мои итоги 2020

- 08 января 2021, 12:02

- |

ТРЕЙДИНГ

С легкой иронией отношусь к авторам, публикующим только положительные результаты. И берущих паузу при отрицательных. Поэтому отставил идею не выкладывать результаты. Хотя ими недоволен. Совсем.

+19,1%

Непростой год для моего трейдинга. Идентичные результаты получил в 2019, однако совершенно разные ощущения. В 2019 все по делу. Четко отработал все тренды на нетрендовом рынке. В 2020 выявились неоптимальности.

В чем проблема? Что сломалось?

С трендом все ОК. Торговал бы только тренд, годовая доходность была бы в диапазоне 90-100%. Год трендовый, заработала и фонда, и Si. И лонг. И шорт. Минимальные изменения в системах по году.

Почему такой разрыв в доходности?

Корни проблемы лежат в 2008 году, когда пришла идея торговать большие утренние ценовые разрывы на высокой волатильности. Как эмоциональный перекос, который должен смениться не менее волатильным контрдвижением.

Все посчитал. В 2008 году такие идеи отработали на УРА. С одним НО – слишком мало сделок. Недооценил этот момент. Гуманитарий, одним словом.

( Читать дальше )

PAN или пропал. Про это фейковое ЛЧИ

- 18 декабря 2020, 16:53

- |

Вчера закончился очередной ЛЧИ. В четвертый раз принимал участие.

Пару лет назад написал пост. Про истории успеха в целом. И на рынке в частности. Можно считать вступлением к этому посту.

ЛЧИ — маркетинговая акция Московской биржи. Основная цель – популяризация спекуляций (!!!) среди участников финансового рынка.

Минимальная сумма для участия – смешные 100 000. Вот и гоняют стольник, реализуя стратегии из разряда «пан или пропал». Может риски применяемого подхода и не реализуются? Срок то всего 3 месяца.

Не получилось и вся сумма потеряна – ничего страшного. В следующем году снова рискну.

А если получилось? И сделано 100-200-300% всего за три месяца. Тогда открывается широкое поле возможностей для пиара и реализации стратегии по продаже обучения не понимающим всей сути явления новичкам. Явления под названием ЛЧИ.

Людям, лишь начинающим свой путь на бирже следует знать, что конкурс ЛЧИ:

1. Не имеет никакого отношения к инвестициям (несмотря на слово «инвестор» в названии).

2. Не имеет никакого отношения к успешным спекуляциям. Именно так. Три месяца и крохотная сумма сводят на нет весь потенциальный положительный эффект.

3. Цели, которые достигаются в конкурсе (максимизация дохода в краткосроке) диаметрально противоположны тому, к чему стремится успешный спекулянт – контроль риска на приемлемом для себя уровне в течение длительного периода.

4. Психологическое давление, которое вызывает описанное несоответствие целей вредит счету неопытного участника. Как в жизни, знаете? Начинаешь сравнивать себя с кем-то – повышаешь дискомфорт. А в ЛЧИ это сравнение выходит на первый план. Соответственно, может отразиться на счете.

( Читать дальше )

ВЫЗОВ МОЕЙ СИСТЕМНОСТИ

- 20 октября 2020, 12:16

- |

⠀

Сегодня обзор интереснейшей книги. Тим Харфорд. «Хаос. Как беспорядок меняет жизнь к лучшему». Года три назад ее мне подарил близкий друг со словами «Прочитай немедленно! Найдешь много интересного для себя». Однако около полугода я держал ее на полке непрочитанной. Почему?

⠀

Дело в том, что системность проходит жирной чертой через всю мою жизнь. В любой сфере: дети/семья, инвестиции/трейдинг, отдых/личностное развитие. Верю в этот подход. И сейчас уже пожинаю плоды пары десятилетий жизни по системе.

⠀

Так зачем мне книга про хаос? На полгода оказался закрыт для новой информации. И зря! Прочитав ее получил положительную встряску. Она заставила по-новому посмотреть на свой подход. Где сохранить систему, где добавить гибкости.

⠀

Теперь про несколько интересных аспектов из этой книги:

⠀

✅Фокусировка vs. многозадачность

⠀

Ранее был одержим развитием фокусировки. Фокусируйся – или останься неудачником. Так думал. В то же время прожитые годы показали, что в долгосрочном плане удавались разные проекты во вроде не связанных друг с другом областях. В книге нашел ответ на этот вопрос. Стал фокусироваться «тактически» (день-неделя). В то же время остаюсь многоздачен «стратегически» (месяц-год).

( Читать дальше )

ЭМОЦИОНАЛЬНЫЕ ЗАПРОСЫ НОВИЧКА (ОБЗОР)

- 09 октября 2020, 12:05

- |

Сделал обзорный пост по всему тому, что ранее публиковал по эмоциональной составляющей на финрынке. О тех установках, которые во многом определяют поведение большинства инвесторов и трейдеров. И из-за чего большинство теряет свои деньги.

Далее – разбор каждого из этих запросов с ссылкой на более подробный пост по этой теме.

✅Эмоциональный запрос №1 – вторая зарплата. Инвестируешь в акции. Берешь на себя риски изменения цены. Но в то же время ищешь «островок» спокойствия – те акции, которые дают наибольшие дивиденды (зарплата). Комфортный подход, который эмоционально притягивает большинство. И, естественно, получает максимальную пиар-поддержку околорыночной среды.

Мода порождает завышенный спрос. Поэтому такой подход может привести к покупке модного инструмента по завышенной цене. Пусть даже с неплохим ежегодным доходом.

!!! ДИВИДЕНДЫ. ЭМОЦИОНАЛЬНО ЗАРЯЖЕННАЯ ИДЕЯ

✅

( Читать дальше )

АНОНС ВСТРЕЧИ ТРЕЙДЕРОВ И ИНВЕСТОРОВ 1 ОКТЯБРЯ

- 28 сентября 2020, 13:02

- |

Друзья!

Мы запланировали очередную встречу трейдеров и инвесторов. Встречаемся в этот четверг, 1 октября, в 19 часов, по адресу: Москва, Электролитный проезд, 3Б, стр 6. Бизнес-центр «Олимпик-парк».

Напомню, что участие бесплатное, но необходимо записаться. В нашей группе в Телеграм.

План мероприятия:

— знакомство

-выступление спикера

-вопросы-ответы по теме выступления

— неформальное общение, обмен идеями

— чаепитие.

Спикером на этот раз выступит автор со Смартлаба, трейдер с 20-летним стажем, Андрей Михалыч. Его специализация – спекуляции на нефти, золоте, долларе.

Продолжаем традицию приглашать выступать именно практиков. Людей, генерирующих большую часть своего дохода именно с финансовых рынков.

Наконец сделали видео с предыдущей встречи. Выступал Сергей Веревкин с темой «Как я потерял 300 000 долларов, покупая интуитивно».

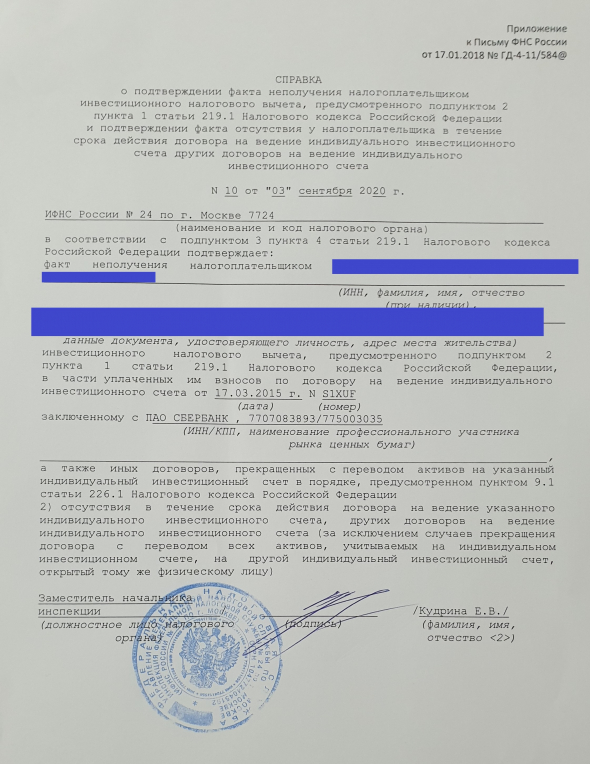

ЗАКРЫТИЕ ИИС. ВЫЧЕТ ТИПА Б

- 24 сентября 2020, 12:21

- |

В середине лета озаботился закрытием ИИС. И получить вычет типа Б. Решил описать, чтоб не забылось.

В идеале конечно открыть такой ИИС и не закрывать. Однако была пара причин:

1. Вывести часть средств

2. Поменять брокера – Сбер нестабильно работает.

Можно было озаботиться переводом денег к другому брокеру, но решил не заморачиваться. Поскольку сразу планирую отрыть новый, также есть второй ИИС (на супругу). За конец этого года-начало следующего разбросаю остаток, чтоб сильно не попасть на налоги. Конечно рассчитываю, что осенью увеличат лимит для типа Б о 2.5-3млн.

По процедуре:

— Сбер закрывает счет и выводит деньги на карту за 4 дня. Для этого необходимо принести справку из налоговой, что не получал вычет типа А.

— справку налоговая готовит один месяц (в реале была готова через 3 недели). Для этого запросили документы от брокера:

1. Договор на открытие ИИС

2.Платежки о внесении средств на ИИС за все года.

При сборе доков возникла проблемка. Сбер выдает платежки только за последние 5 лет. В итоге подвис один перевод в 2015, распечатать который не мог ни онлайн, ни через менеджера. В итоге дополнительно распечатали Отчет брокера со всеми переводами. И пришлось созваниваться с налоговой и объяснять ситуацию.

( Читать дальше )

теги блога Amigotrader

- Amigotrader

- акции

- алготрейдинг

- Александр Горчаков

- алкоголь

- амиготрейдер

- антихрупкость

- Ариэли

- армагедон

- бычий рынок

- валютный кризис

- воспоминания биржевого спекулянта

- встреча инвесторов

- встреча трейдеров

- встречи трейдеров

- выход из просадки

- газпром

- гоулман

- Демура

- денежный поток

- дивиденды

- дмитрий мартыненко

- доллар-рубль

- Елена Чиркова

- жизнь с рынка

- ИИС

- инвестиции

- инфобизнес

- истории успеха

- исторический максимум

- итоги

- итоги года

- итоги месяца

- итоги торговли

- канеман

- клуб инвесторов

- клуб трейдеров

- книги о трейдинге

- комон

- конфасмартлаба

- кризис

- курсы

- Левченко

- ЛЧИ

- ЛЧИ 2017

- Майкл Ковел

- ММВБ

- многозадачность

- обучение трейдингу

- озарения

- околорынок

- отдых трейдера

- планирование

- подушка безопасности

- просадка

- просадка счета

- просказывание

- против тренда

- психология

- психология трейдинга

- психология в торговле

- психология в трейдинге и не только

- психология инвестиций

- психология толпы

- психология торговли

- психология трейдинга

- работа и трейдинг

- результаты торговли

- реновация

- рецензия на книгу

- риски

- рост доллара

- рубль доллар

- сбербанк брокер

- Сергей Трофимов

- система

- системный трейдинг

- сложный процент

- сон трейдера

- стереотипы

- счастье

- Талеб

- торговая система

- Торговля по тренду

- торговля тренда

- торговые роботы

- трейдинг

- трейдинг для начинающих

- трейдинг для новичков

- трейдрум

- тренд

- Трендовая торговля

- фокус

- фокусировка внимания

- Хазин

- цели

- черный лебедь

- эмоции в трейдинге

- эмоции рынка

- эмоции толпы