Stanis

Подскажите, как в одном окне построить график,например, ПРЕМИАЛЬНЫХ и МАРЖИРУЕМЫХ опционов на Si С100000 в квике?

- 17 апреля 2024, 20:56

- |

- ответить

- Ответы ( 20 )

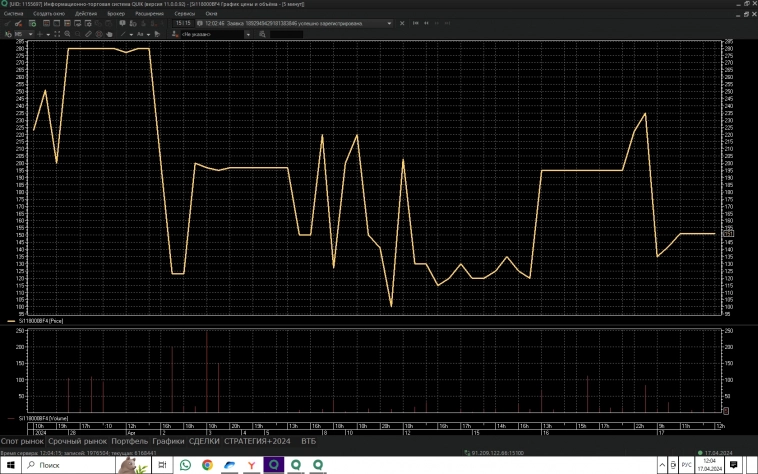

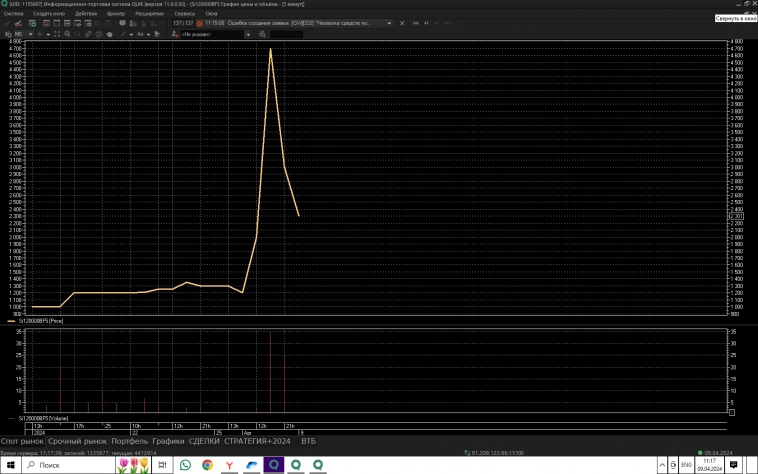

С118000 на Si - далекое близкое

- 17 апреля 2024, 12:18

- |

Любители краевых страйков всегда активно их используют.

В соседнем познавательном посте автор анализирует, что лучше — покупать или продавать опционы.

smart-lab.ru/blog/1008800.php

Мое мнение — оптимальнее всего строить спрэды и на этом зарабатывать.

Возможно, график С118000 поможет вам сделать выбор.

Время еще есть, премия дрейфует в диапазоне 100-200.

А риски, ГО, прибыль /убыток вашей стратегии покажет калькулятор Мосбиржи.

Комфортный стрэддл КАТАМАРАН на Si - 25.04.24

- 15 апреля 2024, 11:25

- |

Только паритет для построения «катамарана».

Только минимальное ГО.

Минимальный ограниченный риск.

Прибыль не ограничена.

Волатильность в моменте 9,5%.

Стратегия до 10 дней или раньше, в зависимости от динамики IV.

Возможно, одна из лучших стратегий — для позиционного успешного трейдинга по паре доллар/рубль.

Динамический паритет на страйке 95000 в виде равноЦЕННЫХ по стоимости 2-х каное обеспечивает устойчивость конструкции к любым колебаниям волатильности и цены БА.

PS — основано на матрице Такоева (с возможным дополнением в виде полного или частичного ДХ в случае потери ликвидности на данном страйке).

( Читать дальше )

Брокер ВТБ КДС по срочному рынку (по Регламенту) Минимальный уровень 0 Достаточный уровень 0,2 Собственные средства 1 млн руб Не хватает 1 (Одного) руб по ГО Маржин-колл сработает?

- 14 апреля 2024, 09:36

- |

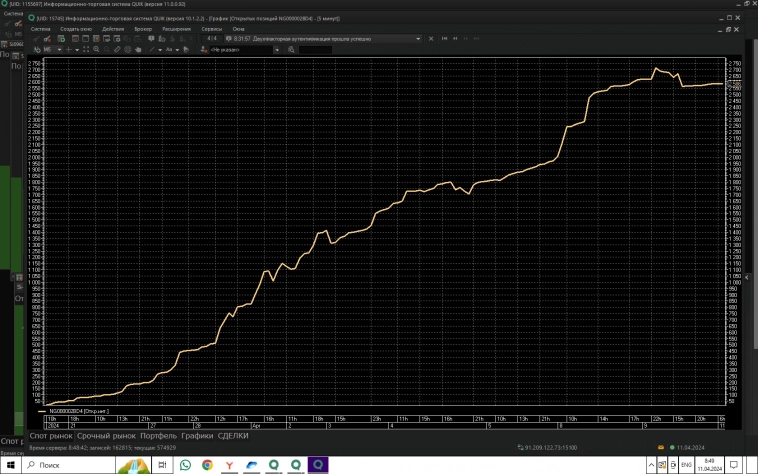

Покупка стрэддла на Si - стратегия для позиционных трейдеров

- 12 апреля 2024, 11:07

- |

ГО минимальное, риски ограниченные, прибыль по факту в момент положительного сальдо.

Любители фауны найдут много общего с поведением ленивцев или панд в природе )))

Спрэд ведет себя не спеша, как бы нехотя сжимаясь и расходясь.

Волатильность помогает накоплению прибыли.

Лучшие точки входа видны визуально, но это не обязательно.

Есть умельцы трейдинга, которые входят в позицию в любой момент и, используя алгоритм паритета премий, периодически фиксируют доход, закрывая и потом заново открывая новый стрэддл на текущем ЦС.

Время — деньги.

Купленный стрэддл на Si отлично проявляет себя на таймфреймах 1...3 месяца, когда есть достаточная ликвидность.

PS

Возможно его построение и на LEAPS, но надо учитывать фактор малоликвидности и при необходимости подключать фьючерсы.

Зеркальная позиция продажи стрэддла несет больше рисков и требует больше опыта.

В любом случае трейдинг на опционах должен быть комфортным и рациональным лично для вас.

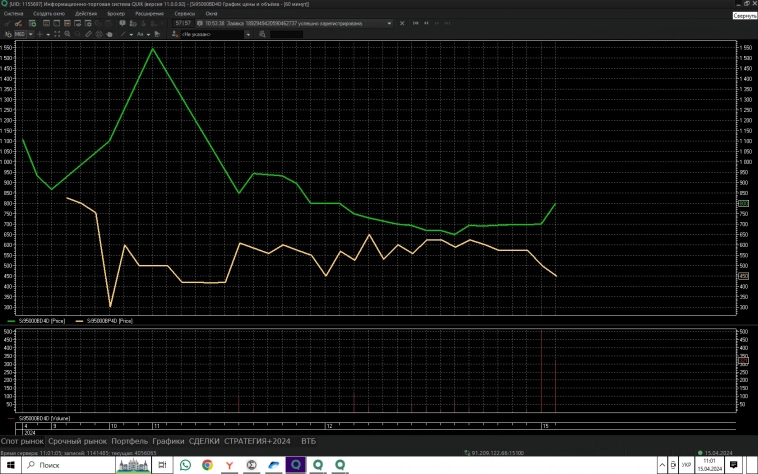

NG в опционах - резкий рост ОИ

- 11 апреля 2024, 09:06

- |

Где еще можно увидеть IV от 50 до 160%?

Риски и прибыль/убытки для линейных трейдеров просто зашкаливают!

Но это для экстремалов и любителей острых ощущений.

Для рационального позиционного трейдинга есть опционы или их комбинации с фьючерсами.

Поэтому и растет интерес к NG-неделькам и месячникам.

Чисто субъективно это видно по графику роста ОИ на наиболее торгуемых страйках и сериях.

Все есть в квике для активного и успешного трейдинга.

Присоединяйтесь!

Динамика ОИ популярного страйка C2000 на апрель

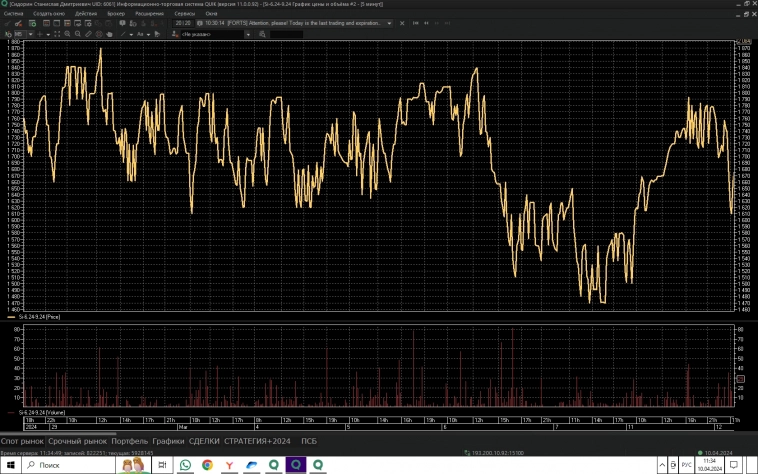

Торгуйте КФС - фьючерсы на Si и не только

- 10 апреля 2024, 11:48

- |

Можно торговать только спрэдами — риски ограничены, доходность умеренная.

Для анализа и открытия позиции достаточно графика.

Ликвидности достаточно, линейка на глубину 3...6 месяцев до 50 торгуемых фьючерсов — акции, валюта, товары, индексы.

Условно приняв КФС за базовый актив (БА), можно усложнить стратегию и добавить опционов.

В точках визуальных экстремумов.

Главное, чтобы было понимание КФС и чувство комфортности в спокойном позиционном трейдинге.

Всем профита и удачи!

C120000 на Si-06.25 - зарабатываем на будущем

- 09 апреля 2024, 11:40

- |

Но и на них можно получать профит сегодня, вернее каждую неделю в календарных спрэдах.

Качели волатильности рисуют ценовую амплитуду от 1000 до 4700!

Вот такие «ширли-мырли» получаются.

И это вам не «хухры-мухры» какие -нибудь )))

А реальная положительная маржа.

Будет курс доллара через год 120 или нет, пусть аналитики гадают и строят прогнозы.

Трейдерам важнее методично зарабатывать на стандартных конструкциях межстрайкового арбитража.

Опционика - красно-зеленый ХАМЕЛЕОН

- 03 апреля 2024, 11:03

- |

Лучше всего для этого подходит покупка опционов CALL и PUT — риски ограничены, прибыль не ограничена.

Как пример возьмем NG на 25.04.24 на ЦС равном 1850 ( 15-минутки).

IV в диапазоне 50-60% гарантирует широкую амплитуду цен до даты экспирации.

Справочно — цена шага 0,001=9,25 руб.!

Точки входа и выхода — локальные экстремумы.

Можно пользоваться сигналами фракталов ( в квике есть такой индикатор) или определять их визуально.

Идея проста — на минимуме покупаем CALL, на максимуме PUT.

Тейк-профит — 10...25% или по достижении очередного экстремума.

То есть всегда позиция будет разнопеременная — на рост или падение.

Как хамелеон, который при опасности нападения меняет цвет и отбрасывает хвост, чтобы выжить и спастись.

В нашем кейсе мы адаптируемся под движение рынка, то есть стоим по тренду — в купленном CALL ( зеленый) или купленном PUT ( красный).

Это спокойный позиционный трейдинг с открытием позиции на ЦС.

( Читать дальше )

Опционная стратегия УТКОНОС

- 01 апреля 2024, 08:46

- |

Она также известна как стратегия “двойного дна” или “W-образный паттерн”. Это популярная стратегия среди трейдеров, которые стремятся определить потенциальные возможности для покупки на рынке.

Стратегия duckbill основана на идее о том, что рынок имеет тенденцию двигаться по повторяющимся моделям.

Эти модели можно определить, посмотрев на графики и проанализировав движение цены.

Паттерн утконоса — это бычий разворотный паттерн, который возникает после нисходящего тренда.

Следует совершить покупку СALL в данной точке.

Узор состоит из двух впадин, разделенных вершиной посередине.Эти две впадины образуют форму буквы “W”, поэтому этот узор также называют “узором W”.

Вершина посередине известна как “клюв” утки.

Первый минимум формируется, когда рынок находится в нисходящем тренде. Этот минимум представляет собой уровень поддержки, который является точкой, в которой давление продавцов исчерпывается и покупатели начинают действовать. Затем цена отскакивает назад, образуя пик в середине.

( Читать дальше )

теги блога Stanis

- срочный рынок

- boeing

- CNYRUB

- FORTS

- huawei technologies

- IMOEX

- interactive brokers

- NG

- quik

- Si

- автоваз

- автомобили

- автопром

- акции

- арбитраж

- аэрофлот

- банки

- беларуссия

- бизнес

- бкс

- брокеры

- бюджет

- валюта

- валютные опционы

- валютный курс

- вопрос

- ВТБ

- втб брокер

- газпром

- геополитика

- ГО

- Дерипаска

- доллар рубль

- доходы населения

- золото

- иис

- Индекс МБ

- инфляция

- календарные спрэды

- КДС

- керри-трейд

- Китай

- Китай и Россия

- китай россия

- комиссии биржи

- контрсанкции

- криптовалюта

- кэрри-трейд

- лчи 2021

- ЛЧИ 2022

- ЛЧИ 2023

- миграция

- Минфин

- Московская Биржа

- налогообложение на рынке ценных бумаг

- натуральный газ

- нефть

- Новости

- облигации

- обучение опционам

- опционы

- опционы . Софт для трейдера

- опционы без риска

- опционы волатильность

- опционы на SI

- открытие

- открытие брокер

- отрицательная цена нефти

- оффтоп

- политсрач

- премиальные опционы

- природный газ

- риком траст

- Россия

- Росстат

- самолет

- санкции

- сахар

- сбербанк

- СВО

- смартлаб

- СПб Биржа

- спрэды

- статистика

- стратегии

- стратегии banca.ru. фьючерс на индекс РТС

- торговые роботы

- торговые сигналы

- торговый софт

- трейдинг

- Украина

- универ капитал

- форекс

- фьючерс mix

- фьючерс ртс

- Центробанк

- экономика России

- энергия ркк

- юань