Тимур Гайнетьянов

Пятничный мем )

- 07 февраля 2025, 19:38

- |

Вариантов куда пристроить свои кровные хватает. Так что #пятничный_мем это то, что постоянно вижу в разных чатиках и комментариях. Кто себя узнал ставит лайк )

С наступившими выходными нас 💃🏼🕺🏻

---

Я частный инвестор, автор телеграмм канала «Ричард Хэппи», Бесплатного курса по облигациям и стратегии автоследования «Рынок РФ» и «ОФЗ/Корпораты/Деньги». Написанное не является индивидуальной инвестиционной рекомендацией

- комментировать

- 9.1К | ★2

- Комментарии ( 6 )

"Pick and choose. Sit and lose".

- 06 февраля 2025, 21:02

- |

Из забавного, но ожидаемого, ЦБ рассказывает нам про поведение розничного инвестора: Рынок акций, снижавшийся последние месяцы, в середине декабря перешел к росту. В целом за декабрь 2024 – январь 2025 индекс МосБиржи вырос на 14,4%. <....>

Крупнейшими продавцами акций по-прежнему оставались розничные инвесторы, за последние 2 месяца их нетто-продажи составили 56,1 млрд руб. (рис 1)

Декабрь индекс рос — физики продают.

Январь индекс рос — физики продают.

А мы тут обсуждаем, что в последнюю неделю января из фондов денежного рынка вывели 7,5 млрд руб. и рынок только по чуть прибавляет.

Продавать на дне или после небольшого отскока (а +20% от дна это мелочь) это частая хомячья история. Тут Сбер почти по такой же цене как в 2018 раздают. Только летом 2018 он дивидендами 18 руб. заплатил. А летом 2025 36,5 руб. на акцию планируется.

Это не единственный пример, вот у Роснефти $ROSN аналогичная история. И таких примеров ещё можно насобирать. Но суть не в этом.

( Читать дальше )

Что делать с ОФЗ? Судя по недельным данным инфляционное давление быстро спадает. Но недельные данные и не показатель.

- 05 февраля 2025, 21:10

- |

Минфин щедро увеличивает доходность. ОФЗ летят на эйфории замедления недельной инфляции. Автор думает, что это очередной фальстарт в наборе длинных ОФЗ.

Подробно:

На неделе Минфин занимал в ОФЗ 26246 с погашением через 11 лет и в 26228 с погашением через 5 лет.

В 26246 был поставлен новый рекорд по доходности при размещении в этом году — 17,49% годовых (рис 1). До этого рекорд был всего две недели назад в выпуске 26247 — 17,03%. Т.е. доходности на аукционах очень быстро растут.

Спрос на аукционах остаётся маленький, в этот раз ~70 млрд руб. на оба выпуска. Разместил Минфин на ~46 млрд руб. Т.е. на две трети от спроса. Такая пропорция сохраняется с начала года. Минфину приходится быстро повышать премию, чтобы занять значимый объём. Но с объёмами пока сложно, уже прошло 5 из 11 запланированных аукционов, а с учётом последних Минфин занял ~167 млрд руб. при квартальном плане в 1 трлн руб.

При этом вечером на рынке ОФЗ опять царит оптимизм на недельных данных по инфляции. Свежие данные по инфляции с 28 января по 3 февраля показали замедление до 0,16% после 0,22% и 0,25% двумя неделями ранее. В целом, если судить по недельным данным, инфляционное давление быстро спадает (рис 2). Окрепший чуть рубль тут играет на руку.

( Читать дальше )

- комментировать

- 10.7К |

- Комментарии ( 5 )

Несколько правил личной стратегии инвестирования.

- 05 февраля 2025, 17:15

- |

Личные инвестиционные цели и как их достигаю

— Скажите, пожалуйста, куда мне отсюда идти?

— А куда ты хочешь попасть? — ответил Кот.

— Мне все равно… — сказала Алиса.

— Тогда все равно, куда и идти, — заметил Кот.

Цель ключевой момент на рынке. Помогают ориентироваться в потоке новостей, корпоративных событиях, выборе подходящих инструментов и т.д. Фактически цель придаёт смысл действиям и помогает принимать сложные решения в короткий промежуток времени под сильным давлением.

Цели у всех разные. Часто трудности начинаются, когда человек хочет деньги припарковать на пару лет и чтобы выше инфляции. А читает он автора который в принципе не планирует продавать актив и смотрит исключительно на то как растёт кэшфлоу (денежный поток) от инвестиций. Очевидно что «лучшие» инструменты (акции, облигации, фонды) для них будут отличаться. Или использование ИИС (это тоже инструмент) будет большим плюсом для одно и не подходить для другого.

( Читать дальше )

План ЦБ: «Ставка + Терпение» не подразумевает повышение ставки, во всяком случае пока. Но RGBI падать продолжит.

- 04 февраля 2025, 21:19

- |

После небольшой эйфории на паузе ЦБ, рынок облигаций стабильно снижается 1,5 месяца. Растущие доходности в облигациях уже снова начали давить на акции. Сохранение динамики будет давление усиливать. Что в целом отлично для дивидендных инвесторов в акции, но сейчас не об этом.

Сейчас в разных каналах вижу, что есть опасения, что ключевую ставку будут поднимать на заседании ЦБ 14 февраля.

Коллеги видимо плохо слушали ЦБ. Новый (с декабря) план ЦБ: «Ставка + Терпение» не подразумевает повышение ставки, во всяком случае пока, так как ключевой триггер для роста ставки теперь является ускорение кредитования (которое сейчас тормозит), а уже следом рост инфляции (которая не особо тормозит) и рост инфляционных ожиданий (которые вообще растут) по важности.

( Читать дальше )

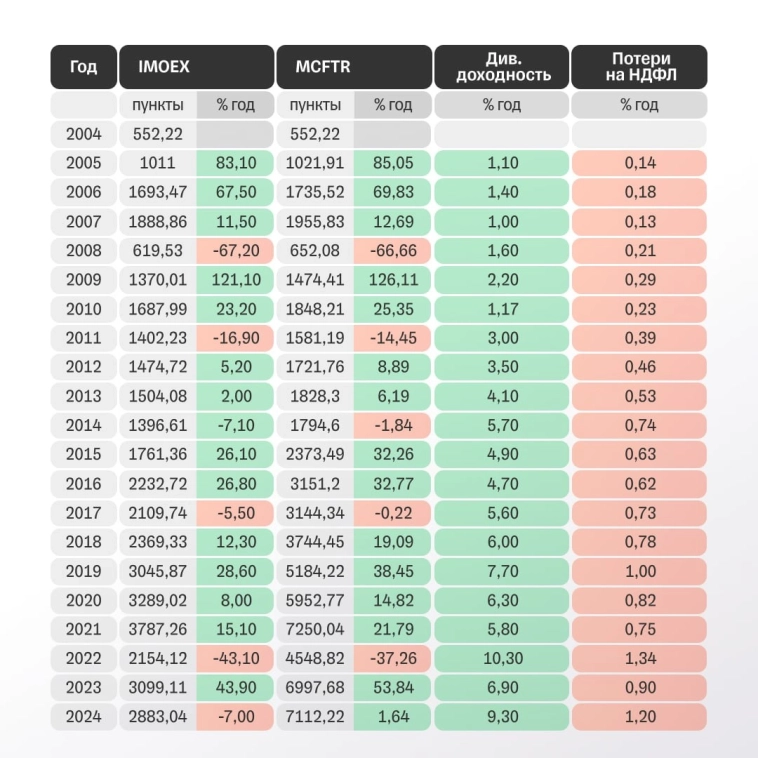

Покупка ПИФов на Индекс или сборка портфеля самому.

- 03 февраля 2025, 22:10

- |

Если подходить к этому вопросу формально. То с этим действительно сложно спорить. Общие расходы популярных фондов сейчас, относительно, небольшие:

EQMX (УК ВИМ Инвестиции) — 0,67% в год.

TMOS (УК Т-Капитал) — 0,79% в год.

SBMX (УК Первая) — 0,95% в год.

BCSR (УК БКС Мир инвестиций) — 0,98% в год.

Так за 2024 разница на потерях между налогами и минимальной комиссией в случае фонда EQMX составила 0,53% (1,20%-0,67%) или 5.300 руб. При условии, что за 2024 вы получили дивидендами 1.000.000 руб. при общем портфеле ~10 752 688 руб.

Или 0,41% — 4.100 руб., 0,25% — 2.500 руб. и 0,02% — 2200 руб. для TMOS, SBMX и BCSR соответственно.

Большие ли это потери? — тут каждый решает сам. За себя скажу, что если бы повторял индекс, то заморачиваться с повторением индекса самому отслеживания изменения веса компонентов и состава индекса вряд ли бы стал, купил бы просто фонд. Но я и не повторяю индекс!

( Читать дальше )

Плоскоземельщики не дремлют

- 31 января 2025, 18:50

- |

Вчерашний пост и упоминание что бизнес (акции как доля бизнеса) абсорбирует инфляцию и позволяет со временем учесть возросшие расходы включив их в стоимость и увеличив выручку/прибыль в отличии от кэш инструментов опять повеселил много подписчиков (рис 1)

( Читать дальше )

Денег Много. Очень Много.

- 30 января 2025, 20:37

- |

В целом отчёт показывает то, что мы и так уже предполагали, корпоративное кредитование тормозит, в том числе, из-за огромных расходов Минфина. Теперь у нас есть числа и подтверждения наших предположений.

Корпоративное кредитование тормозит (рис 1) на фоне повышенных госрасходов в конце года и, как следствие, погашением ранее взятых кредитов на исполнение госзаказов.

При этом средства компаний на счетах активно растут прибавляя 1,3 трлн руб. благодаря бюджетным поступлениям (рис 2). Т.е. денег от государства поступает много.

Что позволяет компаниям брать меньше кредитов, но не уменьшать спрос.

( Читать дальше )

Минфин уловил вайб и RGBI это не понравится.

- 29 января 2025, 21:11

- |

Минфин продолжает пользоваться моментом чтобы занимать дешевле. Недельная инфляция остывает, но всё ещё высокая. Инфляционные ожидания растут — это фактически смягчает кредитные условия. ЦБ смотрит на кредитование. А параллельно Минфин рекордными объёмами тратит деньги (~10 трлн за 2 месяца). Что позволяет компаниям меньше кредитоваться, но не уменьшать спрос.

Подробно:

На аукционах Минфин сходу решил занять в 26238. В понедельник увеличили объём выпуска на 50 млрд руб., а в Среду весь новый объём в выпуске уже реализован. Ещё и средневзвешенная доходность «всего» 16,02%, после 17,03% неделей ранее в похожем выпуске 26247

Аукцион со «старыми» объёмами в 26235 не примечателен, спрос небольшой, разместили мало (17,6 млрд руб), с доходностью 16,8%.

Суммарный объём размещения 67,6 млрд руб., что в полтора раза больше чем заняли с начала года (на аукционах 15-го января — 9,7 млрд. руб., на аукционах 22-го января – 32,951 млрд.). Уверен Минфину тоже понравилось. Он уловил вайб рынка. Так что с высокой вероятностью можно ждать повторения в размещении дополнительных выпусков.

( Читать дальше )

Чешутся руки покупать рынок пока он дешёвый.

- 28 января 2025, 21:21

- |

Всё по заветам: (1)кровь льётся, (2)инфляция высокая, (3)хорошие активы способные генерировать кэшфлоу годами (4)отдают за дёшево из-за высокой ставки и схематозников которые выпускают нерезидентов.

Большая часть рынка радуется фондам денежного рынка, не знаю какой процент рынка конкретно, но больше триллиона рублей в таких фондах говорит нам что точно не маленький. Тут всё просто и понятно. Вот они деньги каждый день в плюсик. Всё зелёненькое. Всё понятно и приятно.

Другая часть рынка [«попрошаренней»] гадает будет ли замедление инфляции ближайший квартал или два и смогут ли они на отскоке ОФЗ заработать 10-20% на росте тела по-быстрому. Если не повезёт, то будут сидеть в ОФЗ и получать 10-15% на купоне и надеется что рубль, пока они сидят, сильно не обесценится. Идея простая и понятная, от этого такая популярная. Единственное популярная с конца 2023 правда, но сейчас не об этом.

( Читать дальше )

теги блога Тимур Гайнетьянов

- IMOEX

- IPO

- IPO 2024

- IPO 2025

- RGBI

- SPO

- акции

- база

- банки

- Белуга Групп

- бюджет

- бюджет РФ 2024

- бюджет РФ 2025

- ВДО

- вклад

- вклады

- Владимир Путин

- ВТБ

- Газпромнефть

- девелоперы

- денежно-кредитная политика

- Депозиты

- дефицит бюджета

- дивиденды

- доллар рубль

- Дональд Трамп

- Европлан

- ЕС

- золото

- инвестирование

- инвестиции

- инвестиции в недвижимость

- инвестор

- Индекс МБ

- инфляционные ожидания

- инфляция

- инфляция в России

- итоги дня

- Итоги недели

- Ключевая ставка ЦБ РФ

- курс

- ЛСР

- мать и дитя

- мем

- мемы

- Минфин

- мирные переговоры

- мобильный пост

- МосБиржа

- Московская Биржа

- мсфо

- недвижимость

- Нефть

- Новатэк

- обзор акций

- обзор рынка

- Облигации

- операционные результаты

- отчет цб

- отчеты МСФО

- отчёт

- офз

- ОФЗ с переменным купоном

- оффтоп

- Пик

- политсрач

- полюс

- полюс золото

- Портфель инвестора

- прогноз по акциям

- разбор

- Роснефть

- россети ленэнерго

- Россия

- рубль

- РФ

- рынок

- Рынок РФ

- самолет

- санкции

- санкции США

- сбер

- сбербанк

- СВО

- Северсталь

- Селигдар

- сша

- тинькофф банк

- трейдинг

- Украина

- форекс

- Фосагро

- ФРС

- ФРС США

- фьючерс mix

- ЦБ

- ЦБ РФ

- экономика России

- Эталон

- юмор