Russian Metals & Mining

Золото: ожидания аналитиков [2]

- 26 июля 2020, 14:36

- |

Цена на золото сейчас находится на 2 фазе

На примере кризиса 2008-09 года аналитики банка разбивают динамику золота на 4 фазы

» Фаза 1: Имплементация стимулирующей политики: падают номинальные ставки, начинается QE и золото на этом растет

» Фаза 2: Эффект проведения политики начинает проявляться, и инвесторы начинают перекладываться в более рисковые активы, поэтому золото во время этого периода может падать и расти, но определенной динамики не иметь на протяжении 6 месяцев

» Фаза 3: Происходит снижение реальных доходностей, так как растет инфляция при той же политике (ставки не повышают, QE не останавливается). Во время этой фазы цена на золото растет, так как увеличивается аллокация средств в активы, защищенные от инфляции

» Фаза 4: После окончания проведения стимулирующей политики (заканчивается QE, повышаются ставки) цена на золото начинает падать на фоне нового цикла экономического роста

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Золото: ожидания аналитиков [1]

- 25 июля 2020, 20:55

- |

Основные интересные тезисы из отчета ниже.

Золото – это функция от реальной ставки, доллара, сырья и риска

» Реальная ставка – это ничто иное, как разность между доходностью 10Y Treasury Bills и долгосрочной ожидаемой инфляцией (10Y Breakeven Inflation rate).

» Риск измеряется с помощью VIX (индекс волатильности S&P)

» За сырье берется GSCI Commodity Index – корзина из 24 видов сырья, начиная от сырой нефти, заканчивая хлопком.

По оценкам аналитиков банка, изменение в этих четырех переменных объясняет до 80% вариации в недельных изменения цен на золото. В большей степени золото отрицательно зависит от реальной доходности и в меньшей степени положительно зависит от изменения стоимости сырьевой корзины (не уверен, что эта переменная вообще важна). Графики внизу поста.

( Читать дальше )

Полиметалл: операционные результаты

- 24 июля 2020, 09:45

- |

По итогам 1П20 производство увеличилось на 5% г/г до 723 тыс. унций. Рост добычи произошел в основном благодаря Кызылу, где производство увеличилось на 54 тыс. унции (+33% г/г). Причина роста добычи — более высокое содержание золота в руде (8,5 г/т против планового 6,5-6,7 г/т) из-за переработки складских запасов более богатой руды. Менеджмент ориентирует на снижение содержания золота в руде до 6,6-6,7 г/т в 2П20. В следующем году при нормализации содержания золота в руде мощность переработки на Кызыле может составить ~ 2,1 млн унций (+100-150 тыс. унций), то есть нивелирует негативный эффект.

Производство может быть выше гайденса. Если смотреть на run rate (а-ля % от планового объема), то 723 тыс. унций составляют ~ 48% от годового планового объема производства. За последние 5 лет run rate по итогам первого полугодия в среднем составлял 41% и не превышал 44%. Это может сигнализировать о том, что фактическая добыча может превысить прогноз менеджмента. По моим оценкам (с учетом объемов переработки, содержания золота и коэффициента извлечения в 2П20), добыча по итогам 2020 года может составить 1640 тыс. унций (+9% к прогнозу). Компания имеет отличный track record превышения целевого уровня добычи, и текущему году нет причин стать исключением.

( Читать дальше )

Russian M&M Conviction list или на кого в секторе я ставлю

- 21 июля 2020, 00:50

- |

» Полиметалл. Дешевизна относительно исторической оценки и главного конкурента — Полюса. Об этом уже писал. С учетом более высокого операционного рычага компания — хорошая ставка на рост цен на золото.

» Норникель. Считаю, что рынок слишком нервно отреагировал относительно всей истории со штрафом. Писал, какие благоприятные исходы возможны. В целом компания даже в самом негативном сценарии остается устойчивой. Из-за скандала рост стоимости корзины металлов (палладий, медь, никель и платина) был проигнорирован.

» Петропавловск. Компания покажет самый сильный рост финансовых показателей по итогам следующих 12 месяцев за счет роста производства и цен на золото, а также за счет сокращения издержек на унцию производства.

( Читать дальше )

Как снижение ключевой ставки влияет на оценку сектор

- 21 июля 2020, 00:47

- |

Во-первых, ключевая ставка влияет на безрисковую доходность (доходность ОФЗ). В доходности ОФЗ, как мы знаем, заранее закладываются ожидания инвесторов относительно динамики ключевой ставки.

Во-вторых, изменение безрисковой доходности влияет на привлекательность альтернативны более рисковых инструментов. Вспомним только притоки физлиц на фондовый рынок на фоне рекордных снижений ставки банковских депозитов с начала 2019 года.

В-третьих, с математической точки зрения изменение безрисковой доходности влияет на фундаментальную оценку компаний, так как является одним из составляющих всех популярных методик оценки фундаментальной стоимости. Разберу на примере трех методов, которые аналитики часто используют при оценке компаний металлургии и добычи.

( Читать дальше )

Оправдан ли дисконт оценки Полиметалла к оценке Полюса

- 17 июля 2020, 11:22

- |

Про Полиметалл уже писал, что бумага под давлением риска продаж, поэтому такая динамика. Но фундаментальные факторы игнорироваться все время не могут.

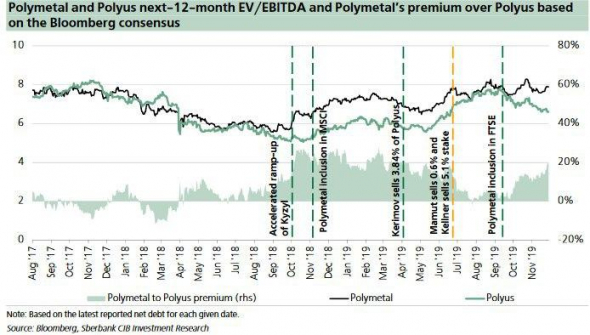

А по поводу оценки — должен ли быть дисконт к оценке Полюса? Предлагаю посмотреть хороший график, подготовленный аналитика Сбербанка КИБ. На нем представлена 3ех годовая динамика форвардных на 12 мес. вперед EV/EBITDA Полиметалла и Полюса. Премия/дисконт Полиметалла представлена зеленой областью. Если последние годы дисконта не было (а была премия), то почему сейчас он должен быть?

Аналитика сектора в моем телеграмм канале t.me/RussianMetals

Полюс: хорошие производственные результаты

- 17 июля 2020, 11:03

- |

Вчера полюс представил операционные результаты по итогам 2К20. Цифры были хорошими, но стоит отметить подтверждение производственного плана на этот год (были риски из-за ковида) и позитивный взгляд на денежные издержки.

Производство выросло ввиду сезонности. Производство аффинированного золота выросло на 21% кв/кв до 646 тыс. унций за счет роста добычи на россыпях и роста переработки на Куранахе с помощью кучного выщелачивания (зимой то и другое недоступно). Продажи выросли на 21% кв/кв до 646 тыс. унций вслед за ростом производства.

Выручка от реализации золота выросла на 33% кв/кв до 1148 млн долларов за счет роста объемов продаж и цены на золото на 8% кв/кв. Обычно у Полюса еще есть 10 млн выручки от прочей реализации – мелочь, но учитывать стоит.

Чистый долг сократился на 18% кв/кв, а долговая нагрузка, по моим оценкам, может составить и вовсе 0,8х. При этом выплата специального дивиденда не является приоритетом компании в данный момент.

( Читать дальше )

Черная металлургия: ММК vs Северсталь

- 15 июля 2020, 11:09

- |

На днях обе компании успели отчитаться по операционным результатам по итогам 2К20. Теперь оценить влияние коронавируса на бизнес компаний можно уже предметней.

Снижение объемов продаж из-за ремонтов и слабого спроса

Итак, обе компании зафиксировали снижение продаж, что частично было вызвано снижением объемов производства на фоне ремонтов. Если у Северстали были краткосрочные ремонты (производство сократилось на 2% кв/кв), то ММК на фоне слабого спроса в 1К20 начала реконструкцию стана горячей прокатки 2500 (производство сократилось на 22% кв/кв).

Дополнительным фактором, влияющим на объемы продаж, был слабый спрос в Европе и России. Компаниям понадобилось перенаправить внутренние продажи и европейский экспорт на другие рынки (в основном в Азию). В итоге продажи Северстали и ММК сократились на 8% кв/кв и 19% кв/кв соответственно.

Цены реализации пострадали из-за нетбэка

Средние цены реализации зависят а) от бенчмарка (условно от цен на г/к прокат FOB Черное море), б) от внутренней премии, в) от экспортной разбивки. Подробнее о каждом расскажу в заметке ниже.

( Читать дальше )

Полиметалл: неоправданная шумиха вокруг последних ABB

- 08 июля 2020, 14:47

- |

PPF Group и Открытию логично монетизировать свои доли. PPF Group — холдинг, у которого много разных бизнесов, а инвестиция в Polymetal далеко не профильная. Компания покупала долю в золотодобытчике еще в 2008 ~ за 4-5 $/акцию. К сегодняшнему дню холдинг заработал c.300% в долларах. Открытие также прилично заработал на Полиметалле — прибыль составила ~ 110% с октября 2017 года.

Группа ИСТ докупала Полиметалл на июньских просадках. 6 июня вышла новость о том, что Александр Несис (старший брат Виталия Несиса — топ-менеджера Полиметалла) увеличил долю в компании на 0,7%, покупая акции ~ по 1280 рублей. Группа ИСТ — долгосрочный стратегический инвестор. Его покупки — куда более репрезентативный сигнал для инвесторов.

( Читать дальше )

теги блога Russian Metals & Mining

- Ozon

- Petropavlovsk

- Polymetal

- Rusal

- акции

- АФК Система

- ГМК НорНикель

- золото

- медь

- ММК

- НЛМК

- нлмк а.о

- Норникель

- Петропавловск

- Полиметалл

- полюс

- Полюс Золото

- русал

- Северсталь

- серебро

- Фосагро