Market Power

📑Отчеты дня, часть 1: биржа и онлайн-ретейл

- 25 апреля 2024, 14:45

- |

Многострадальная СПБ Биржа отчиталась за 2023 год, а Ozon — за 1 квартал 2024-го. Разбираем показатели вместе с аналитиками МР

🔹СПБ Биржа (SPBE)

МСар = ₽14 млрд

Р/Е = 20

Результаты за 2023-й

— процентные доходы: ₽2,6 млрд (+17%)

— доходы по услугам и комиссиям: ₽1,4 млрд (-44%)

— EBITDA: ₽2,6 млрд (-12%)

— чистая прибыль: ₽0,7 млрд (-65%)

Стоимостной объем сделок в прошлом году составил ₽2,9 трлн (-67%). Объем «застрявших» выплат от международных депозитариев у площадки вырос до ₽53,6 млрд (+74%).

Бумаги СПБ Биржи (SPBE) после отчета падают на 2%.

🚀Мнение аналитиков МР

Учитывая все проблемы торговой площадки, отчет можно даже назвать неплохим

В целом ее будущее очень туманно: торги сейчас там не проводятся, а по поводу возможного перезапуска площадки до сих пор ничего не ясно, в том числе и чем именно она будет торговать. Из плюсов пока что только планируемое IPO ГК Элемент.

Из-за этого мы не уверены в будущих результатах СПБ Биржи и не рассматриваем ее бумаги в качестве инвестиций.

( Читать дальше )

- комментировать

- 265

- Комментарии ( 0 )

📑Отчеты дня: золото и морские перевозки

- 24 апреля 2024, 16:11

- |

ЮГК и Fesco отчитались за 2023 год по МСФО. Разбираем показатели вместе с аналитиками МР

🔹ЮГК (UGLD)

МСар = ₽215 млрд

Р/Е = 307

Результаты

— выручка: ₽67,8 млрд (+19%)

— EBITDA: ₽31 млрд (+23%)

— чистая прибыль: ₽0,7 млрд (против убытка в ₽20 млрд за 2022 год)

— капзатраты: ₽22 млрд (+24%)

— соотношение чистый долг/EBITDA: 2,03х (против 2,04х в 2022 году)

Компания заявила, что вопрос о выплате дивидендов СД рассмотрит в мае, а ГОС пройдет до конца июня.

Бумаги ЮГК (UGLD) падают на 1%.

🚀Мнение аналитиков МР

Результаты радуют, пусть и прибыль несколько ниже наших ожиданий.

В то же время долговая нагрузка снижается быстрее, чем мы думали. Это, в свою очередь, открывает дорогу к бОльшим дивидендам, но уже за этот год.

Выплаты за 2023 год даже если и будут, то небольшие, поскольку ранее по отчету РСБУ нераспределенная прибыль была отрицательной. Значит, единственный источник выплаты — добавочный капитал.

Вероятно, максимальная величина дивидендов за 2023 составит 50% скорректированной чистой прибыли по МСФО, т. е. до 3,8% к текущей цене.

( Читать дальше )

❗️Сбер: рекордные дивиденды

- 23 апреля 2024, 15:06

- |

Большой зеленый банк отдаст инвесторам половину чистой прибыли

Сбер (SBER)

МСар = ₽7 трлн

Р/Е = 5

Р/В = 1

Набсовет банка рекомендовал акционерам выплатить дивиденды в размере ₽33,3 на каждый тип акций. Дивдоходность при текущей цене составляет 10,7% на оба вида акций.

Отсечка — 11 июля, собрание акционеров пройдет 21 июня.

₽750 млрд — рекордный объем выплат для Сбера. Глава банка Герман Греф заявил, что в 2024-м Сбер рассчитывает увеличить чистую прибыль по сравнению с прошлым годом.

Бумаги Сбера (SBER и SBERP) после этой новости незначительно падают, что неудивительно: вчера они неплохо выросли на ожиданиях.

👉 Все как прогнозировали аналитики MP

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

МТС Банк перед IPO

- 23 апреля 2024, 13:34

- |

💥МТС Банк перед IPO

Буднично напоминаем, что уже через несколько часов в нашу студию придет главный герой этой недели и расскажет нам вообще все про свое размещение на бирже.

❗️Начало — в 14:00, не пропустите❗️

В СТУДИИ

— Илья Филатов, председатель правления МТС Банка;

— Сергей Ульев, вице-президент, руководитель Дэйли Бэнкинг компании;

— Роман Пантюхин, главный аналитик Market Power.

СПРОСИМ

— Какую стратегию работы с книгой выберет банк при существенной переподписке?

— За счет чего компания будет увеличивать ROE с 20% до 30%?

— Какие преимущества получает банк, будучи частью экосистемы МТС?

— Почему банк решил фокусироваться на розничном кредитовании?

▶️ Смотреть можно на всех площадках MP:

🔴 Youtube

Вопросы задавайте в комментариях!

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

📑Отчеты дня: продукты, сельское хозяйство и металлы

- 22 апреля 2024, 15:32

- |

Российский ретейлер Х5 отчитался по МСФО за 1 квартал, Русагро представила «операционку», а Норникель — производственные результаты за тот же период. Коротко разбираем показатели

МСар = ₽0,8 трлн

Р/Е = 8

Результаты

— выручка: ₽886 млрд (+27%);

— EBITDA: ₽55 млрд (+38%);

— чистая прибыль: ₽24 млрд (+97%).

Продолжается тренд на популяризацию жестких дискаунтеров. Так, выручка Чижика выросла до ₽45,6 млрд (+144%). Однако львиную долю общей выручки генерирует по-прежнему Пятерочка: ₽686,5 млрд (+25%).

LfL-продажи за период выросли на 14,8%, средний чек — на 11,6%, а трафик — на 2,9%. Чистый убыток от курсовых разниц снизился до 361 млн (-51%).

🚀Мнение аналитиков МР

Ретейлер снова демонстрирует отличные показатели

С точки зрения бизнеса, Х5 чувствует себя великолепно. Надеемся, что так будет и дальше, и акционеры, попавшие под остановку торгов, заработают на их открытии.

👉Почему X5 вынужденно переезжает в Россию

( Читать дальше )

💰 МТС Банк определился с ценой. Что делать инвестору?

- 19 апреля 2024, 13:15

- |

Сегодня МТС Банк объявил ценовой диапазон IPO: ₽2350-2500 за акцию. Предварительный сбор заявок открыт, он продлится до 15:00 по московскому времени 25 апреля.

Коротко разберем бизнес компании и выясним, есть ли резон участвовать в IPO

🔷 Что это за компания?

МТС Банк входит в десятку крупнейших банков в розничном необеспеченном кредитовании с долей рынка 2% и в топ-25 кредитных организаций России по размеру активов.

Услугами банка пользуются более 3,5 миллионов клиентов. У компании 1,4 тысячи банкоматов и терминалов, более ста офисов.

МТС Банк всегда может рассчитывать на поддержку своего основного акционера — МТС — ведущего телеком-оператора в России. Собственно, он ее и получает. Сделать клиента МТС — их более 82 млн человек — клиентом банка дешевле на 60-80%, чем гражданина «с улицы».

Рентабельность капитала (ROE) — 20%. Менеджмент планирует постепенно увеличить показатель до 30%.

( Читать дальше )

🗂 Отчеты дня: "операционка" ММК и Фосагро

- 18 апреля 2024, 16:23

- |

Металлург и удобренец раскрыли данные за первый квартал

🔷 ММК

— Выплавка чугуна: 2,3 млн тонн (-3,0% к четвертому кварталу 2023-го),

— производство стали: 2,9 млн тонн (-4,7%),

— производство угольного концентрата: 730 тыс. тонн (-9,9%),

— продажи металлопродукции: 2,7 млн тонн (-5,5%).

Падение показателей компания связывает с сезонностью (сталь) и капремонтом доменной печи (чугун).

🚀 Мнение аналитиков MP

Мы не видим ничего особенного в падении показателей квартал к кварталу. Кроме того, если бы не плановые ремонты, «операционка» осталась бы практически на уровне 1 квартала 2023 года.

Сейчас результаты ММК вполне согласуются с прогнозами компании. Недавно на стриме MPпредставители эмитента заявляли, что не ждут снижения рентабельности и рассчитывают, что FCFбудет выше, чем в 2023 году.

И, конечно же, больше всего инвесторов сейчас интересуют дивиденды компании, которые совет директоров ММК может рассмотреть до конца апреля, о чем представители эмитента также заявили на нашем стриме.

( Читать дальше )

РЖД I Монополия на железные дороги в России I Путешествия на поездах и перевозка грузов

- 17 апреля 2024, 18:09

- |

Российские железные дороги — монопольный оператор железных дорог в России. Компания, которая знакома каждому, кто хоть раз путешествовал на поездах. РЖД — непубличная компания, которая полностью принадлежит государству, но на Мосбирже торгуются ее облигации. Зарабатывает на перевозке пассажиров и грузов, а также — услугах логистики.

Вот только на самом деле перевозки пассажиров убыточны для компании. Да и в целом, если бы не господдержка, то компании пришлось бы несладко, а для нас с вами путешествия на поездах не были бы такими дешевыми.

Также из этого видео ты узнаешь:

1:25 – историю РЖД

2:03 – конкурентные преимущества РЖД

2:26 – риски компании

3:05 – что будет с бизнесом РЖД

Market Power – это непредвзятый обзор самых волнующих новостей и полезная информация об инвестициях и инвестиционных фондах, о бирже и акциях, о неожиданных взлетах и падениях котировок. Наш телеграм канал.

( Читать дальше )

❓ Курс рубля. Что будет дальше?

- 16 апреля 2024, 18:14

- |

Уже шесть месяцев российская валюта стабильна в диапазоне ₽88-94 за доллар (да, какие времена, такие и диапазоны).

Рублю удается сохранять стабильность благодаря указу президента, по которому экспортеры ДО 30 АПРЕЛЯ 2024 ГОДА должны зачислять на счета в российские банки не менее 80% полученной валюты и продавать не менее 90% зачисленной выручки.

Именно продажа валютной выручки, хоть об этом и не принято говорить, помогает правительству поддерживать стабильный курс рубля, что, в свою очередь, позволяет сдержать инфляцию, сбалансировать интересы экспортеров, импортеров, бизнеса и россиян.

Но что будет дальше? Разберем три варианта, начиная с наиболее вероятного.

🙂Сценарий 1. Базовый

Скорее всего, указ продлят, но параметры зачисления и продажи выручки могут быть смягчены. А экспортерам только дай волю, они будут продавать меньшие объемы валюты, чем сейчас.

То есть в этом сценарии мы ожидаем постепенного ослабления рубля. Уже в этом квартале MP прогнозирует средний курс отечественной валюты на уровне ₽96 за доллар, ₽102 за евро и ₽13,2 за юань. В четвертом же квартале нужно готовиться, что за доллар будут давать ₽102, за евро — ₽111, за юань — ₽13,9.

( Читать дальше )

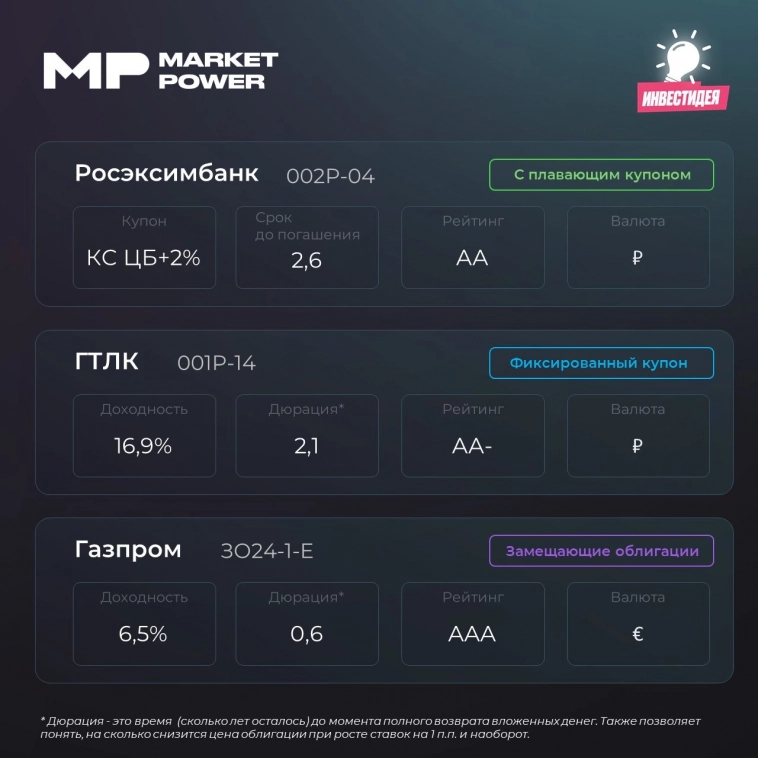

🚀 Лучшие облигации недели. Выбор Market Power

- 16 апреля 2024, 17:04

- |

Как обычно — три долговые бумаги, каждая из которых лучшая в своем роде прямо сейчас

🔷 Флоатер: Росэксимбанк

Росэксимбанк — крупный банк, который специализируется на финансировании экспорта. Несмотря на то, что компания, опасаясь санкций, перестала раскрывать отчетность, статус государственного института развития и высокий кредитный рейтинг от ведущих российских агентств позволяют утверждать, что бумаги надежны.

Кроме того, мы знаем, что выплаты по части кредитного портфеля гарантированы государством.

🔷 «Замещайка»: Газпром

Эмитент в представлении не нуждается, но все же напомним, что это крупнейшая в мире газодобывающая компания (16% мировых запасов газа) с самой низкой в мире себестоимостью добычи и гигантской сетью собственных трубопроводов.

( Читать дальше )

Новости тг-канал

Новости тг-канал