Финам Брокер

Индекс майнинга: добывать или покупать биткойн

- 03 августа 2023, 10:06

- |

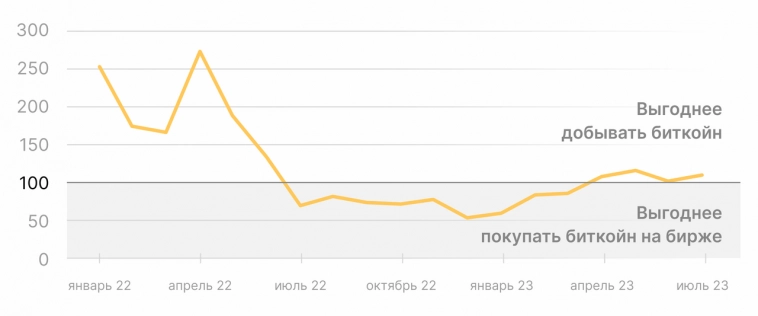

Аналитики «Финама» разработали Индекс майнинга, который поможет отслеживать доходность майнинга в динамике. Для расчета индекса были проанализированы данные за 23 месяца — с 1 сентября 2021 года по 1 июля 2023 года. Эксперты изучали котировки биткойна в долларах и рублях, курс доллара к рублю, цены на электроэнергию и оборудование, производительность глобального блокчейна и другие показатели.

По расчетам, добыча самой популярной криптовалюты оказывается наиболее выгодна, когда значение индекса находится выше уровня 100 пунктов. Чаще всего это достигается при сочетании растущего или стабильно высокого курса биткойна, слабом по отношению к доллару рубле и снижении стоимости электроэнергии (при расчете индекса использовались цены в Иркутской области).

Максимальное значение индекса (341 пункт) было зафиксировано в ноябре 2021 года при курсе биткойна $57 011, минимальное (54 пункта) — 1 декабря 2022 года при курсе $16 547. Предварительный расчетный показатель индекса по итогам июля составил 111 пунктов, превысив июньское значение в 102 пункта. Росту индекса способствовал курс биткойна выше уровня $30 000, слабый рубль и комфортные цены на электроэнергию. Планируется, что перерасчет индекса будет проводиться ежемесячно.

( Читать дальше )

- комментировать

- 351

- Комментарии ( 1 )

Актуальные инвестидеи: покупка акций «Магнита» и Home Depot

- 02 августа 2023, 12:24

- |

ПАО «Магнит»

Тикер |

MGNT |

Идея |

Long |

Срок идеи |

2-10 недель |

Цель |

6 150 руб. |

Потенциал идеи |

6,76% |

Объем входа |

10% |

Стоп-приказ |

5 605 руб. |

«Магнит» объявил результаты проведенного байбэка: удалось выкупить около 21,5% акций. Это оказалось несколько ниже ожиданий рынка, что привело к краткосрочной коррекции котировок. Однако инвесторы уже понимают, что на собрании акционеров будет кворум, и, предположительно, компания может выплатить дивиденды. Ранее были опубликованы отчеты с положительными данными по МСФО за 2022 год и I квартал 2023 года. Также в августе ожидается выход отчета за I полугодие 2023 года. Котировки акций могут продолжить рост, если будут опубликованы положительные данные или принято решение о выплате дивидендов.

В рамках восходящего движения котировки пробили несколько уровней сопротивления. Далее произошел откат и консолидация с потенциалом продолжения восходящего движения. Стоп-лосс можно поставить с запасом ниже. При объеме позиции 10% и выставлении стоп-заявки на уровне 5 605 руб. риск на портфель составит 0,27%. Соотношение прибыль/риск составляет 2,5.

( Читать дальше )

Слабый рубль + растущие цены = интересные инвестиции в нефтегазе

- 02 августа 2023, 09:56

- |

Аналитическое управление «Финама» представило инвестиционную стратегию по нефтегазовому сектору. Эксперты отмечают, что восстановление цен на нефть улучшает перспективы отрасли, и называют в числе наиболее привлекательных бумаг акции «Лукойла», «Сургутнефтегаза», China Oilfield Services, Halliburton и ONGC.

Рынок нефти перешел к дефициту после действий ОПЕК+, добровольного сокращения добычи со стороны Саудовской Аравии и перехода США к восполнению стратегического резерва. Это позволило нефтяным котировкам впервые с апреля превысить отметку в $80 за баррель. «Полагаем, что если рецессия в развитых странах или замедление роста экономики Китая не снизят спрос на черное золото, то цены могут закрепиться у текущих отметок», — прогнозируют авторы исследования.

Эксперты «Финама» подчеркивают, что российские нефтяники оказались в неожиданно благоприятной рыночной конъюнктуре: «Редкое сочетание сильного ослабления рубля, восстановления цен на нефть и снижения дисконта на сорт Urals привело к тому, что сейчас отечественная нефть в рублях стоит около 5400 руб.

( Читать дальше )

Более 450 тысяч инвесторов выбрали «Финам»

- 01 августа 2023, 17:05

- |

За первые шесть месяцев 2023 года число клиентов «Финама» на брокерском обслуживании увеличилось более чем на 30 000 и достигло 451 496 человек. Более трети из них являются квалифицированными инвесторами, а средний размер счета клиентов брокера в пять раз превышает средние показатели по рынку.

По данным созданной в компании Лаборатории клиентского опыта, чаще всего инвесторы выбирают «Финам», руководствуясь советами знакомых. Вторая по популярности причина — рейтинги и отзывы о брокере, опубликованные на специализированных порталах. Результаты опроса также свидетельствуют, что россияне открывают брокерские счета в «Финаме» из-за выгодных условий обслуживания. Помимо этого, респонденты высоко оценивают торговое приложение FinamTrade, называя его удобным и понятным. Среди других преимуществ «Финама», на которые обращают внимание клиенты, — надежность компании. Немаловажным фактором, повлиявшим на выбор «Финама», стала широкая продуктовая линейка и доступ на зарубежные биржевые площадки.

( Читать дальше )

Мнение аналитика: ИндексМосБиржи может подняться выше 3100 в ближайшие недели

- 01 августа 2023, 15:54

- |

Индекс МосБиржи достиг отметки 3100 пунктов впервые с СВО. Что бенчмарк ждет дальше?

Повышение валютных курсов и цен на сырьевые товары будут мотивировать инвесторов на новые покупки. Кроме того, оптимизма придало заявление Силуанова о том, что рост ВВП по итогам года превысит 2%. Рост свыше 3000 пунктов также отчасти мог быть спровоцирован закрытием шортов после пробития психологической отметки 3000 пунктов.

Если во внешней политике не будет крутых поворотов, то по инерции рост за счет этих факторов может продолжиться, особенно при ожиданиях того, что Саудовская Аравия продлит программу сокращения добычи с сентября на 1 млн баррелей в сутки.

Индекс может выйти на уровень 3150-3200 пунктов в ближайшие недели, но необходимо помнить, что риски ассиметричны, и возможность эскалации СВО не отражена в ценах, как и риск замедления крупнейших экономик мира и, соответственно, спроса на сырье. Последние данные по ВВП США приободрили рынок, но проблемы в американской экономике - высокие ставки, инфляция и госдолг — никуда не ушли и напомнят о себе.

( Читать дальше )

Актуальные инвестидеи: покупка акций «Лукойла» и Uber

- 01 августа 2023, 11:31

- |

ПАО «Лукойл»

Тикер |

LKOH |

Идея |

Long |

Срок идеи |

3-4 недели |

Цель |

7 000 руб. |

Потенциал идеи |

18,48% |

Объем входа |

8% |

Стоп-приказ |

5 500 руб. |

Компания предоставила отчетность по РСБУ за I полугодие 2023 года. Чистая прибыль снизилась на 11%, однако данные ожидания уже были заложены в цену. Сейчас рынок ориентируется на рост самой нефти, оценки на текущий год пересматриваются в сторону повышения. Все эти факторы являются позитивными для нефтедобывающей компании.

Восходящая тенденция продолжается после пробоя сопротивления на отметке 5 700 пунктов. При объеме позиции в 8% и выставлении стоп-заявки на уровне 5 500 руб. риск на портфель составит 0,55%. Соотношение прибыль/риск составляет 2,68.

Uber Technologies, Inc.

Тикер |

UBER |

Идея |

Long |

Срок идеи |

1-2 месяца |

Цель |

$56 |

Потенциал идеи |

13% |

Объем входа |

3,4% |

( Читать дальше )

Kalbe Farma: сколько можно заработать на инвестициях в здоровье

- 31 июля 2023, 16:05

- |

Знаете ли вы, что такое джаму? Это система традиционной индонезийской медицины с использованием лекарств растительного, животного и минерального происхождения. Главное направление джаму — омоложение, сохранение красоты и привлекательности для противоположного пола.

У «Финама» есть не менее привлекательная идея — акции Kalbe Farma. Это крупнейшая публично торгуемая фармацевтическая компания Индонезии. Дистрибьюторская сеть компании состоит из более чем миллиона филиалов по всей стране, а сегменты в сфере биотехнологий фирмы постоянно расширяются.

Чем еще интересны акции компании Kalbe Farma, какой прогноз у аналитиков «Финама» и сколько можно заработать на инвестициях в лидера индонезийской фармы, узнайте в аналитическом обзоре.

Актуальные инвестидеи: покупка акций Сбербанка и Amazon

- 31 июля 2023, 14:10

- |

ПАО «Сбербанк России»

Тикер |

SBER |

Идея |

Long |

Срок идеи |

2-10 недель |

Цель |

280 руб. |

Потенциал идеи |

9,59% |

Объем входа |

10% |

Стоп-приказ |

241 руб. |

«Сбер» представил результаты деятельности по РСБУ за I полугодие 2023 года. Чистая прибыль по итогам полугодия достигла 727,8 млрд рублей при высоком значении рентабельности капитала. Чистый процентный доход банка подскочил на 41,4% в годовом выражении до 1,06 трлн рублей. Столь значительное увеличение было обусловлено органическим ростом бизнеса банка, а также эффектом низкой базы первой половины прошлого года. Соотношение расходов к доходам на уровне 22,2% говорит о высокой операционной эффективности «Сбера».

В рамках локального восходящего движения котировки пробили уровень сопротивления с потенциалом продолжения восходящего движения. Стоп-лосс можно поставить с запасом ниже, а тейк-профит — под следующим значимым уровнем. При объеме позиции 10% и выставлении стоп-заявки на уровне 241 руб. риск на портфель составит 0,57%. Соотношение прибыль/риск составляет 1,69.

( Читать дальше )

ФРС не ожидает наступления рецессии в США

- 31 июля 2023, 12:08

- |

По итогам прошедшей недели индекс доллара показал подъем на 0,65% против роста на 1,21% неделей ранее. К концу июля индекс DXY торгуется возле 101,5 п.

Самым важным событием прошедшей недели стало заседание Федеральной резервной системы США. По его итогам была ожидаемо повышена ставка по федеральным фондам на 25 б. п. до 5,25-5,5% годовых. Ее текущий уровень – максимальный с начала 2001 года. Следующее заседание регулятора состоится 19-20 сентября. Наиболее вероятным сценарием рынок сейчас считает сохранение осенью ставки на прежнем уровне.

Глава ФРС Джером Пауэлл по итогам заседания повторил, что у регулятора нет четко намеченного плана относительно дальнейших изменений ставки, и все будет зависеть от поступающих данных. ФРС практически оставила возможность повысить ставку осенью.

Глава ФРС подтвердил, что снижения ставки в текущем году не предвидится. По его словам, экономике США, вероятно, придется пережить период замедления роста и ухудшения на рынке труда, чтобы инфляция достигла целевого показателя в 2%. Однако он добавил, что Федрезерв не ожидает наступления рецессии в США.

( Читать дальше )

Итоги недели: распродаем акции, покупаем облигации 🙆

- 30 июля 2023, 12:49

- |

Риск коррекции рынка РФ подталкивает к выбору более консервативных инструментов. Стоит ли распродать все российские акции или есть бумаги, которые следует попридержать в портфеле? Какие виды облигаций способны сохранить сбережения?

Об этом и не только в «Итогах недели» вместе с ведущими Ярославом Кабаковым и инвестконсультантом Тимуром Нигматуллиным.

теги блога Финам Брокер

- 2024

- 2025

- finam

- Forex

- IPO

- metatrader

- space x

- акции

- акции Китая

- акции США

- аналитика

- Биржа

- бонды

- брокер

- брокеры

- валюта

- валютный рынок

- Газпром

- дивиденды

- долговой рынок

- заседание ЦБ

- инвестирование

- инвестиции

- инвестор

- инфляция

- итоги года

- Итоги недели

- конференция

- криптобиржа

- криптовалюта

- мировые рынки

- Московская биржа

- начинающие трейдеры

- Новатэк

- Норинкель

- обзор

- обзор рынка

- облигации

- Обучение

- Полюс Золото

- прогноз по акциям

- прогнозы

- российские акции

- рубль

- сделки

- ставка

- ставка ЦБ

- т-технологии

- терминал

- торговля

- трейдер

- трейдинг

- финам

- ФИНАМ Митап

- финансовые рынки

- Фондовый рынок

- форекс

- ЦБ

- эксперт

Новости тг-канал

Новости тг-канал