Финам Брокер

Прокачу с ветерком! Акции Whoosh переоценены рынком

- 26 апреля 2024, 17:22

- |

С начала года котировки Whooshвыросли на 42%, значительно опередив динамику рынка. Компании в последние годы удавалось агрессивно расширяться, сохраняя при этом высокий уровень рентабельности. Аналитики ожидают, что в будущем из-за усиления конкуренции и отмены налоговых льгот темпы роста замедлятся, а рентабельность начнет снижаться, и считают, акции переоценены рынком.

Оценка справедливой стоимости акций Whoosh, по мнению аналитиков, на горизонте 12 месяцев составляет 250 руб., Рейтинг «Продавать». Для расчета целевой цены использован метод дисконтированных денежных потоков.

Выручка за 2023 год выросла на 54% г/г и составила 10,73 млрд руб. EBITDA увеличилась на 38%, до 4,46 млрд руб., рентабельность EBITDA снизилась до 42%. Чистая прибыль за год выросла на 134% и составила 1,94 млрд руб.

Чистый долг на конец прошлого года составил 8,47 млрд руб., увеличившись в 2,4 раза.

Whooshвыплатил дивиденды в размере 10,25 руб. на акцию за 9 месяцев 2023 года с дивдоходностью 4,4%.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

IPO прошло. Но акции «Делимобиля» все еще интересны для покупок с неплохим потенциалом

- 26 апреля 2024, 13:34

- |

С момента выхода на биржу в феврале котировки акций «Делимобиля» показывали динамику лучше, чем Индекс МосБиржи и немного хуже Индекса МосБиржи информационных технологий. За два месяца «Делимобиль» вырос на 19,5% (на 24%, если считать от цены IPO333 руб.), а индексы увеличились на 5,4% и 24,8% соответственно. «Недавний отчет компании оказался в рамках ожиданий, и мы не видим причин, почему наши позитивные прогнозы по финансовым показателям на 2024 год не должны оправдаться. Учитывая это, мы считаем акции “Делимобиля” по-прежнему интересными для покупок», — отмечают аналитики «Финама».

Эксперты присваивают акциям «Делимобиля» рейтинг«Покупать» с целевой ценой 423 руб. на горизонте 12 мес. Потенциал роста от текущих уровней — более 30%.

При оценке стоимости аналитики опирались на прогнозные мультипликаторы P/E, EV/EBITDA и EV/S компаний-аналогов с похожей бизнес-моделью.

«Делимобиль» — ведущая каршеринговая компания в России, автопарк которой составляет 26,6 тыс. автомобилей по состоянию на конец 2023 года. Работает в 11 городах РФ и имеет потенциал выхода еще в 25 городов с населением более 500 тыс. чел.

( Читать дальше )

Мировой рынок ERP-систем растёт темпами, намного опережающими темпы роста мировой экономики. На кого сделать ставку?

- 25 апреля 2024, 18:25

- |

Мировой рынок ERP-систем (Enterprise resource planning) растёт темпами, намного опережающими темпы роста мировой экономики, порядка 12-13% в год, что предполагает удвоение размера рынка каждые 5-6 лет. Внутри этого рынка наиболее динамично развивается сегмент облачных ERP-систем, которые не требуют компании значительных собственных технологических ресурсов для внедрения, что важно, поскольку компаниям часто требуется хранить большие массивы данных, на что нужны соответствующие сервера. С другой стороны, использование облачных систем требует ежемесячной платы, что создаёт стабильный денежный поток для разработчика. Сейчас в мире наиболее популярны 5 облачных ERP-систем. Это SAP S/4HANA, Oracle Fusion ERP, Microsoft Dynamics 365 ERP, Infor ERP Cloud и Workday. Издержки эксплуатации этих систем представлены в таблице.

Вид издержек |

SAP S/4HANA |

Oracle Fusion ERP |

Microsoft Dynamics 365 ERP |

Infor ERP Cloud |

Workday |

Лицензионная плата |

От $120 до $250 |

( Читать дальше )

Нам стульев не надо, вагоны давай! Рост промпроизводства в марте 2024 замедлился

- 25 апреля 2024, 14:33

- |

Росстат опубликовал данные о промышленном производстве за март и I квартал 2024 года

Рост промпроизводства в марте замедлился до 4,0% (г/г) по сравнению с аномально высокими 8,5% (г/г) в феврале и оказался ниже консенсус-прогноза в 4,9% (г/г). По отношению к предыдущему месяцу с устранением сезонного и календарного факторов рост был минимальный, +0,1% (м/м) после февральского подъема на 1,6% (м/м) и спада в январе на 0,2% (м/м). В целом с июня прошлого года помесячная динамика промпроизводства с учетом сезонности была околонулевой, за исключением февраля. Колебания годовой динамики в феврале и марте в значительной мере могут объясняться календарным фактором (в феврале дополнительный рабочий день, в марте, наоборот, 20 рабочих дней против 22 дней в марте прошлого года).

Кроме того, на замедление годового роста промпроизводства в марте могли повлиять отмечаемый Министерством экономического развития эффект более высокой базы прошлого года и сокращение производства нефтепродуктов из-за внеплановых вынужденных ремонтов НПЗ.

( Читать дальше )

Зарядить портфель: акции сектора электроэнергетики с апсайдом выше 20%

- 24 апреля 2024, 12:10

- |

Аналитики «Финама» представили инвестиционную стратегию по сектору электроэнергетики. Вот ключевые тезисы:

1️⃣ В I квартале 2024 года спрос на электроэнергию в России вырос на 5,8% (г/г) во многом из-за аномально холодного января. По прогнозам СО ЕЭС, всего за этот год электропотребление может увеличиться более чем на 2,7%. Согласно прогнозу социально-экономического развития РФ, индексация регулируемых тарифов на электроэнергию для населения составит 8,9% в 2024 году, а тарифы ФСК могут вырасти на 8%. В целом участники рынка ожидают ускорения роста цен на электроэнергию в ближайшие годы за счет индексации цены за газ и ввода в эксплуатацию новых электростанций.

2️⃣ За последние 12 месяцев электроэнергетический сектор РФ отстал по динамике от Индекса МосБиржи, и пока нет оснований полагать, что ситуация изменится. Реализация инвестиционных программ будет оказывать давление на финансовые показатели эмитентов, а дивидендная доходность бумаг сектора не столь привлекательна для консервативных инвесторов при текущем уровне процентных ставок в экономике.

( Читать дальше )

25 апреля выходит отчетность: Alphabet, Microsoft и T-Mobile. Коротко, что нужно знать

- 23 апреля 2024, 12:49

- |

Ожидается, что выручка компании в 1Q составила $78,7 млрд (+12,8% г/г), скорр. операционная прибыль – $22,2 млрд, (+27,6% г/г), скорр. EBITDA – $31,8 млрд (+22,8% г/г), скорр. прибыль – $1,53 на акцию (+30,7 г/г).

Также важную роль будут играть показатели быстроразвивающегося сегмента облачных вычислений. Если выручка сегмента будет выше значений предыдущего квартала ($9,1 млрд), то это станет позитивом для котировок. Также дополнительным позитивом будет рост операционной прибыли сегмента и его маржинальности (предыдущий рекорд был установлен в 4Q 2023 – $864 млн и 9,3%. Однако стоит помнить о сезонности подобного бизнеса, поэтому результатам облака достаточно быть лучше значений 1Q 2023 – $ 191 млн и операционная маржинальность 2,5%.

Microsoft

Ожидается, что выручка компании за 3Q составит $60,8 млрд (+14,9% г/г), скорр. операционная прибыль − $26,3 млрд, (+17,4% г/г), скорр. EBITDA − $32,1 млрд (+23,9% г/г), скорр. EPS − $2,83 (+15,5% г/г).

( Читать дальше )

Зачем Потанин хочет закрыть завод по производству меди в России и перенести его в Китай?

- 22 апреля 2024, 15:58

- |

Сегодня «Интерфакс» опубликовал развернутое интервью главы «Норникеля» Владимира Потанина, в котором тот сделал довольно сенсационное заявление о планах по переносу медеплавильного производства из Норильска в Китай.

В рамках проекта предполагается к 2027 г. построить в Китае медеплавильный завод, куда компанией будет поставляться рудный концентрат, в то время как Медный завод в Норильске будет закрыт. В качестве приятного довеска, призванного подсластить это неоднозначное решение, заявлено о намерениях в будущем приобрести компетенции для вхождения Норникеля, как поставщика «батарейных» металлов, в конечный этап технологической цепочки по производству аккумуляторных батарей.

В сложившихся геополитических условиях вынос производства меди в Китай для «Норникеля» выглядит экономически выгодным. Причины и целесообразность такого решения для компании Владимир Потанин исчерпывающе и вполне доходчиво описал в интервью «Интерфаксу». Такой неординарный ход «развязывает» сразу несколько серьезных «узлов» «Норникеля».

( Читать дальше )

Потенциал снижения акций Tesla исчерпан, апсайд от текущих уровней — около 40%

- 22 апреля 2024, 12:01

- |

Аналитики «Финама» повысили рейтинг акций Tesla c «Держать» до «Покупать», сохраняя целевую цену на уровне $ 207. За последние 6 месяцев акции потеряли более 30%. Эксперты полагают, что потенциал снижения данных бумаг исчерпан, поскольку последние негативные новости по компании уже учтены в котировках, и акции по текущей цене могут принести инвесторам значительную доходность.

Операционные результаты Tesla за I квартал 2024 года:

Общий объем производства: 433 371 (снижение на 2% г/г)

- Производство модели 3/Y: 412 376 (снижение на 2% г/г)

- Производство других моделей: 20 995 (рост на 8% г/г)

Общий объем поставок: 386 810 (снижение на 9% г/г)

- Поставки модели 3/Y: 369 783 (снижение на 10% г/г)

- Поставки других моделей: 17 027 (рост на 59% г/г)

Tesla сократила производство автомобилей на своем заводе в Китае, об этом сообщил Bloomberg. Ранее компания сократила количество смен на заводе в Шанхае, чтобы снизить выпуск Model Y и Model 3.

( Читать дальше )

Итоги недели: IPO МТС Банка, SPO «Астры» и перспективы «Группы Позитив»

- 21 апреля 2024, 21:23

- |

Смотрите до конца, пишите комментарии под постом и не забывайте о лайках!

Подписывайтесь на наш телеграм-канал @finam_invest

Как устроены выборы в США и какие компании выиграют от победы Трампа или Байдена в 2024 году?

- 19 апреля 2024, 13:17

- |

США вступили в год выборов. Влияет ли идущая вовсю предвыборная кампания на рынок в целом и отдельные компании в частности. На первый взгляд, какого-то очевидного влияния не прослеживается. Но это только на первый взгляд.

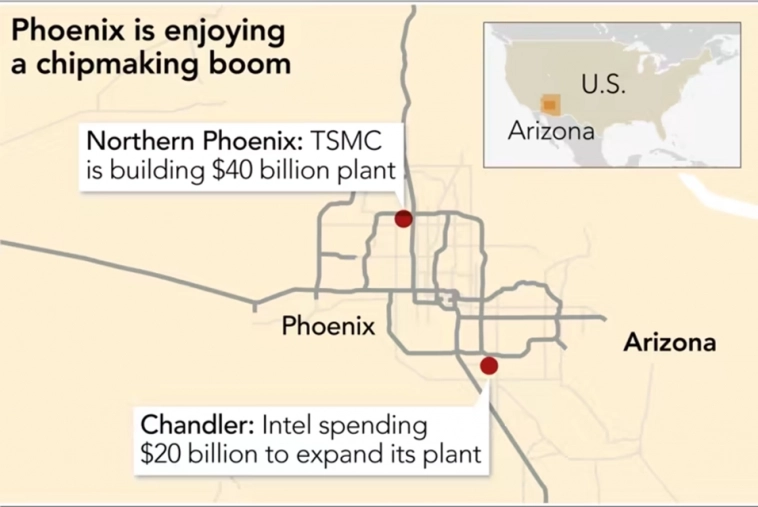

Бенефициары CHIP Act

В начале года была принята программа переноса в США критически значимых производств полупроводников (CHIP) из третьих стран, куда оно перемещалось последние четверть века. В рамках этой программы правительство выделяет гранты, софинансирующие строительство новых или расширение существующих фабрик. Кэпхит программы — $50 млрд.

20 марта самый крупный грант этой программы на $8,5 млрд на существенное расширение (предполагающее увеличение выпуска втрое) получила компания Intel, а также еще и кредит на $11 млрд.

8 апреля второй по величине грант в рамках этой программы в $6,6 млрд получила Тайваньская TSMC на строительство новой фабрики.

Что объединяет эти два проекта? Оба они расположены в Аризоне.Таким образом, всего за 3 недели штат получил суммарно инвестиций на $60 млрд. Почему именно Аризона стала главным бенефициаром программы CHIP?

( Читать дальше )

теги блога Финам Брокер

- finam

- Forex

- IPO

- metatrader

- акции

- аналитика

- Биржа

- бонды

- брокер

- брокеры

- валюта

- валютный рынок

- долговой рынок

- инвестирование

- инвестиции

- инвестор

- конференция

- криптобиржа

- криптовалюта

- мировые рынки

- Московская биржа

- начинающие трейдеры

- обзор

- обзор рынка

- облигации

- Обучение

- прогноз по акциям

- прогнозы

- российские акции

- сделки

- терминал

- торговля

- трейдер

- трейдинг

- финам

- ФИНАМ Митап

- финансовые рынки

- Фондовый рынок

- форекс

- эксперт

- 2024

Новости тг-канал

Новости тг-канал