Олег Кузьмичев

В поисках альтернативы российской нефти - Венесуэла

- 27 ноября 2022, 11:56

- |

«Разрешаются… продажа, экспорт или импорт в США нефти или нефтепродуктов, произведенных совместными предприятиями Chevron», — сказано в генеральной лицензии. Лицензия властями США выдана сроком на полгода."

Долгое время власть в Каракасе (Николас Мадуро) было нерукопожатым — санкции, альтернативный проамериканский президент. Но все меняется из-за дефицита нефти.

( Читать дальше )

- комментировать

- 5.5К | ★1

- Комментарии ( 43 )

Ежедневные наблюдения 25.11.22

- 25 ноября 2022, 23:21

- |

Нефть рецессирует

👉 В америке сокращенный день, мы болтаемся у 2200

👉 Рублик крепок, волатильность уничтожена!

👉 Сырье в опасности, нефть 84, Уралс 60 баксов (аргус пишет вообще 52). Караул!

👉 МТС воспрял, на фоне M&A Veon?

👉 Роснефть, Газпромнефть. ЛУКОЙЛ, Газпром, Сбер сегодня держатся в нуле

👉 Яндекс катнули, хитрый план Воложа, который никто не понял. IR Яндекса, выключите идиотов и напишите нормально — что будет с минорами!

👉 НОВАТЭК продолжают укатывать к 1000, хотя СПГ дорожает — Зима близко. Кто победит — рецессия или энергокризис?

Всем хороших выходных! Декабрь будет непростым, надо держать план на готове.

Мой Рюкзак #10. "Иду на Вы" или впереди Эмбарго портфеля

- 25 ноября 2022, 16:24

- |

( Читать дальше )

Сергей Вакуленко и нефть: тезисы интервью

- 24 ноября 2022, 19:59

- |

( Читать дальше )

Центральный банк нашел главного инсайдера в нашей стране

- 24 ноября 2022, 16:20

- |

Банк России в ходе мониторинга организованных торгов выявляет публикации в отношении эмитентов или их ценных бумаг в социальных сетях и мессенджерах, направленные на реализацию стратегии Pump & Dump1. Регулятор считает такую практику недобросовестной.

Как правило, организаторы подобного вида Pump & Dump используют какой-либо Telegram-канал, посвященный финансовой тематике, с большим количеством подписчиков. На таком ресурсе публикуются сообщения, призванные мотивировать подписчиков на единовременное совершение однонаправленных операций с определенной ценной бумагой на организованных торгах.

Полный текст: https://www.cbr.ru/inside/inside_practices/pump_dump/

Будьте осторожны с инвест идеями в ваших телеграмах!

Главный пампер и дампер, судя по https://www.cbr.ru/press/pr/?file=638048936219764720PNP.htm - Санжарбек У.С.

( Читать дальше )

Билл Акман и шорт HKD/USD

- 24 ноября 2022, 11:49

- |

Говорят легендарный медведь Билл Акман шортит привязку Гонконгский доллар — доллар США. Типа очень дорого китайцам становится поддерживать этот курс...

Посмотрим, кто окажется прав, но если будет слом — что-то в мире поменяется.

Возможен очередной удар по инвесторам в Гонконгские акции, но уже со стороны ослабления валюты? Кто что думает?

( Читать дальше )

Ежедневные наблюдения 23.11.22

- 23 ноября 2022, 18:57

- |

Все краше и краше

👉 Все индексы пошли наверх, наш удержал рубеж 2200

👉 В рублике тухло, все стабильно и по 60 (но не копеек)

👉 Полюс поехал на север, уже 7000+. Полиметалл не отстаёт. Мы что-то не знаем?

👉 Дет мир дошел до оферты, парни оказались честные. Еще и за 4 дня купили байбеком на 1 млрд руб!

👉 Яндекс скоро станет Кудряндекс. Не нравится мне это, Лебовски… Еще и Потанин, тут как тут. «Не они, а мы купим этот гавнояндекс» © Цитаты великих людей...

👉 G7 опубликовали лимит цены на российскую нефть 65-70. Посмотрим, что с этим будут делать наши ребята (у нас толковые нефтяннники и Новак!)

👉 Тинькофф отчитался, прибыли нет, но клиентов стало больше.

P.S. Роснефть сегодня впервые за полгода грузит 100 тыс тонн нефти с проекта Сахалин-1 в порт Де Кастри! Ура, товарищи.

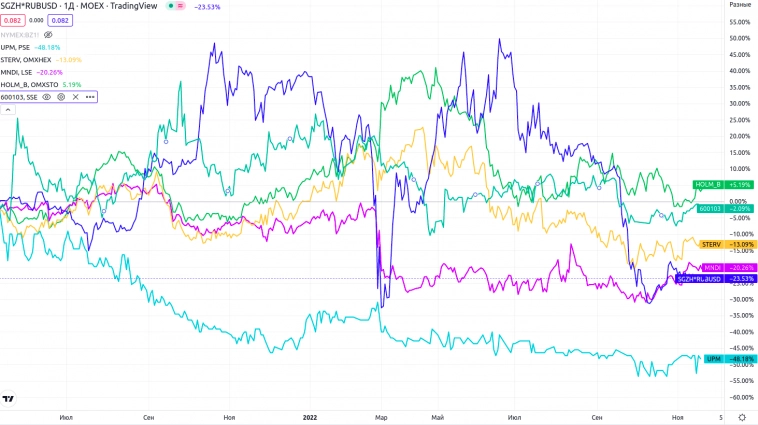

Сегежа - покупаем дешевый российский лес или не всё так просто?

- 22 ноября 2022, 20:15

- |

Когда все акции на дне — перед инвестором стоит вопрос “что купить”. Упавшие больше всех акции, стоимостные идеи, дивидендные истории или акции роста (где идет наращивание операционных показателей). Сегежа — яркий пример последнего типа.

Акции упали в 1,5 раза с момента IPO (тогда компания привлекла 30 млрд рублей в капитал), с максимумов в 2 раза. На момент большого M&A с Bonum Capital в 2021 году компания была оценена по 8 рублей через допэмиссию — сейчас акции стоят 5 рублей.

Объемы торгов кстати хорошие и без иностранцев. Бумага очень популярна у физиков.

Перед рассказом в виде длиннопоста — быстрое сравнение динамики котировок с похожими лесными компаниями иностранцами, там тоже есть проблемы.

Сравнение с основными конкурентами в $

( Читать дальше )

Ежедневные наблюдения 21.11.22

- 21 ноября 2022, 22:33

- |

Разводка по Уолл-стритовски

👉 все индексы сегодня в печали, в Китай опять прорвался Ковид

👉 Рублик стоит на месте, хотя правительство ждет его на уровне 65-75 за горизонтом следующего года

👉 Нефть сделала мега-кульбит на фейке от WSJ, что саудиты поднимут добычу на 0,5 млн баррелей в сутки. Саудиты опроверги и нефть вернулась восвояси — не шутите с принцем Салманом. Меди и Палладию кста плохо, все равно (Китай)

👉 Детский Мир, СПб Биржа и Позитив держатся, остальные в полуауте сегодня

👉 Стоит отметить небольшое снижение ЛУКОЙЛа и Газпрома, значит лишних парней там уже набилось немного — основная волатильность сегодня в НМТП, НКНХ, ДВМП и прочих четверобуквенных компаниях аля ОЗОН

👉 Скоро определят предельную цену на нефть, эмбарго, а тут уже и Новак говорит — что вероятно снизим добычу нефти. -1 млн баррелей в сутки не приговор, тем более если уйдет дисконт, а цена вырастет. Посмотрим, что будет.

Самые полезные посты смартлаба за прошлую неделю

- 20 ноября 2022, 22:31

- |

По моей версии конечно.

https://smart-lab.ru/blog/855737.php — отличный разбор ВСМПО от Руслана

https://smart-lab.ru/blog/855496.php — фанаты дивидендов от Сибура напряглись от поста Рондина (он раньше топил за НКНХ вроде активно))

https://smart-lab.ru/blog/855711.php — классная разборка Системы через РСБУ и зп менеджменту, фанатам неизбежных иксов посвящается

Скудненько, но что делать.

теги блога Олег Кузьмичев

- Alibaba Group

- Baidu

- BP

- buyback

- chevron

- En+

- Exxon Mobil

- globaltrans

- Goldman sachs

- IMOEX

- IPO

- Mail.ru Group

- Ozon

- PetroChina

- S&P500

- schlumberger

- Shell

- Total

- Vipshop Holdings

- X5

- акции

- Алроса

- Арсагера

- Банк России

- банк санкт-петербург

- банки

- брокеры

- ВТБ

- газ

- Газпром

- Газпромнефть

- ГМК НорНикель

- ДВМП

- демпферные выплаты

- дивиденды

- доллар рубль

- ежедневный анализ

- Ежедневный обзор

- заблокированные активы

- Индекс ММВБ

- Индекс МБ

- иностранные акции

- интервью

- интеррао

- инфляция

- инфляция в России

- итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- комментарий

- конфасмартлаба

- конференция смартлаба

- лукойл

- Магнит

- Максим Орловский

- ММК

- мобильный пост

- Мосгорломбард

- Московская Биржа

- нерезиденты

- Нефть

- НМТП

- новатэк

- обзор рынка

- облигации

- ОЗОН Фармацевтика

- Олег Кузьмичев

- отчетность

- отчеты МСФО

- отчеты РСБУ

- ПМЭФ

- полиметалл

- прогноз компании

- прогноз по акциям

- рецензия на книгу

- Роснефть

- Русал

- Русгидро

- санкции

- сбербанк

- Северсталь

- Сегежа групп

- смартлаб премиум

- Совкомфлот

- СПБ биржа

- Сургутнефтегаз

- США

- татнефть

- тгк-14

- тинькофф банк

- Транснефть

- трейдинг

- Уоррен Баффет

- форекс

- ЦБ

- ЦБ РФ

- Шадрин

- Шадрин опять всех переиграл

- Яндекс