Блог компании Финам Брокер | Флоатеры - лучший вариант в долговом сегменте в условиях повышения ключевой ставки ЦБ

- 08 июля 2024, 14:20

- |

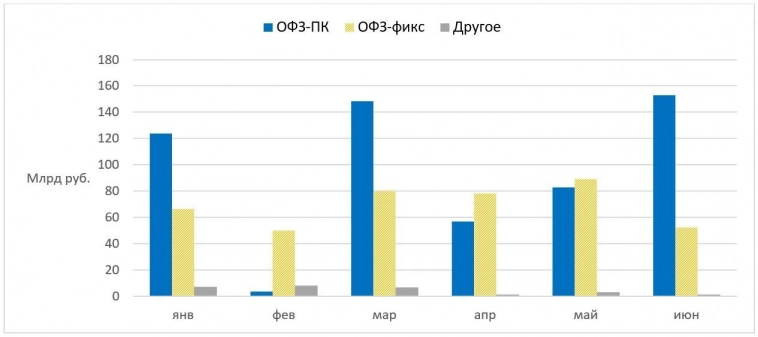

Купонные платежи по видам ОФЗ в 1П24, источник Минфин РФ

Обслуживание флоатеров дорого обходится заемщикам, что еще раз подчеркивает инвестиционную привлекательность этих инструментов в текущих условиях. Отсутствие процентного риска по облигациям с переменной ставкой купона делает их по сути единственной безусловной альтернативой в долговом сегменте с точки зрения генерации стабильного положительного дохода в условиях продолжения цикла повышения ключевой ставки ЦБ.

Минфин РФ опубликовал данные по обслуживанию госдолга в июне 2024 года, и можно подвести некоторые итоги по исполнению федерального бюджета в 1-м полугодии 2024 года в части государственных внутренних заимствований. Хотя объем чистого привлечения (привлечение за минусом погашения основной части долга) положителен (+475 млрд рублей), фактически отдал Минфин средств в рынок на полтриллиона рублей больше, чем привлек. Это произошло из-за значительных расходов на обслуживание: так, по данным ведомства, объем купонных платежей по ОФЗ в 1П24 составил ни много ни мало 1,009 трлн рублей.

Купонные платежи по видам ОФЗ в 1П24

Столь высокий объем процентных платежей во многом связан с возросшими купонами по флоатерам. Хотя доля этих бумаг в структуре госдолга составляет около трети (36%), в 1П24 на их обслуживание Минфин направил 56,3% всех средств. Дело в том, что купоны на флоатерам постоянно пересчитываются вслед за динамикой процентных ставок в экономике. В частности, ставки купонов по ОФЗ-ПК («ПК ‒ переменный купон») привязаны к ставке денежного рынка RUONIA, которая, как видно на графике ниже, в 1П24 претерпела двукратный рост в годовом выражении. Очевидно, что купонные платежи по бумагам с фиксированным купоном, хотя и растут из-за размещения новых бумаг по повышенным ставкам, но в целом никак не успевают за флоатерами. Так, средневзвешенная ставка по портфелю ОФЗ с фиксированными купонами далека от рыночной и составляет в настоящий момент всего 7,47%.

Таким образом, актуальность флоатеров для инвестиционного портфеля по-прежнему критично важна. И дело не только в способности этих облигаций генерировать «рыночные» уровни купонных платежей. Судя по сигналам ЦБ, не исключено дальнейшее, причем, по словам Эльвиры Набиуллиной, «существенное», повышение ставки на заседании 26 июля 2024 года. Это означает, что процентный риск продолжает оставаться на повестке дня, а значит держатели бумаг с фиксированной ставкой купона могут столкнуться с дальнейшей негативной переоценкой своих портфелей. Флоатерам же из-за близкого к нулю процентного риска это не грозит. В результате в текущих условиях единственной безусловной альтернативой с точки зрения генерации стабильного положительного дохода является ориентация на бумаги с переменной ставкой купона.

Динамика ставки RUONIA

Источник: ЦБ РФ

Мы собираемся обновить оценки ожидаемой доходности по покрываемым флоатерам по итогам заседания 26 июля 2024 года, где ЦБ представит обновленный среднесрочный прогноз по траектории ключевой ставки. Однако уже сейчас можно достаточно уверенно предположить, что совокупный доход по флоатерам во второй половине года превысит показатель 1П24 (7-8%), поскольку средний уровень ставок купонов по данным бумагам возрастет. Читать на Finam.ru

<----------------------->

📣 Успейте приобрести паи ИПИФа «Финам — Алгоритм роста» с доходностью до 24% годовых до 15 июля. Фонд использует HFT-трейдинг и стратегии, которые одинаково эффективны как при росте, так и при падении рынка. Узнать больше

<----------------------->

теги блога Финам Брокер

- 2024

- finam

- Forex

- IPO

- metatrader

- акции

- аналитика

- Биржа

- бонды

- брокер

- брокеры

- валюта

- валютный рынок

- долговой рынок

- инвестирование

- инвестиции

- инвестор

- конференция

- криптобиржа

- криптовалюта

- мировые рынки

- Московская биржа

- начинающие трейдеры

- обзор

- обзор рынка

- облигации

- Обучение

- прогноз по акциям

- прогнозы

- российские акции

- сделки

- терминал

- торговля

- трейдер

- трейдинг

- финам

- ФИНАМ Митап

- финансовые рынки

- Фондовый рынок

- форекс

- эксперт

Новости тг-канал

Новости тг-канал