Блог им. suve

Ежемесячный обзор портфеля: в лидерах акции BioMarin Pharmaceutical

- 30 декабря 2022, 19:13

- |

В течение прошедшего месяца в плане денежно-кредитной политики сдался последний ЦБ – Банк Японии. Теперь в развитых странах не осталось ни одного регулятора, который не ужесточил бы политику. Следует отметить, что центробанки сбавили темп повышения ставок, в основном ограничившись 50 б.п. вместо 75 ранее. Примечательно, что ожидания относительно сроков стабилизации инфляции существенно изменились. Теперь участники рынка не ожидают достижение целевых 2% ранее 2025 г.

Рынок акций снижается в ожидании спада в экономике. Потребители уже стали экономить на необязательных расходах, это подтверждается отчётами ряда компаний. Увеличение ставок ведёт к снижению доступности ипотеки, а значит к охлаждению строительства, являющегося одним из драйверов экономики. Всё это говорит о вероятной слабости рынка в 2023 г. В связи с чем наша стратегия сохраняется в ее текущем виде, консервативный вариант с высокой долей кэша в портфеле.

Итак, разбираем период с 18 ноября по 18 декабря. Обзор за предыдущий месяц можете почитать по ссылке.

За прошедший месяц вышли следующие важные данные по экономике ведущих стран мира.

США. Согласно пересмотренной информации, ВВП в 3 квартале (3Q22) вырос на 3,2% в годовом выражении, экономисты прогнозировали 2,9%.

Индекс потребительских цен (ИПЦ) замедлился в ноябре до 7,1% в годовом выражении в сравнении с 7,7% месяцем ранее, ожидалось 7,3%. Индекс цен производителей 7,4% г/г, ожидалось 7,2%. В октябре было 8,1%.

Объём розничных продаж в ноябре сократился на 0,6% к октябрю, ожидалось -0,1%. В годовом выражении розничные продажи выросли на 7,6%.

Уровень безработицы в ноябре остался на уровне 3,7%, как и ожидалось.

В прошлый четверг были опубликованы данные по количеству первичных заявок на пособие по безработице — 216 тыс. против ожидавшихся 222 тыс. Общее число, получающих пособие по безработице, достигло 1,67 млн человек. Аналитики ожидали 1,68 млн. В прошлом месяце было 1,6 млн.

В октябре число занятых в несельскохозяйственном секторе выросло на 263 тыс., аналитики в среднем прогнозировали 200 тыс.

14 декабря ФРС повысила учётную ставку с 4% до 4,5%, как и ожидалось. Согласно Bloomberg, экономисты рассчитывают на повышение ставки на 0,25% в феврале. А своего максимума ставка достигнет на уровне 4,9%. В то же время члены комитета по открытым рынкам (FOMC) ожидают, что равновесный уровень учетной ставки 5,1%. Также FOMC не планирует сокращение ставки ранее 2024 г. Председатель ФРС сказал, что данные по инфляции за октябрь и ноябрь являются обнадеживающими, однако ФРС пока считает преждевременным говорить о стабилизации инфляционных ожиданий. Экономисты ожидают, что ставка ФРС снизится до 4,1% к концу 2024 г., до 3,1% в 2025 г.

Еврозона. Согласно уточненным данным, ВВП в 3Q22 вырос на 2,3%. Экономисты не ожидали изменений с ранее озвученных 2,1%.

ИПЦ в ноябре замедлился до 10,1% в годовом выражении. В октябре ИПЦ был +10,6%. Экономисты в среднем ожидали замедление до 10%.

Уровень безработицы в октябре снизился до 6,5%. Аналитики не ожидали изменений с 6,6%.Объём промышленного производства в октябре снизился на 2% по отношению к сентябрю и на 3,4% в годовом выражении. Консенсус-прогноз был, соответственно: -1,5% м/м и 3,4% г/г.

Объём розничных продаж в октябре снизился на 1,8% к сентябрю и на 2,7% в годовом выражении. Экономисты ожидали, соответственно, снижение на 1,7% м/м и 2,6% г/г.

15 декабря ЕЦБ поднял учётную ставку на 50 б.п. до 2,5%, как и ожидалось. ЕЦБ считает, что в будущем потребуется дальнейшее существенное увеличение ставки. Также регулятор объявил о начале сокращения баланса объёмом €8,8 трлн. Начиная с марта ежемесячно будут проданы облигации на €15 млрд. В феврале ЕЦБ уточнит параметры сокращения баланса. Глава ЕЦБ Лагард заявила, что регулятор не снижает темпы повышения ставки. ЕЦБ работает над значительным пересмотром прогноза по инфляции, не ожидает, что инфляция вернётся к целевому уровню 2% ранее 2025 г. Рецессия, по мнению Лагард, даже если и будет, то мягкая.

Китай. 20 декабря Народный Банк Китая (НБК) сохранил базовую кредитную ставку на уровне 3,65%, как и ожидалось. Регулятор оставил без изменений ДКП на фоне новых вспышек коронавируса и связанных с ними ограничений, которые замедляют экономическую активность.

Объём промышленного производства в ноябре вырос на 2,2% в годовом выражении. Экономисты прогнозировали 3,6%. Индекс деловой активности в производственном секторе (PMI) в октябре снизился до 48 по сравнению с 49,2 месяцем ранее. Экономисты ожидали 49 пунктов. Индекс деловой активности в сфере услуг сократился с 48,7 до 46,7. Ожидалось 48.

Объём экспорта в ноябре упал на 8,7% в годовом выражении. Ожидалось -3,6%. Объём импорта сократился на 10,6% г/г. Аналитики прогнозировали снижение на 5%.

ИПЦ в ноябре замедлился до 1,6% г/г, что совпало с ожиданиями. Месяцем ранее было 2,1%.

Объём розничных продаж в октябре сократился на 5,9% в годовом выражении. Аналитики прогнозировали -3,7%. С начала года сокращение составляет -0,1%.

Япония. Согласно пересмотренным данным, ВВП в 3Q22 сократился на 0,8%. Ранее сообщалось о снижении на 1,2%. Экономисты прогнозировали -1,1%. Ко 2Q22 снижение составило 0,2%.

Объём промышленного производства в октябре снизился на 3,2% по отношению к сентябрю. Экономисты ожидали снижение на 1,5%. В ноябре объём экспорта подскочил на 20% г/г, а импорт взлетел на 30,3%. Аналитики прогнозировали рост на 19,8% и 27%, соответственно.

Базовый ИПЦ в октябре ускорился до 3,7% в годовом выражении, что совпало с консенсус-прогнозом аналитиков. Месяцем ранее зафиксирован рост на 3,6% г/г.

20 декабря Банк Японии оставил ставку на уровне -0,1%, как и ожидалось. Неожиданностью для рынков стало решение регулятора расширить допустимый коридор колебаний доходности с 0,25% до 0,5% в обе стороны от целевого уровня 0% по десятилетним гос.облигациям. BoJ отметил, что решение направлено на смягчение кривой доходности и улучшение рыночных механизмов. На этой новости индекс Nikkei 225 потерял 2,5% за торговую сессию и с тех пор не восстановился.

Великобритания. Согласно пересмотренным данным, ВВП в 3Q22 вырос на 1,9% г/г и снизился на 0,3% ко 2Q22. Ожидалось +2,4% г/г. ИПЦ в октябре ускорился с 11,1% до 10,7%. Аналитики ожидали 10,9%.

15 декабря Банк Англии (BoE) принял решение поднять учётную ставку на 50 б.п. до 3,5%, как и ожидалось. Регулятор отметил, что экономика находится в рецессии. В случае ухудшения ситуации с инфляцией, BoE намерен действовать решительно.

За прошедший месяц (с 18.11.2022 по 18.12.2022) индекс Nasdaq Composite упал на 4%, а S&P 500 просел на 3%. Наш портфель SUVE CM потерял 0,5%. Мы лучше Nasdaq, т.к. выбранные нами акции продемонстрировали результаты выше, чем входящие в индекс. Также немаловажна высокая доля кэша в портфеле.

За весь период портфель снизился на 3,1%. В пересчете на годовые проценты это -1,4%. В тот же время Nasdaq просел на 0,8% (0,4% годовых), а индекс S&P 500 подскочил на 16% (7% годовых). Доходность на инвестированный капитал (с учётом закрытых позиций) по нашему портфелю составляет +6%. Т.е. лучше индекса Nasdaq, но ниже S&P 500. Это связано в первую очередь с худшими, в сравнении с индексами, результатами акций, которые мы выбрали, на текущий момент, в сравнении с S&P 500.

Лучший результат в портфеле за прошедший месяц у акций BioMarin Pharmaceutical, которые подскочили на 23% вслед за одобрением FDA. На 2 месте Vestas Wind Systems с результатом +14%. Бумаги iShares Hang Seng TECH ETF прибавили 11%. Худший результат у акций PayPal, которые за месяц упали на 18,4%. Капитализация Tesla упала на 16,6% на фоне продаж акций Илоном Маском. Акции Alphabet потеряли 11%.

Результаты отдельных секторов экономики. Индекс акций аэрокосмической и оборонной промышленности (iShares Aerospace & Defense ETF) прибавил 0,1%. Биотехнологический сектор (iShares Nasdaq Biotechnology ETF) просел на 0,55%. Индекс финансового сектора (Vanguard Financials ETF) упал на 5,9%. Сектор полупроводников (iShares PHLX Semiconductor ETF) снизился на 2,9%. Сектор зелёной энергетики (iShares Global clean energy ETF) просел на 0,4%.

Результаты за весь период. Топ-3 бумаг в портфеле: KLA Corp. +115%, Palo Alto Networks +87,5%, и SolarEdge Technologies +72%.

Изменения в портфеле. За прошедшие 27 месяцев закрыты 3 инвестиционных идеи – Alexion Pharmaceuticals и iShares Aerospace & Defense ETF и Zynga. А также мы в два раза сократили позицию в Tesla, продав акции по ценам $816 и $840 (до сплита 1 к 3). Кроме того, мы сократили на треть свою позицию в Vanguard Financials ETF.

22 декабря мы докупили в портфель акции Alibaba Group и TPI Composites. Подробнее — в телеграм канале. Цена покупки Alibaba $117,81 за ADS. Цена покупки TPI Composites — $15,32 за акцию.

4 февраля мы докупили в портфель акции Meta Platforms (ex-Facebook)**. Подробнее — в телеграм канале. Цена покупки Meta Platforms $237,09 за акцию.

13 апреля мы открыли позицию в iShares Hang Seng TECH ETF (HKEX: 3067) по цене 8,89 HKD. Подробнее - в нашем блоге.

13 июля мы купили в портфель бумаги iShares Semiconductor ETF (SOXX) за $353,25. Подробнее здесь.

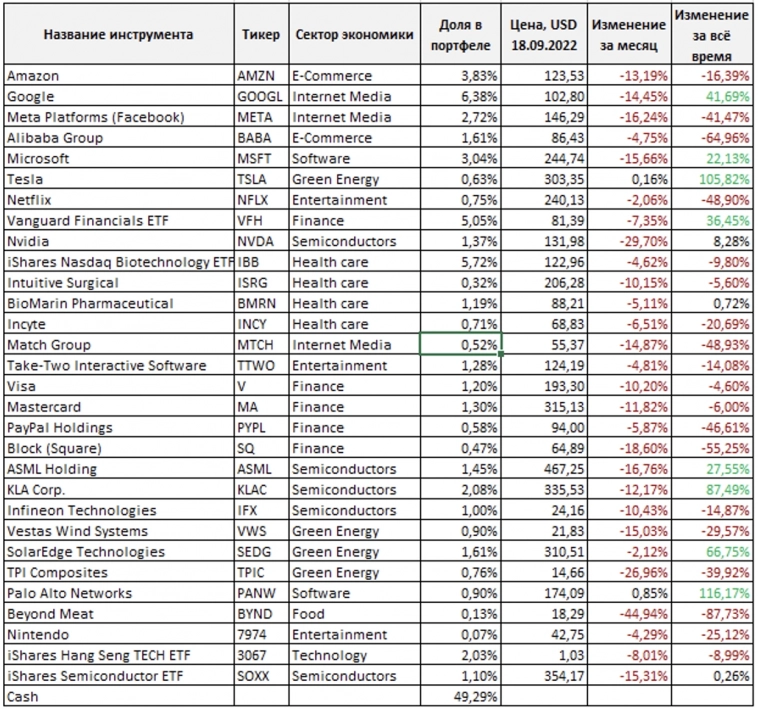

Полный список акций из нашего портфеля:

Итого за всё время 15 позиций в плюсе и 15 в минусе.

Топ-3 выросших акций за истекший месяц:

1) BioMarin Pharmaceutical +23,01%

2) Vestas Wind Systems +13,73%

3) iShares Hang Seng TECH ETF +11,24%.

Топ-3 упавших акций:

1) PayPal Holdings -18,44%

2) Tesla -16,63%

3) Alphabet -10,76%

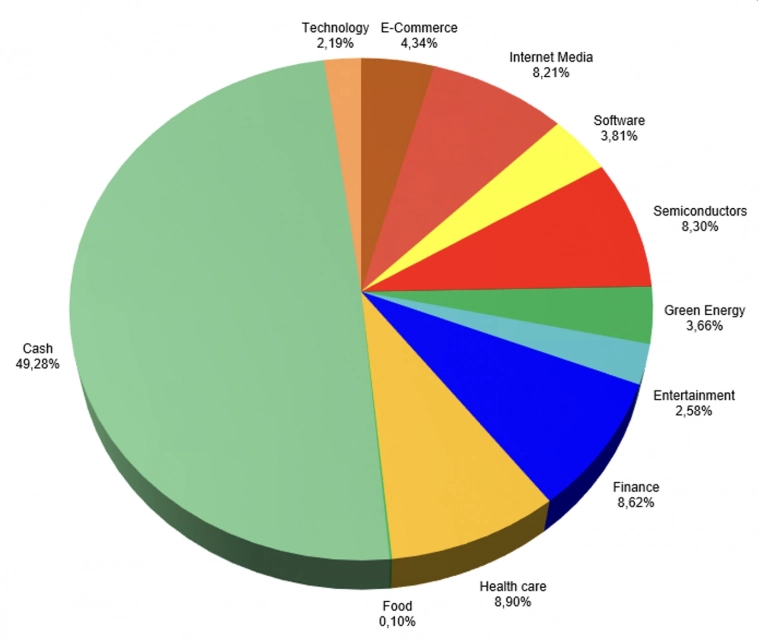

Структура портфеля по секторам экономики (плюс cash):

ВНИМАНИЕ! Ознакомьтесь с важной информацией о блоге и описанием стратегии инвестирования.

Аналитику и все публикуемые нами новости по высокотехнологичным компаниям вы найдёте в нашем телеграм-канале: @SUVECM.

Твиттер: @cmsuve.

Текущий список опубликованных инвестиционных идей:*

1. Amazon

2. TPI Composites

3. Meta Platforms (Facebook)**

4. Biomarin Pharmaceutical

5. Alphabet (Google)

6. SolarEdge Technologies

7. Beyond Meat

8. Infineon Technologies

9. Microsoft

10. Netflix

11. Alibaba Group

12. NVIDIA

13. Incyte

14. Tesla

15. Block (Square)

16. Take-Two Interactive Software

17. PayPal Holdings

18. Match Group

19. Nintendo

20. KLA Corporation

21. Visa

22. Mastercard

23. ASML Holding

24. Palo Alto Networks

25. Vestas Wind Systems

26. Intuitive Surgical

27. iShares Hang Seng TECH ETF

28. iShares Semiconductor ETF

* Данный текст носит информационный характер, не является индивидуальной инвестиционной рекомендацией или предложением приобрести упомянутые в посте ценные бумаги.

** Признана в России экстремистской организацией, деятельность запрещена на территории РФ.

теги блога SUVE Capital Management

- Alibaba Group

- alibaba group holding ltd

- alphabet

- alphabet inc

- Amazon

- AMZN

- BABA

- Beyond Meat

- biotechnology

- Boeing

- buyback

- cloud

- e-commerce

- etf

- finance

- GooG

- googl

- google alphabet

- Hang Seng

- HKEX

- Incyte

- IPO

- ishares

- iShares Aerospace & Defense ETF

- KLA

- MasterCard

- Microsoft

- MSFT

- netflix

- Nvidia

- PayPal Holdings

- stocks

- Take-Two Interactive Software

- Tesla

- tesla inc

- tpi composites

- TSLA

- Wall Street

- акции

- акции роста

- акции США

- аналитика

- банки

- банки США

- банковские карты

- биотехи

- биотехнологии

- ветряная энергетика

- возобновляемые источники энергии

- высокотехнологичные компании

- Годовой отчет

- дивиденды

- долгосрочные инвестиции

- европейские акции

- ЕЦБ

- здравоохранение

- зелёная энергетика

- Игровая индустрия

- игры

- инвестиции

- инвестиционная идея

- Инвестиционный портфель

- квартальная отчетность

- квартальный отчет

- Кибербезопасность

- кино

- Китай

- китайские акции

- клинические исследования

- компьютерные игры

- криптовалюта

- макроэкономика

- Медицина

- Медицинский сектор США

- облачные технологии

- оборонная промышленность

- оборудование

- онлайн торговля

- отчёт

- платежные системы

- Полупроводники

- портфель акций

- портфель инвестора

- прогноз по акциям

- программное обеспечение

- сериалы

- солнечная энергетика

- стартап

- стриминговые сервисы

- технологические компании

- финансовый сектор США

- финансы

- финтех

- фондовая биржа

- фондовый рынок

- фундаментальный анализ

- чипы

- электромобили