SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. boomin

Коротко о главном на 25.11.2022

- 25 ноября 2022, 14:17

- |

Новый выпуск, рейтинговые решения и итоги размещения:

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в календаре инвестора.

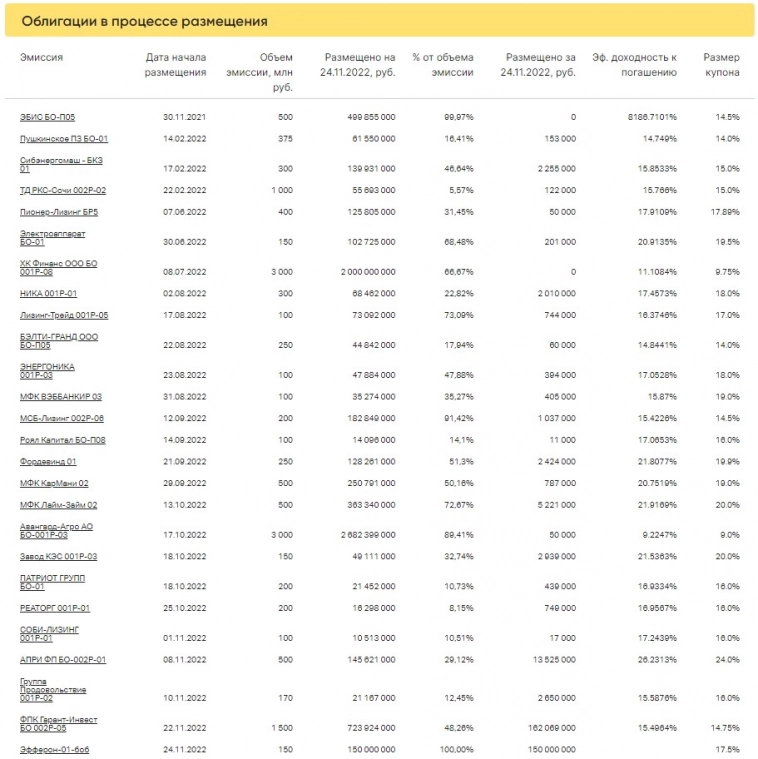

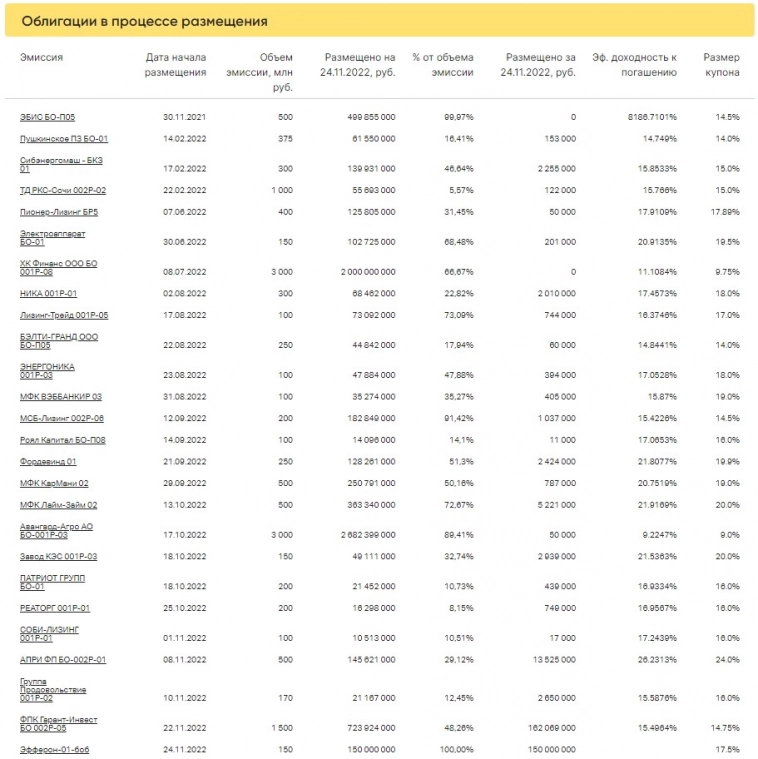

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

- Московская биржа зарегистрировала выпуск облигаций «Глоракс» серии 001Р-01. Регистрационный номер — 4B02-01-00060-L-001P. Бумаги включены в Третий уровень котировального списка.

- Совет директоров «Аренза-Про» предварительно утвердил программу облигаций серии 001Р объемом 10 млрд рублей или эквивалент этой суммы в иностранной валюте. В рамках бессрочной программы облигации смогут размещаться на срок до 15 лет. Предусмотрена возможность досрочного погашения бумаг, размещаемых в рамках программы, по усмотрению эмитента.

- «Эксперт РА» и АКРА повысили рейтинг кредитоспособности «Селектел» до уровня ruA+, установив стабильный прогноз.

- «Эксперт РА» повысил рейтинг кредитоспособности ЛК «Дельта» до уровня ruBВB со стабильным прогнозом. Ранее у компании действовал рейтинг на уровне ruBBB- со стабильным прогнозом.

- «Пионер-Лизинг» установил ставку 47-го купона облигаций серии БО-ПО2 на уровне 13,75% годовых.

- МФК «Быстроденьги» установила ставку 8-го купона выпуска облигаций серии 001P-01 на уровне 12,5% годовых.

- «Эксперт РА» подтвердил рейтинг кредитоспособности «Промомед ДМ» на уровне ruА- со стабильным прогнозом.

- Компания «ДелоПортс» выкупила по оферте облигации серии 01 на 81 тыс. рублей.

- «Эфферон» завершил размещение пятилетнего выпуска облигаций серии 01 объемом 150 млн рублей за один день торгов.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в календаре инвестора.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

199

Читайте на SMART-LAB:

Как устроен бизнес ДОМ.PФ? Рассказываем в интервью

☝️ Говорим на сложные темы простым языком 🔵Как устроен бизнес ДОМ.PФ? 🔵Кто сегодня инвестирует в компанию? 🔵Что в планах на ближайшее...

14:19

Денежный рынок vs облигации: фокус смещается

В период роста ключевой ставки Банка России фонды денежного рынка стали весьма популярны. За это время они обеспечили инвесторам высокую...

11:12

теги блога boomin

- boomin

- Goldman Group

- OR GROUP

- АБЗ-1

- Автобан-Финанс

- автоэкспресс

- АйДи Коллект

- акции

- АПРИ Флай Плэнинг

- Аренза-Про

- Аэрофьюэлз

- Балтийский лизинг

- Биннофарм групп

- биржевые облигации

- Брусника

- Быстроденьги

- ВДО

- ВДОграф

- ВДОграф: итоги торгов

- высокодоходные облигации

- Гарант-Инвест

- ГК Самолет

- Глобал Факторинг Нетворк Рус

- Голдман Групп

- грузовичкоф

- группа астон

- Группа Продовольствие

- Джи-групп

- Директ Лизинг

- ДиректЛизинг

- Долговой рынок

- доходность облигаций

- Дэни колл

- дядя денер

- ЕвроТранс

- завод КЭС

- инвесторам

- ИНГРАД

- интервью

- интерлизинг

- Итоги

- итоги дня

- итоги торгов

- Калита

- Кармани

- КИВИ финанс

- коммерческие облигации

- корпоративные облигации

- Круиз

- Кузина

- купить облигации

- купонные выплаты

- Кэшдрайв

- ламбумиз

- легенда

- Лизинг-Трейд

- МигКредит

- Мосгорломбард

- Московская Биржа

- мсб-лизинг

- МФК Быстроденьги

- нафтатранс плюс

- нзрм

- Новосибирскхлебопродукт

- обзор рынка

- облигации

- Обувь России

- обувьрус

- Пионер-Лизинг

- ПР-Лизинг

- пюдм

- ред софт

- роял капитал

- Сделки эмитентов облигаций

- сдэк

- СДЭК-Глобал

- селектел

- СЕЛЛ-Сервис

- Сибнефтехимтрейд

- сибстекло

- СМАК

- Солид-лизинг

- таксовичкоф

- транс-миссия

- Трейд Менеджмент

- трейд менеджмент (lady & gentleman city)

- третий эшелон

- тфн

- Ультра

- Фабрика ФАВОРИТ

- Феррони

- фондовый рынок

- ХРОМОС Инжиниринг

- Эбис

- ЭкономЛизинг

- Элемент лизинг

- эмитент

- Энергоника

- юниметрикс

- Юнисервис Капитал