Блог им. Kitten

Мы за ценой не постоим. Обзор на предстоящую неделю от 28.06.2020

- 28 июня 2020, 22:42

- |

По ФА…

1. Протокол ФРС, 1 июля

Протокол ФРС хоть и является частично устаревшим, ибо после июньского заседания ФРС ряд экономических отчетов США подтвердил более сильное восстановление экономики США, но он важен и может оказать сильное влияние на динамику рынков.

Главный акцент в протоколе – рассуждения членов ФРС о необходимости новых стимулов и указания на возможное время принятия решения.

Июньское решение ФРС не принесло ясности в отношении новых стимулов, хотя протокол от мартовского заседания ФРС прямо указывал на принятие решения в отношении гарантий по длительности сохранения ставок на текущих уровнях и будущего программы QE на ближайших заседаниях.

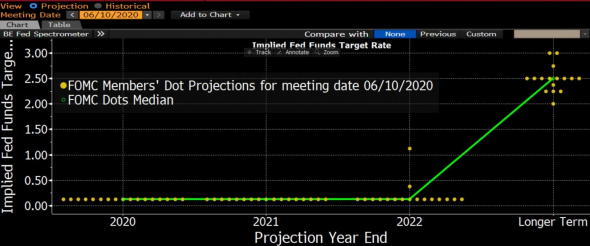

Единственным успокоением для рынков стали «точечные» прогнозы ФРС, предполагающие сохранение ставок на текущих уровнях как минимум до конца 2022 года:

Но ожидания по ставкам явно привязаны к прогнозам ФРС по инфляции, рост которой к цели ФРС в 2,0% не ожидается на всем прогнозируемом горизонте в то время, как инфляционные ожидания растут.

В отношении программы QE также ясности не прибавилось, «руководство вперед» ФРС гласит, что в ближайшие месяцы покупки активов продолжатся в текущем размере с целью поддержания нормального функционирования рынков в то время, как инвесторы рассчитывают получить не только программу QE с целью снижения ставок, но и запуск контроль кривой доходности ГКО США.

Глава ФРС Пауэлл заявил, что майский отчет по рынку труда стал позитивным сюрпризом и не исключено, что темпы восстановления экономики будут более сильными, нежели члены ФРС ожидали ранее, в связи с чем решение о новых стимулах, их длительности, составе и размере, было отложено до понимания экономических перспектив.

Практически все члены ФРС в отдельных выступлениях подчеркивают вероятную необходимость новых монетарных и фискальных стимулов.

Некоторые члены ФРС заявляют, что надежды рынка на V-образное восстановление экономики чрезмерны, первый импульс восстановления экономики может быть сильным в 3 квартале из-за отложенного спроса, но впоследствии рост экономики замедлится, а для возвращения к темпам роста до пандемии коронавируса потребуется не один год.

Такая риторика наводит на мысль о том, что ФРС было бы комфортно принять решение о новых стимулах на декабрьском заседании, нежели в сентябре, но отсутствие новых стимулов в течении полугода может разочаровать участников рынка, настроения которых уже начинают падать по мере осознания неотвратимости второй волны коронавируса.

Ключевые моменты протокола ФРС:

— Гарантии по сохранению ставок на текущих уровнях в «руководстве вперед».

Члены ФРС предполагали ранее, что такие гарантии необходимы и они будут даны либо в виде календарного срока либо через пороговые уровни инфляции/безработицы.

Важно, сохраняются намерения членов ФРС по данным гарантиям, чему отдается приоритет и время принятия решения.

— «Традиционная» программа QE.

Намерения членов ФРС запустить программу QE с целью снижения ставок, рассуждения о длительности и размере подобной программы будут в центре внимания рынков.

— Контроль кривой доходности ГКО США.

Если в отношении стимулов по гарантиям сохранения ставок на текущих уровнях и запуске «традиционной» программы QE практически нет сомнений, то контроль кривой доходности ГКО США напрямую зависит от темпов восстановления экономики, прогресса по созданию вакцины от коронавируса и степени падения фондового рынка США.

Маловероятно, что протокол ФРС будет содержать развернутое обсуждение таргетирования кривой доходности ГКО США на текущем этапе.

Вывод по протоколу ФРС:

Более вероятно, что протокол ФРС будет включать рассуждения на тему оглашения новых стимулов в виде гарантий по длительности сохранения ставок на текущих уровнях и запуска традиционной программы QE.

Но рынки практически не сомневаются в запуске новых стимулов ФРС, им важна продолжительность сохранения ставок на текущих уровнях, а наиболее продолжительной ультрамягкая политика ФРС будет в случае запуска «традиционной» программы QE с контролем кривой доходности ГКО США.

Члены ФРС не определились с таргетированием доходностей ГКО США, в связи с чем, невзирая на логичность голубиной риторики протокола, долгосрочного влияния он оказать не сможет, главными факторами для определения политики ФРС на текущем этапе останутся экономические отчеты США.

2. Nonfarm Payrolls, 2 июля

Июньский отчет по рынку труда США, безусловно, будет внимательно изучен членами ФРС и сыграет важную роль в будущем решении о новых стимулах.

Ожидается, что июньские нонфармы выйдут сильными, подтвердив восстановление рынка труда.

Первая реакция на нонфармы будет классической, т.е. при выходе нонфармов лучше прогноза доллар вырастет, если данные не оправдают завышенные ожидания рынка, то доллар подвергнется распродаже.

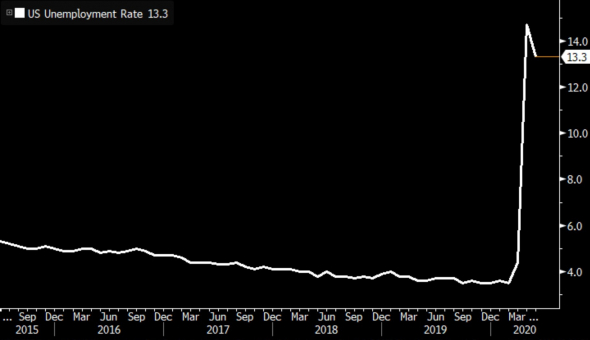

В главном фокусе будет уровень безработицы:

Падение уровня безработицы ближе к 10% может изменить корреляцию на рынках, при которой обратная корреляция индекса доллара и аппетита к риску может быть разрушена, а фондовые рынки во второй реакции могут упасть на опасениях по отсутствию новых стимулов ФРС.

В этот раз участники рынка не получат все косвенные данные до публикации нонфармов, ISM услуг выйдет 6 июля, в связи с чем данные будет трудно спрогнозировать, что увеличит волатильность после публикации отчета по рынку труда.

Вывод по июньским нонфармам:

Скорость восстановления рынка труда США сыграет ключевую роль в решении ФРС по новым стимулам.

Сильные данные могут изменить не только корреляцию на валютных рынках, но и привести к бегству от риска во второй реакции на осознании снижения шансов на длительную ультрамягкую политику ФРС.

3. Кризис Еврозоны

Лидеры Еврозоны пытаются найти консенсус в отношении фонда восстановления ЕС.

На уходящей неделе президент Франции Макрон провел переговоры с премьером Голландии Рютте, но совместных заявлений по итогам переговоров не последовало.

В понедельник Макрон проведет встречу с Меркель, но уже было заявлено, что нового плана по фонду восстановления не ожидается.

Неизвестно, будет ли пресс-конференция по итогам встречи Макрона и Меркель, но любые официальные заявления или утечка информации в виде инсайда окажут сильное влияние на рынки.

Тем не менее, перенос даты саммита лидеров ЕС для принятия решения по фонду восстановления ЕС с 9-10 июля на 17-18 июля говорит об отсутствия согласия.

Пятничное заявление главы ЕЦБ Лагард о том, что решение по фонду восстановления может быть не достигнуто на июльском саммите усиливает нервозность инвесторов, при отсутствии прогресса евро окажется под сильным нисходящим давлением с учетом текущего позиционирования участников рынка в лонгах евро.

Наибольшую опасность представляет собой вторая волна коронавируса, которая может изменить планы лидеров ЕС по встрече «лицом к лицу».

Все компромиссные решения лидеров ЕС принимались «измором», после длительных переговоров, к утру, виртуальные саммиты позволяют сохранить комфорт, что снижает шансы соглашения.

4. Экономические данные

На предстоящей неделе главными данными США станут отчет по рынку труда, ISM промышленности, отчет ADP, исследование настроений потребителей по версии СВ, недельные заявки по безработице.

По Еврозоне следует отследить PMI промышленности и услуг стран Еврозоны за июнь в финальном чтении, инфляцию цен потребителей Еврозоны за июнь в первом чтении, отчет по рынку труда Германии, уровень безработицы в Еврозоне.

Фунт продолжил падение на фоне опасений по снижению ставок ВоЕ до отрицательных значений, экономические отчеты лучше прогноза на текущем этапе приводит лишь к коррекциям.

На предстоящей неделе начнется новый раунд переговоров по Брексит, это будут первые переговоры «лицом к лицу» после введения карантина, что увеличивает шансы прогресса.

Также следует обратить внимание на PMI промышленности и услуг Британии с публикацией в среду и пятницу соответственно и ВВП за 1 квартал в финальном чтении в среду.

Китай вернется после длительных выходных, риторика правительства Китая будет негативна для аппетита к риску, ибо Китай уже дал понять, что при принятии законопроекта о санкциях США в ответ на закон о национальной безопасности Гонконга торговое соглашение «первой фазы» будет расторгнуто.

Китай порадует своими PMI утром вторника, среды и пятницы.

— США:

Понедельник: незавершенные сделки по продаже жилья;

Вторник: PMI Чикаго, исследование настроений потребителей по версии СВ;

Среда: ADP, PMI и ISM промышленности, расходы на строительство;

Четверг: отчет по рынку труда, недельные заявки по безработице, торговый баланс, фабричные заказы;

Пятница: выходной.

— Еврозона:

Понедельник: инфляция цен потребителей Испании и Германии;

Вторник: инфляция цен потребителей Еврозоны;

Среда: розничные продажи Германии, PMI промышленности Еврозоны, отчет по рынку труда Германии;

Четверг: инфляция цен потребителей, уровень безработицы Еврозоны;

Пятница: PMI услуг Еврозоны.

5. Выступления членов ЦБ

Глава ФРС Пауэлл вместе с минфином США Мнучиным отчитаются о ходе выполнения программ помощи перед финансовым комитетом нижней палаты США в среду, заявления о готовности ФРС запустить новые стимулы в ходе слушания маловероятны.

После публикации отчета по рынку труда США риторика членов ФРС будет более показательной в отношении дальнейших планов.

В ЕЦБ продолжается застой, Лагард примет участие в онлайн-дискуссии в субботу, что априори не окажет влияния на рынки.

----------------------------------------

По ТА…

Евродоллар чудом удерживается выше розовой поддержки, такое упорство говорит о готовности уйти на перехай 1,1422 при малейшем прогрессе в отношении фонда восстановления ЕС:

Ожидания саммита лидеров ЕС 17-18 июля без новой информации по переговорам могут привести к флэту в канале.

Явный негатив в отношении фонда восстановления ЕС приведет к пробою канала вниз с достижением поддержки в 1,09й фигуре.

----------------------------------------

Рубль

Отчеты по запасам нефти вышли нейтральными, но рост добычи нефти в США на 500К баррелей за неделю стал ярким доказательством быстрого восстановления предложения при росте цен на нефть и привел к закрытию лонгов нефти.

Отчет Baker Hughes также намекает на близость разворота тренда, количество активных нефтяных вышек снизилось до 188 против 189 неделей ранее.

Нефть уже либо сформировала хай перед старшей нисходящей коррекцией, либо, при отскоке на аппетит к риску на предстоящей неделе, хай будет пипсово переписан, но падение неотвратимо:

Рубль продолжается находится в прямой корреляции с аппетитом к риску, влияние внутренних факторов РФ маловероятно на курс рубля.

Пока долларрубль не пробил верх канала возможность ретеста низа канала сохраняется, но последующий рост неотвратим:

----------------------------------------

Выводы:

Уходящая неделя прошла под флагом ухода от риска.

Основной причиной падения фондовых рынков стало фиксирование прибыли в конце квартала пенсионными и другими фондами, но рост заболеваемости коронавирусом с падением рейтинга Трампа внес свою лепту.

Логично ожидать отскок на фондовых рынках по окончании месяца/квартала, который может быть усилен экономическими отчетами США предстоящей недели лучше прогноза на фоне обсуждения очередного пакета фискальных стимулов Конгрессом.

Предстоящая неделя будет насыщена важными событиями, откроет неделю встреча Меркель и Макрона, при наличии прогресса по переговорам в отношении фонда восстановления ЕС евро получит мощный импульс к росту, отсутствие позитива по данному вопросу отправит евродоллар на перелой, но низ канала должен сдержать падение евродоллара до саммита лидеров ЕС 17-18 июля.

Новый раунд переговоров по Брексит «лицом к лицу» может дать необходимый прорыв как минимум в отношении рыболовства, что приведет к росту фунта и, впоследствии, к росту евро.

Экономические данные США, более вероятно, укажут на продолжение восстановления экономики, что будет позитивно для возвращения корреляции аппетита к риску на фоне падения доллара.

Тем не менее, очень сильные июньские нонфармы с падением уровня безработицы ближе к 10% могут привести к изменению корреляции на фоне опасений по отсутствию новых стимулов ФРС и Конгресса США, доллар может начать расти на аппетите к риску, а если члены ФРС последующей риторикой подтвердят опасения инвесторов в отношении отсутствия необходимости в длительной ультрамягкой политике, то фондовые рынки могут реагировать падением на сильные данные США.

На нашем форуме события и их последствия анализируются в режиме реального времени, присоединяйтесь при желании всегда быть в курсе событий нон-стоп.

----------------------------------------

Моя тактика по евродоллару:

На выходные ушла без позиций по евродоллару.

При изначально перелое 1,1189 намерена искать вход в лонги евродоллара согласно ТА на мелких ТФ.

При изначальном росте к верху 1,12й фигуры планирую присматриваться к шортам с учетом ФА и ТА на мелких ТФ.

теги блога Kitten

- иностранные акции

- :евродоллар

- ABS

- Brexit

- CBPP3

- DXY

- EURUSD

- FOREX

- G20

- G7

- Kitten

- Nadaq

- nasdag

- NASDAQ

- Nasdaq 100

- nasdaq100

- Nonfarm Payrolls

- NVDA

- Omega Forex

- Omega Global

- Omega-Forex

- QE

- S&P500

- S&P500 фьючерс

- акции

- акции США

- Байден

- банки

- Бернанке

- Брексит

- Буллард

- ВоЕ

- волновая разметка

- ВоЯ

- выборы в Европарламент

- выборы во Франции

- Германия

- Греция

- Джексон Хоул

- Джексон-Хоул

- Дойче банк

- Доха

- Драги

- Еврогруппа

- евродоллар

- Еврокомиссия

- ЕЦБ

- индекс доллара

- инфляция в США

- Иран

- Италия

- Итоги недели

- Йеллен

- Каталония

- Китай

- Клинтон

- Коми

- Конституционный Суд Германии

- Конференция

- КУЕ

- Лагард

- Лика Кошкина

- Меркель

- нефть

- нонфармы

- обзор рынка

- ОМТ

- опек+

- Пауэлл

- Паэулл

- Португалия

- прогноз 2026

- Ренци

- референдум Британии

- рубль

- рынок США

- рынок труда США

- саммит ЕС

- Сегодня в программе

- Сириза

- ставка ЕЦБ

- ставка фрс сша

- США

- технический анализ

- Трамп

- трейдинг

- Тройка

- Урсула фон дер Ляйен

- Фишер

- форекс

- Франция

- ФРС

- ФРС США

- ЦБ РФ

- Ципрас

- шатдаун

- Шульц

- экономика США

- Юнкер

- Ямайка

>> очень сильные июльские нонфармы

Nonfarm Payrolls, 2 июля

… с падением уровня безработицы ближе к 10% могут привести к изменению корреляции на фоне опасений по отсутствию новых стимулов ФРС и Конгресса США

** печатный станок разогнали неимоверно, остановить на полном скаку затруднительно. Так что, насчет отсуствия новых стимулов… я бы удивился.

При таком оптимизме, можно еще буквы дорисовать.

Привет, Виктор!)

Спасибо)