Блог им. EnhancedInvestments

Усиленные Инвестиции: таблица рекомендаций и итоги недели 12-19 октября 2018

- 22 октября 2018, 01:24

- |

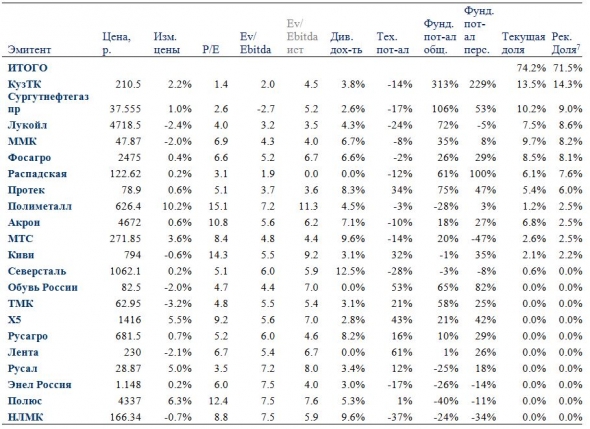

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу рекомендаций по ценным бумагам:

- КузТК подорожала на 2.2%1 на фоне снижения индекса Мосбиржи на 0.7%, несмотря на укрепление рубля. Также негативен рост ставки аренды полувагонов. Позитивен рост цен на уголь в Австралии и ЕС. Целевая цена выросла на 5%, потенциал роста увеличился на 3%. Мы немного нарастили позиции в компании. ФАС опубликовала проект приказа, в соответствии с которым экспорт ряда грузов (включая энергетический уголь) будет дополнительно проиндексирован на 8%2. Это повышение в нашем понимании нейтрально, т.к. оно уравновешивает ранее обсуждаемое снижение тарифов на 8%, которое мы не закладывали в модель, считая маловероятным сокращение тарифов при текущей конъюнктуре. Планируем следить за развитием событий.

- Сургутнефтегаз привилегированный подрос на 1.0%, несмотря на укрепление рубля. Также негативно снижение цен на нефть, на дизельное топливо и бензин в ЕС, оптовых цен на дизельное топливо в России. Позитивен для компании рост цен на мазут в ЕС, 92-й бензин и розничных цен на дизельное топливо в России. Целевая цена снизилась на 1%, а потенциал роста уменьшился на 2%.

- ММК подешевел на 2.0% с учетом начисленных дивидендов. Позитивно снижение экспортных цен на горячекатаный прокат ниже наших ожиданий. Негативны снижение внутренних цен на оцинкованный прокат и прокат с полимерным покрытием, цен на плоский прокат в Китае и рост цен на железную руду и коксующийся уголь в Китае. Целевая цена снизилась на 7%, а потенциал роста уменьшился на 5%. ММК покинул тройку наиболее привлекательных компаний, уступив место в ней Лукойлу. Консолидированные продажи товарной металлопродукции ММК снизились на 0.7% за 9м18 по сравнению с 9м17, средняя цена реализации ПАО ММК за 9м18, выраженная в долларах, выросла на 13.5% по сравнению с 9м173.

- Лукойл просел на 2.4%. Негативно снижение цен на дизельное топливо и бензин в ЕС, оптовых цен на дизельное топливо в России. Позитивен для компании рост цен на мазут в ЕС, 92-й бензин и розничных цен на дизельное топливо в России. Целевая цена снизилась на 0.6%, а потенциал роста увеличился на 1.9%. Компания вошла в тройку наиболее привлекательных. Лукойл выкупит 100.6 млн. акций у своей 100-процентной «дочки» Lukoil Securities Limited и еще 12 тыс. акций у других акционеров по цене 3 949 руб. до 30 октября и погасит их сразу после зачисления на казначейский счет Лукойла4. Совет директоров компании рекомендовал выплатить дивиденды по результатам 9м18 в размере 95 руб. на акцию5 (2.0% от текущей цены), выплаты за последние 12 месяцев составят 225 руб. на акцию (4.8% от текущей цены). Счетная палата спрогнозировала резкий рост цен на бензин в 2019 году6. Lukoil Securities Limited с 8 по 12 октября приобрела 659 тыс. американских депозитарных расписок (АДР) компании (0.08% уставного капитала), всего с начала программы было выкуплено 3 млн. ADR (0.35% уставного капитала компании)7.

- Мы проанализировали Распадскую, и компания вошла в портфель с рекомендуемой долей 7.6%. Мы нарастили в ней позиции. Распадская торгуется с прогнозным мультипликатором EV/Ebitda 1.9x, что очень дешево, и отрицательным чистым долгом. Серьезными минусами являются отсутствие дивидендов и потенциально нерыночные8 сделки со связанными сторонами (и наличие материнской компании Евраз, с которой проводятся сделки в рамках операционной деятельности), из-за чего мы поместили Распадскую в группу компаний с высоким риском. Мы планируем уточнить анализ, в том числе и в части влияния повышения тарифов РЖД. Евраз объявил о запуске двух проектов на $1 млрд.9 Прибыль по РСБУ за 9м18 сократилась в 2.4 раза по сравнению с 9м1710.

- Полиметалл взлетел на 10.2%, несмотря на укрепление рубля. Негативно также для компании укрепление тенге. Позитивен рост цен на золото и снижение оптовых цен на дизельное топливо. Целевая цена выросла на 1%, потенциал роста уменьшился на 9%. Рекомендуемая доля снизилась. Акции Полиметалла могут быть включены в индекс MSCI Russia в рамках ноябрьского пересмотра, говорится в обзорах инвестиционных компаний11. Полиметалл заключил соглашение об увеличении доли в золоторудном месторождении Ведуга до 74,3% путем приобретения 31.7% доли в ООО ГРК «Амикан», владеющем лицензией на месторождение Ведуга. Вознаграждение составляет $19.7 млн., которые выплачиваются акциями Полиметалла12. Производство Полиметалла в 3кв18 снизилось на 5% по сравнению с 3кв17 до 447 тыс. унций (еще 70 тыс. унций будут отгружены и учтены в 4кв18), выручка снизилась на 16% в долларах по сравнению с 3кв1713.

- Из-за снижения цены электроэнергии на юге России, укрепления тенге и роста цены акций Энел Россия снизилась до нуля рекомендуемая доля в этой компании. Из-за снижения цен на сахар, подсолнечное масло и свинину (живок) и роста цены акций Русагро снизилась до нуля рекомендуемая доля в этой компании. Из-за снижения потенциалов компаний уменьшилась суммарная рекомендуемая доля в акциях с 85% до 72%.

1Изменения цен здесь приводятся от цен утра пятницы прошлой недели (11:05) к ценам утра пятницы (примерно 10:20).

2regulation.gov.ru/projects#npa=85082

3mmk.ru/upload/medialibrary/62b/3Q%202018%20trading%20update-RUS.doc

4www.interfax.ru/business/634182

6www.rbc.ru/rbcfreenews/5bc4b23a9a79479ce3c8832c

8Согласно МСФО отчетности цены и условия сделок со связанными сторонами могут отличаться от цен и условий сделок между несвязанными сторонами.

9www.rbc.ru/business/19/10/2018/5bc9cf929a7947686a68b8c9

10www.kommersant.ru/doc/3773121

11gold.1prime.ru/news/20181019/284923.html

13www.finam.ru/analysis/newsitem/polimetall-v-3-kvartale-snizil-dobychu-zolota-na-5-20181015-141322/

Результаты изменения стоимости портфеля рекомендуемых ценных бумаг и индекса Мосбиржи

12.10-19.10 |

0.3 |

-0.7 |

С начала года |

28.1 |

12.6 |

2017 |

25.6 |

-5.5 |

2016 |

54.3 |

26.8 |

2015 |

121.8 |

26.1 |

С начала 2015 |

451.0 |

70.1 |

- 22 октября 2018, 22:25

- 23 октября 2018, 17:38

- 29 октября 2018, 13:22

- 29 октября 2018, 23:00

теги блога Усиленные Инвестиции

- 2019 год

- 4 квартал

- Alphabet

- Comcast

- EBITDA

- EnhancedInvestments

- Evraz

- Highland Gold

- LSE

- Mail.ru

- Merc

- Netflix

- Oracle

- Petropavlovsk

- QIWI

- S&P

- update

- ValueInvesting

- Verizon

- X5 Retail Group

- автоследование финам

- Акрон

- активы

- акции

- американская стратегия

- американские акции

- анализ

- аналитика

- аналитический обзор

- Вебинар

- Газпром

- ГлобалТранс

- Детский Мир

- дивиденды

- доходность

- инвестиции

- Итоги недели

- Лента

- Лондонская Биржа

- ЛСР

- ЛСР Группа

- Лукойл

- М.Видео

- Магнит

- Мать и дитя

- металлургия

- Мечел

- мировой рынок

- ММК

- Мосбиржа

- МСФО

- неделя

- нлмк

- НорНикель

- обзор рынка

- облигации

- отчет

- отчетность

- оффтоп

- Петропавловск

- показатели

- Полиметалл

- Полюс

- Портфель

- портфель инвестора

- потенциал

- потенциал роста

- прогноз по акциям

- Регулярный update

- результаты

- рост

- Русагро

- Русал

- Сбербанк

- Северный поток-2

- Северсталь

- селигдар

- Стратегия

- стратегия инвестирования

- Татнефть

- Телеграм канал

- Тинькофф

- Тинькофф Банк

- ТМК

- трейдинг

- Усиленные инвестиции

- УсиленныеИнвестиции

- финансовые показатели

- финансы

- форекс

- Фосагро

- фундаментальный анализ

- цена

- цена акции

- цена акций

- цены

- Черкизово

- Эталон

- Яндекс