Блог им. OneginE

Долги американских корпораций могут превратиться в “мусор”?

- 10 июля 2018, 20:46

- |

Рынок корпоративного долга США заметно теряет в качестве.

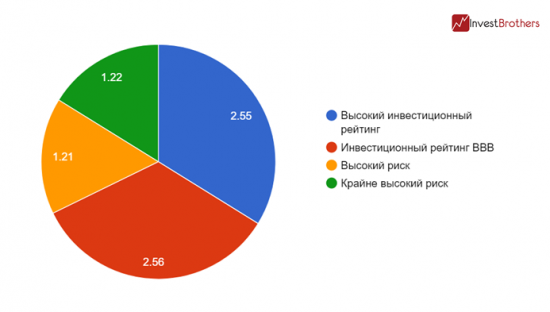

По подсчетам Morgan Stanley, объем выпущенных облигаций с инвестиционным рейтингом BBB превысил 2,56 трлн долларов, что на 10 млрд долларов больше, чем сумма долговых бумаг с наивысшим кредитным рейтингом.

Напомним, что облигации “BBB” стоят в шаге от черты, после которой бумаги приобретают статус “мусорных”.

В общей сложности объем корпоративного долга США составляет 7,5 трлн долларов, из которых 2,55 трлн долларов это облигации с наивысшим рейтингом; 2,56 трлн – с рейтингом BBB; 2,43 трлн – бумаги относящиеся к рискованным и крайне рискованным вложениям.

В начале 2000-х объем обязательств с рейтингом BBB был равен 1,7х EBITDA/чистый долг. Сегодня этот показатель достиг 2,9х.

Кредитный рейтинг BBB можно назвать пограничным и в момент ухудшения деловой активности в экономике большая часть облигация может перейти в более низкий класс.

Резюме

Получается, что треть американского рынка корпоративного долга уже находится в зоне высокого риска. Треть может с легкостью туда перейти в случае серьезного замедления экономического роста.

То есть, существует вероятность, что при следующей рецессии больше половины всего долга американских компаний превратится в “мусорные” облигации, где риск невозврата средств крайне велик. Особенно в моменты повышения процентных ставок или при спаде доходов.

Ссылка на статьюДругая статистика:

Может быть интересно:

- Рубль имеет шансы продолжить свой рост – инвесторы перестали бояться Россию

- Как действия Китая скажутся на целевых ориентирах акций Micron?

- Падение нефти отменяется?

- Центральный банк России решил оказать поддержку рублю

- Стоит ли покупать американские акции?

- Американские фондовые рынки имеют шансы обновить максимумы

теги блога Евгений Онегин

- CDS

- CNYRUB

- cot

- COT отчет

- EPFR

- ETF

- goldman sachs

- IMOEX

- investbrothers

- S&P500

- S&P500 фьючерс

- акции

- банки

- бюджет

- валюта

- ввп

- внешний долг

- втб

- вышки

- газ

- Газпром

- газпромнефть

- госдолг

- госдолг США

- дивиденды

- добыча

- долг

- доллар

- Доллар рубль

- евро

- европа

- запасы

- ЗВР

- золото

- Индекс МБ

- инфляция

- Итоги дня

- Китай

- Ключевая ставка ЦБ РФ

- коррекция

- кризис

- ликвидность

- Лукойл

- минфин

- мосбиржа

- натуральный газ

- нерезиденты

- Нефть

- Новатэк

- новости

- Норникель

- обвал

- обзор

- обзор рынка

- Облигации

- опек+

- отчет

- отчет COT

- отчеты CFTC

- отчеты COT

- отчеты МСФО

- отчеты СОТ

- офз

- ОФЗ облигации

- пифы

- подкаст

- потоки капитала

- прибыль

- прогноз

- резервы

- рецессия

- Роснефть

- Россия

- рубль

- рынки

- рынок акций

- Санкции

- Саудовская Аравия

- сбер

- сбербанк

- сделки M&A

- сентимент

- серебро

- сланцевая нефть

- совкомбанк

- спрос

- ставка

- сша

- Тинькофф

- фондовый рынок

- форекс

- ФРС

- фьючерс MIX

- ЦБ

- ЦБ РФ

- экономика

- экономика России

- экспорт

- юань

- яндекс