SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. fondbull

Лучшие дивидендные идеи в нефтегазе

- 29 февраля 2012, 11:58

- |

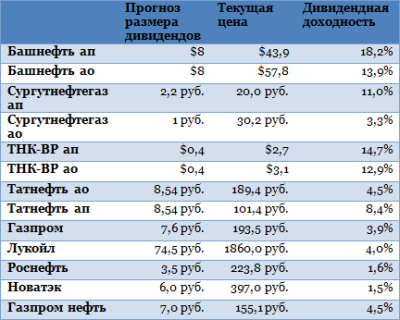

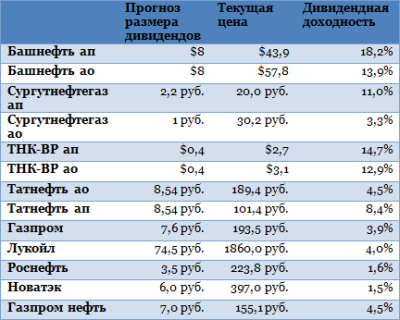

До закрытия реестра остается чуть больше двух месяцев, и желающим получить максимум доходности от дивидендных бумаг стоит задуматься о покупке акций уже сейчас. К таким бумагам относятся, прежде всего, «префы» Башнефти, Сургутнефтегаза и ТНК-ВР. Другие крупные компании (Газпром, Лукойл, Роснефть) из-за высоких капитальных расходов не могут конкурировать с этими акциями по дивидендной доходности. Я предлагаю взглянуть на лучшие дивидендные идеи 2011 года в нефтегазовом секторе.

Газпром. Согласно политике компании на выплату дивидендов должно направляться от 17,5% до 35% чистой прибыли. В 2010-м дивиденд на акцию составил 3,85 руб., что соответствует доходности в 1,7%. В 2011 году Газпром собирается направить на выплату дивидендов 25% чистой прибыли. Чистая прибыль по МСФО в прошлом году составит около 1,24 трлн руб., а дивиденд на акцию будет равен 7,6 руб., дивидендная доходность — 3,9%.

Новатэк. Второй крупный игрок на российском газовом рынке тоже не обещает больших дивидендов. Во время презентации стратегии до 2020 года в прошлом декабре менеджмент компании объявил, что инвесторам не стоит ждать выплаты дивидендов больше чем от 30% чистой прибыли. В 2010 году дивидендная доходность по средней цене акции составила 1,5%, в 2011 году инвесторы получат около 6 руб. дивидендов, что предполагает те же 1,5% доходности от текущих котировок.

В нефтяной отрасли дела обстоят лучше. Хотя Роснефть, Лукойл и Газпром нефть из-за больших капитальных затрат не порадуют инвесторов высокими дивидендами, доходность по Башнефти, Сургутнефтегазу и ТНК-ВР превысит 10%.

Роснефть. Чистая прибыль компании за 2011 год составила $12,6 млрд, а дивиденды составят около 3,5 руб. (дивидендная доходность — 1,6%). Это лучше, чем в 2010 году (1,3%), но все еще очень далеко от лидеров дивидендных выплат. Причем ситуация в будущем не будет серьезно меняться в лучшую сторону из-заагрессивной программы разведки и добычи, массовой покупки лицензий на шельфовые месторождения и масштабной программы модернизации нефтеперерабатывающих заводов.

Лукойл. Дивидендная доходность в 2010 году составила 3,52%, и в 2011 году она не превысит 4%. Объявленное на прошлой неделе повышение капитальных расходов на 55% за 10 лет (около $155 млрд до 2021 года) снизит свободный денежный поток компании и, скорее всего, похоронит надежды инвесторов на увеличение дивидендов.

Газпром нефть. Свободный денежный поток Газпром нефти по итогам года будет высоким. В 3-м квартале 2011-го FCF компании составил $1,3 млрд, что является очень высоким значением. FCF за весь год должен превзойти $3 млрд, а в будущем Газпром нефть сохранит способность генерировать значительные денежные потоки. По итогам 2011 года чистая прибыль компании составила $5,4 млрд, и при сохранении прежнего payout ratio в 22% я ожидаю дивиденды в размере 7 руб. за обыкновенную акцию (в 2010-м — 4,44 руб.), что соответствует дивидендной доходности в 4,5% (в 2010-м — 2,8%).

Башнефть. По моим прогнозам, эта компания будет лидером по дивидендной доходности в всем нефтегазе, обещая при этом большой потенциал роста (19% и 25% от текущих цен по обыкновенным и привилегированным акциям соответственно). Дивиденды по обоим типам акций составят около $8, дивидендная доходность — 18,2% по «префам» и 13,9% по обыкновенным акциям.

ТНК-ВР. Акции этой компании интересны только из-за высоких дивидендов. Недавняя отчетность ВР позволяет ожидать рост чистой прибыли ее «дочки». Доходность составит около 12,9% по обыкновенным акциям и 14,7% — по привилегированным (в абсолютном выражении — $0,4).

Сургутнефтегаз. Привилегированные акции этой компании остаются традиционно хорошей дивидендной бумагой. Поскольку капитальные затраты компании остаются на низком уровне, компания продолжит генерировать значительный денежный поток и выплачивать щедрые дивиденды. Каждый год Сургутнефтегаз направляет на них по «префам» 7,1% чистой прибыли. В 2011 году чистая прибыль компании, по моим расчетам, составит около 218 млрд руб., а дивиденды — около 2,2 руб./акция. Дивидендная доходность будет равна 11%.

Татнефть. Эта стабильная компания предлагает хорошие дивиденды по «префам». При цене в 101 руб. и дивидендах 8,54 руб. доходность составит 8,4%. Несложно вычислить, что обыкновенные акции намного менее привлекательны, поскольку дивиденды по обоим типам бумаг одинаковы. Доходность по обыкновенным акциям составит 4,5%.

В заключение остается напомнить, что реестр на получение дивидендов у большинства компаний закрывается в первые две недели мая. Исключение составляет Башнефть, дата отсечки по ее акциям — 21 мая.

Газпром. Согласно политике компании на выплату дивидендов должно направляться от 17,5% до 35% чистой прибыли. В 2010-м дивиденд на акцию составил 3,85 руб., что соответствует доходности в 1,7%. В 2011 году Газпром собирается направить на выплату дивидендов 25% чистой прибыли. Чистая прибыль по МСФО в прошлом году составит около 1,24 трлн руб., а дивиденд на акцию будет равен 7,6 руб., дивидендная доходность — 3,9%.

Новатэк. Второй крупный игрок на российском газовом рынке тоже не обещает больших дивидендов. Во время презентации стратегии до 2020 года в прошлом декабре менеджмент компании объявил, что инвесторам не стоит ждать выплаты дивидендов больше чем от 30% чистой прибыли. В 2010 году дивидендная доходность по средней цене акции составила 1,5%, в 2011 году инвесторы получат около 6 руб. дивидендов, что предполагает те же 1,5% доходности от текущих котировок.

В нефтяной отрасли дела обстоят лучше. Хотя Роснефть, Лукойл и Газпром нефть из-за больших капитальных затрат не порадуют инвесторов высокими дивидендами, доходность по Башнефти, Сургутнефтегазу и ТНК-ВР превысит 10%.

Роснефть. Чистая прибыль компании за 2011 год составила $12,6 млрд, а дивиденды составят около 3,5 руб. (дивидендная доходность — 1,6%). Это лучше, чем в 2010 году (1,3%), но все еще очень далеко от лидеров дивидендных выплат. Причем ситуация в будущем не будет серьезно меняться в лучшую сторону из-заагрессивной программы разведки и добычи, массовой покупки лицензий на шельфовые месторождения и масштабной программы модернизации нефтеперерабатывающих заводов.

Лукойл. Дивидендная доходность в 2010 году составила 3,52%, и в 2011 году она не превысит 4%. Объявленное на прошлой неделе повышение капитальных расходов на 55% за 10 лет (около $155 млрд до 2021 года) снизит свободный денежный поток компании и, скорее всего, похоронит надежды инвесторов на увеличение дивидендов.

Газпром нефть. Свободный денежный поток Газпром нефти по итогам года будет высоким. В 3-м квартале 2011-го FCF компании составил $1,3 млрд, что является очень высоким значением. FCF за весь год должен превзойти $3 млрд, а в будущем Газпром нефть сохранит способность генерировать значительные денежные потоки. По итогам 2011 года чистая прибыль компании составила $5,4 млрд, и при сохранении прежнего payout ratio в 22% я ожидаю дивиденды в размере 7 руб. за обыкновенную акцию (в 2010-м — 4,44 руб.), что соответствует дивидендной доходности в 4,5% (в 2010-м — 2,8%).

Башнефть. По моим прогнозам, эта компания будет лидером по дивидендной доходности в всем нефтегазе, обещая при этом большой потенциал роста (19% и 25% от текущих цен по обыкновенным и привилегированным акциям соответственно). Дивиденды по обоим типам акций составят около $8, дивидендная доходность — 18,2% по «префам» и 13,9% по обыкновенным акциям.

ТНК-ВР. Акции этой компании интересны только из-за высоких дивидендов. Недавняя отчетность ВР позволяет ожидать рост чистой прибыли ее «дочки». Доходность составит около 12,9% по обыкновенным акциям и 14,7% — по привилегированным (в абсолютном выражении — $0,4).

Сургутнефтегаз. Привилегированные акции этой компании остаются традиционно хорошей дивидендной бумагой. Поскольку капитальные затраты компании остаются на низком уровне, компания продолжит генерировать значительный денежный поток и выплачивать щедрые дивиденды. Каждый год Сургутнефтегаз направляет на них по «префам» 7,1% чистой прибыли. В 2011 году чистая прибыль компании, по моим расчетам, составит около 218 млрд руб., а дивиденды — около 2,2 руб./акция. Дивидендная доходность будет равна 11%.

Татнефть. Эта стабильная компания предлагает хорошие дивиденды по «префам». При цене в 101 руб. и дивидендах 8,54 руб. доходность составит 8,4%. Несложно вычислить, что обыкновенные акции намного менее привлекательны, поскольку дивиденды по обоим типам бумаг одинаковы. Доходность по обыкновенным акциям составит 4,5%.

В заключение остается напомнить, что реестр на получение дивидендов у большинства компаний закрывается в первые две недели мая. Исключение составляет Башнефть, дата отсечки по ее акциям — 21 мая.

теги блога Инвесткафе

- Forex

- IPO

- LKOH

- odva

- rtkm

- Абрау-Дюрсо

- Автоваз

- акции

- анализ

- аналитика

- Армада

- АФК Система

- Банк Возрождение

- Банк ВТБ

- Банк Москвы

- банки

- Башнефть

- валюта

- валюта прогноз

- валюта рекомендации

- вебинар

- вклады

- ВТБ

- ВТО

- Вторресурсы

- Вымпелком

- выручка

- газ

- Газпром

- Газпромнефть

- депозиты

- дивиденды

- дивиденды 2012

- доллар

- Евро

- еврозона

- евросоюз

- ЕЦБ

- Живой офис

- золото

- Инвестидеи

- инвестиции

- инвесткафе

- Интер РАО ЕЭС

- инфляция

- Иркутскэнерго

- ИСКЧ

- Китай

- котировки

- кризис

- КТК

- Лукойл

- Мечел

- ММВБ

- модельный портфель

- МТС

- Мультисистема

- Навальный

- нефть

- НЛМК

- НМТП

- Новатэк

- О2ТВ

- обзор рынка

- Облигации

- операционные результаты

- отчетность

- оффтоп

- Полюс Золото

- приватизация

- прогноз

- Путин

- РАО ЭС Востока

- Распадская

- РЖД

- рнт

- Роллман

- Роснефть

- Россия

- Ростелеком

- РусГидро

- Сбербанк

- Северсталь

- Соллерс

- статистика

- Сургутнефтегаз

- Татнефть

- ТГК

- технический анализ

- торговля

- Трансконтейнер

- трейдинг

- Украина

- Уралкалий

- Фармсинтез

- Фармстандарт

- Финотдел

- фондовый рынок

- фундаментальный

- Электроэнергетика

А то рекомендуют тут всякие «Инвесткафе». А сами в акции лезть не хотят.