Блог им. Geolog72

Инвестиционная идея «ФосАгро»

- 27 февраля 2017, 07:56

- |

О компании: «ФосАгро» — одна из крупнейших в мире интегрированных компаний-производителей высокосортного фосфатного сырья, фосфорсодержащих удобрений и кормовых фосфатов. Компания является единственным в России производителем нефелинового концентрата.

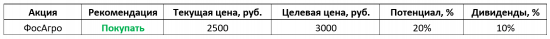

Фундаментальный анализ:Данные были взяты из отчётов МФСО в млн. руб. Начну анализ традиционно, с выручки и чистой прибыли компании.

Выручка компании неуклонно растёт после кризиса 2008 года. Чистая прибыль растёт после убытка в 2014 году компании и уже находится на рекордных значениях, а ещё нас ждёт прибыль за 4-ый квартал.

Валовая прибыль и валовая маржа растёт с 2009 года, что говорит об эффективной работе компании.

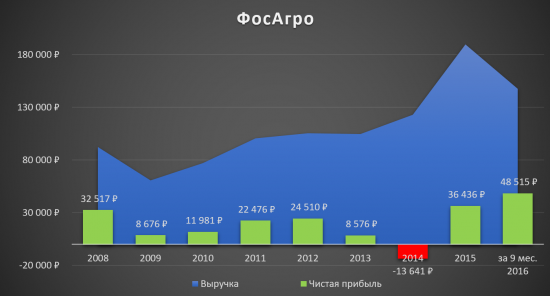

Операционная прибыль и операционная маржа растёт.

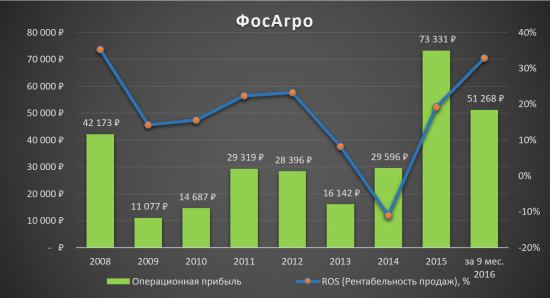

EBITDA и его рентабельность также на рекордных значениях, будем ждать с нетерпением годовой отчёт компании.

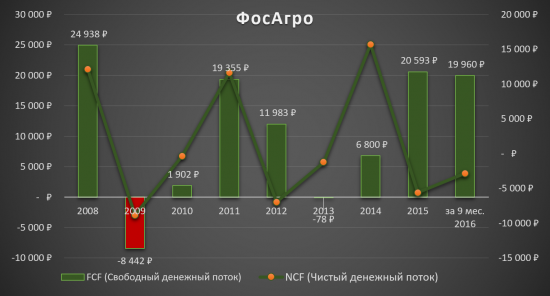

Свободный денежный поток растёт вместе с чистым денежным потоком компании.

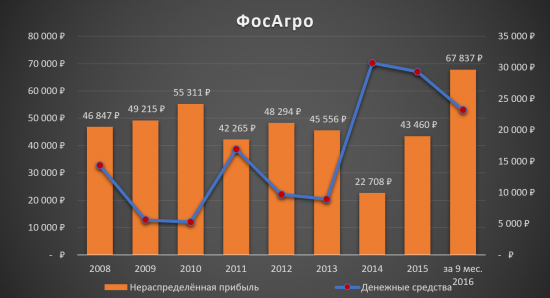

Нераспределённая прибыль на рекордных значениях, денежные средства уменьшились за счёт погашения долгов компанией.

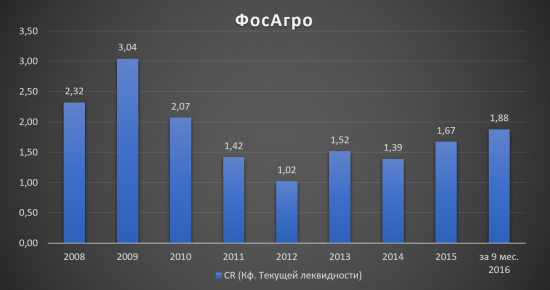

Коэффициент текущей ликвидности превышает минимальный порог почти в 2 раза, это показывает, что компания легко справляется со своими краткосрочными обязательствами.

Обязательства уменьшаются третий год подряд, чистый долг начал снижаться, это также хорошо отражает мультипликатор Чистый долг/EBITDA =1,32.

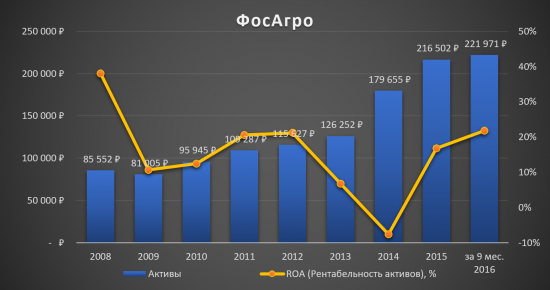

Активы ФосАгро увеличиваются каждый год, рентабельность активов на рекордных значениях после IPO компании, что говорит нам об эффективной деятельности компании.

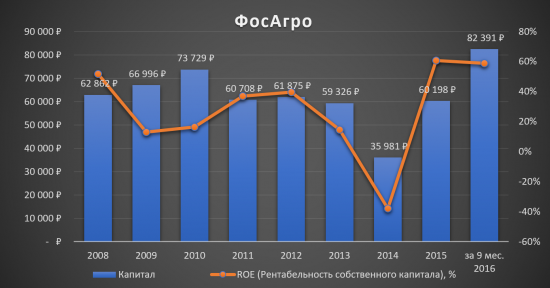

Капитал компании за последние годы заметно вырос и достиг рекордных значений. Рентабельность капитала также на рекордных значениях, что подтверждает эффективную деятельность компании.

Операционные показатели:

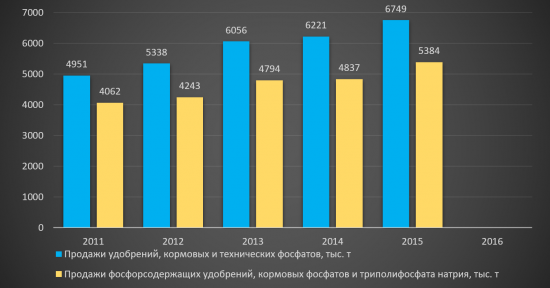

Продажи всех видов удобрений ФосАгро растут с каждым годом. Ждём данные за 2016 год и надеемся, что тренд продолжится.

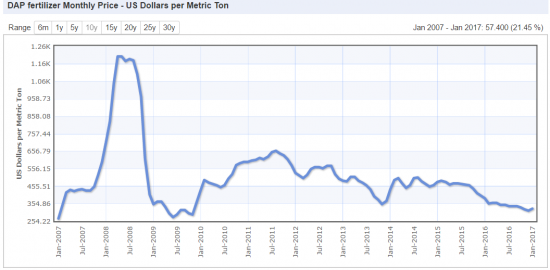

Анализ удобрений: Так как ФосАгро является одним из крупнейших в мире производителем высокосортного фосфатного сырья, фосфорсодержащих удобрений и кормовых фосфатов, рассмотрим цены на удобрение.

На графике за 10 лет видно, что цены на удобрения находятся почти на самом минимуме и на мой взгляд начинают подниматься. За прошедший год удобрения вырастали за месяц только в марте на 1,41%, но уже в январе 2017 года они выросли на 3,17% и надеюсь тренд продолжится.

Технический анализ: Тех. анализ я использую лишь для набора позиций, чтобы купить на откатах и т.д. В редких случаях, могу найти точку входа, если нет фундаментального драйвера роста, таких как M&A, дивидендные истории и др. С технической точки зрения, акции ФосАгро в восходящем тренде. Лично я купил по 2500 р после SPO.

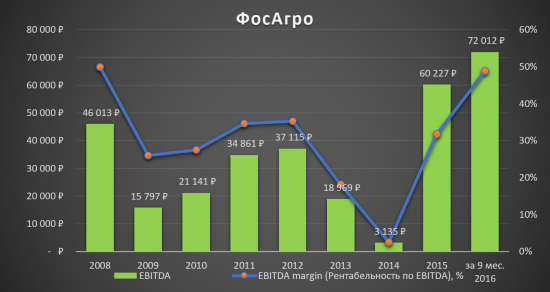

Вывод: На мой взгляд, компания чем-то напоминает «ГМК НорНикель», у которой цена акций на много выше балансовой стоимости, но компания продолжает увеличивать выручку и выплачивать дивиденды, с учётом того, что на протяжении последних лет цены на металлы падали у ГМК, и цены на удобрения у ФосАгро. А теперь посмотрите на график удобрений и представьте, если цены на удобрения вырастут хотя бы на 1/3 от максимума 2008 года, то компания увеличит выручку и чистую прибыль в разы. Если смотреть на мультипликаторы, то ФосАгро не такая уж дорогая: P/E=6,62 P/S=2,18 EV/S=2,82 EV/EBITDA=5,78 и после роста цен на удобрения мультипликаторы улучшатся, выручка продолжит расти, а долг будет падать, и компания станет ещё привлекательнее.

По уставу ФосАгро на дивиденды направляются от 20% до 40% по МСФО. Согласно дивидендной политике, компания намерена выплачивать в качестве дивидендов до 50% прибыли. Если приблизительно рассчитать годовые дивиденды исходя из 50% от прибыли, то на одну акцию суммарная выплата дивидендов будет в размере 250 рублей, что составит около 10% дивидендной доходности. Также удобно, что компания выплачивает дивиденды от двух до четырёх раз в год.

В итоге у идеи два основных драйвера: рост цен на удобрения и выплата дивидендов. Первая цель будет в районе 3000 рублей, дальше будем смотреть исходя из роста цен на удобрения и результатов компании.

теги блога Finrange | Дмитрий Баженов

- ALRS

- Finrange

- finrangecom

- IMOEX

- Mail.ru Group

- MOEX

- Ozon

- PASSIVE INVEST

- Passive invests

- VK

- X5 Retail Group

- Акрон

- Акции

- Алроса

- Анализ

- Аналитик

- Астра

- Астра Групп

- АФК Система

- Аэрофлот

- Башнефть

- ВК

- ВТБ

- Газпром

- Газпром нефть

- Газпромнефть

- ГМК НорНикель

- Группа ПИК

- Группа Позитив

- Детский мир

- Дивиденды

- Доллар

- ИИС

- Инвестиции

- Инвестор

- Индекс МБ

- Интер РАО

- ИнтерРАО

- Итоги года

- итоги дня

- Итоги месяца

- Итоги недели

- КАМАЗ

- ключевая ставка ЦБ РФ

- Лукойл

- Магнит

- Мечел

- ММК

- МосБиржа

- Московская биржа

- МТС

- Начинающий инвестор

- Нефть

- НЛМК

- НОВАТЭК

- Норильский Никель

- обзор рынка

- Облигации

- отчеты МСФО

- Отчёт

- ПИК СЗ

- Полиметалл

- Полюс

- Полюс Золото

- Портфель

- портфель инвестора

- прогноз по акциям

- Распадская

- Роснефть

- Ростелеком

- Рубль

- Русагро

- Русал

- Русгидро

- Самолёт

- сбер

- Сбербанк

- Северсталь

- Система

- Совкомфлот

- Стратегия

- Сургутнефтегаз

- Татнефть

- ТГК-1

- технический анализ

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- трейдинг

- Финансовые результаты

- Фондовый рынок

- ФосАгро

- ФСК Россети

- фьючерс mix

- ЦБ РФ

- Энел Россия

- Юнипро

- Яндекс

- Яндекс компания

Простой пример.

как видим из гистограмм, цены на удобрения влияют на прибыль не больше, чем курс рубля, а дивиденды являются следствием хороших фин. результатов.

Для нашего рынка на мой взгляд, дивиденды являются драйвером, так как многие дорогие компании не падают в цене, а даже растут, за счёт постоянных дивидендов.

Не вижу смысла здесь писать стоимость компании, что она даёт нам в этой ситуации, если я опирался не на неё? EV=416295 млн.руб.

По поводу менеджмента, соглашусь, но в нём плохо разбираюсь, как стану понимать всё и досконально изучу эту тему, то возможно буду об этом писать!

P.S.: Спасибо за ваше мнение!

Так уже долго бьется в падающем коридоре.

Не, пусть еще упадет.