Блог им. smoketrader

Основные тезисы Обзора Денежного рынка за III квартал от ЦБР

- 02 декабря 2014, 13:59

- |

Денежный рынок:

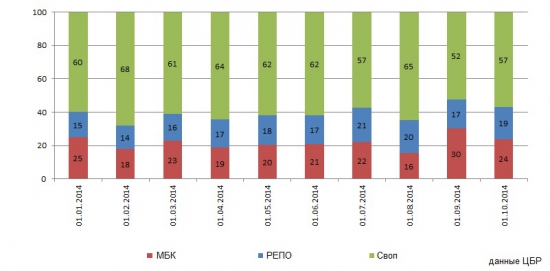

Общий объем позиций на рынке МБК, свопов и РЕПО в начале III квартала 2014 года составлял около 2,1 трлн руб., а к концу квартала увеличился до 2,7 трлн руб.

Опережающий рост продемонстрировали рынки МБК и РЕПО: средний объем открытых позиций в октябре 2014 года возрос на 40% в сравнении с октябрем 2013 года. Объемы позиций на рынке свопов продемонстрировали более низкие темпы роста (7% к октябрю прошлого года), в результате чего доля этого сегмента к концу III квартала сократилась до 57% от общего объема позиций на рынке МБК. Подобная динамика открытых позиций денежного рынка связана, в частности, с увеличением доступности краткосрочной рублевой ликвидности на фоне повышенного спроса на иностранную валюту.

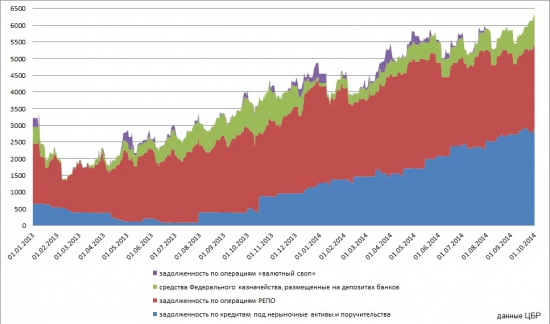

Движение средств по счетам бюджетной системы и изменение объемов наличных денег в обращении по итогам III квартала 2014 года оказали незначительное положительное воздействие на ликвидность банковского сектора. В связи с повышенным спросом кредитных организаций на ликвидность в виде остатков средств на корреспондентских и депозитных счетах в Банке России объем задолженности по операциям рефинансирования возрос с 5,2 до 5,3 трлн руб.

При этом в структуре задолженности банков продолжился рост доли кредитов, обеспеченных нерыночными активами и поручительствами. В результате показатель утилизации рыночных активов (доля обремененного обеспечения) за III квартал 2014 года уменьшился с 53% до 45%, что повысило устойчивость банков к риску ликвидности.

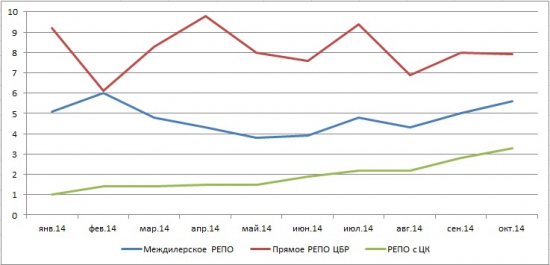

Конъюнктура рынка МБК и свопов в III квартале 2014 года определялась повышенным спросом на иностранную валюту со стороны участников рынка.

В июле 2014 года в отношении ряда крупнейших российских банков США и Евросоюзом были введены санкции, что привело к осложнению привлечения валютных средств из-за рубежа. Это обусловило сокращение предложения валютной ликвидности в банковском секторе, что, в свою очередь, вызвало рост стоимости привлечения валютных средств на рынке МБК и свопов, а также снижение объемов МБК в иностранной валюте.

По итогам III квартала 2014 года рост объемов рынка по отношению к показателям предыдущего года наблюдался во всех сегментах. Наибольший рост был зафиксирован на рынках МБК и РЕПО: в октябре 2014 года объем открытых позиций оказался в среднем на 40% больше, чем в октябре 2013 года. При этом в квартальном выражении наиболее высокими темпами рос рынок МБК (средний объем позиций в октябре был на 50% выше, чем в июне), позиции на рынке РЕПО возросли более умеренно (на 20% за аналогичный период).

Доля открытых позиций по операциям РЕПО с ЦК в общем объеме рынка РЕПО за квартал менялась незначительно, составив к концу квартала 25%. В рассматриваемый период средний объем позиций на рынке свопов не претерпел существенных изменений, а его рост за квартал практически отсутствовал.

Таким образом, по итогам III квартала текущего года можно констатировать рост значимости рынка МБК. Если во II квартале 2014 года на МБК приходилось 19‒21% открытых позиций, то к концу III квартала доля МБК составила 24%, достигая 30% в отдельные периоды III квартала. Доля рынка свопов в общем объеме денежного рынка сократилась до 57%.

17 сентября 2014 года Банк России приступил к проведению операций «валютный своп» по продаже долларов США за рубли. На 30 сентября 2014 года объем сделок по этим операциям составил 581 млн долл. США (на 7 октября 2014 года ― 137 млн долл. США). Введение Банком России нового инструмента способствовало нормализации ситуации на денежном рынке за счет снижения риска дефицита долларовой ликвидности, что выразилось в сужении спреда между ставкой RUONIA и индикативной премией по операциям «своп» (во второй половине октября 2014 года спред составлял менее 50 б.п.).

Конъюнктура рынка МБК и рынка свопов в III квартале 2014 года определялась сжатием предложения валютной ликвидности. В июле 2014 года против ряда российских банков США и Евросоюзом были введены санкции, что усложнило привлечение валютных средств из-за рубежа.

Стресс-тесты:

Результаты стресс-тестирования денежного рынка свидетельствует о том, что потенциал системы рефинансирования Банка России достаточен для преодоления возможных шоковых событий, воздействующих на денежный рынок. Вместе с тем у ограниченного количества участников может возникнуть нехватка обеспечения в целях покрытия возможного дефицита ликвидности за счет рефинансирования в Банке России. Дефицит ликвидности может возрасти в случае закрытия рынка МБК для банков, относящихся к периферии денежного рынка.

В первом варианте анализировались фактические позиции участников денежного рынка, на которые накладывался умеренный рыночный шок (обесценение рубля и ценных бумаг), а также снижение взаимных лимитов участников друг на друга. В результате отдельные участники испытывали дефицит ликвидности, что вызвало сокращение предложения рублевых средств с их стороны (если они одновременно выступали кредиторами).

Во втором варианте предполагалось, что в результате сильного шока участники также изменят свой круг контрагентов, что приведет к изменению конфигурации сети. При моделировании новой структуры сети использовался подход ядро⎼периферия. Ядро представляет собой группу участников с плотными взаимосвязями, через которую проходит основной объем операций на денежном рынке. В модели предполагается, что в случае реализации шока доверие к игрокам с незначительными объемами операций уменьшается, что приводит к остановке операций необеспеченного кредитования.

Обременение рыночных активов:

Объем задолженности кредитных организаций в III квартале 2014 года незначительно увеличился в связи с ростом спроса кредитных организаций на ликвидность (см. раздел 1.1). При этом структура задолженности продолжила меняться. Объем кредитов, обеспеченных нерыночными активами и поручительствами, в течение отчетного квартала возрастал, тогда как задолженность по операциям РЕПО перед Банком России уменьшалась. Операции «валютный своп» с Банком России в III квартале 2014 года оказались маловостребованными в силу дефицита предложения валютной ликвидности в финансовой системе (см. раздел 1.3). В результате к концу III квартала 2014 года большая часть задолженности кредитных организаций была обеспечена нерыночными активами и поручительствами (2,9 трлн руб.), а операции РЕПО составили менее половины задолженности перед Банком России (2,3 трлн руб.).

Объем задолженности:

Структура денежного рынка:

Объем операций РЕПО. (трлн. руб)

http://smoketrader.ru/index.php/tsbr/211-cbrmmq32014

Оригинал: http://www.cbr.ru/analytics/fin_stab/MMR_14Q3.pdf

- 02 декабря 2014, 14:31

теги блога Smoketrader

- CNYRUB

- Currency

- DELTA

- EURRUB_TOM

- FAQ

- MOEX

- smoketrader

- smoketrader.ru

- swap

- USDRUB_TOM

- акции

- анализ

- анализ баланса

- анализ отчетности

- аукцион РЕПО ЦБР

- аукционы РЕПО ЦБР

- банк

- банки

- банки ru

- банковские гарантии

- Биржа

- брокеры

- валюта

- валюта ММВБ

- валютный рынок

- валютный рынок РФ

- втб

- газпром

- денежная ликвидность

- денежный вторник

- денежный рынок

- депозит

- Депозит с ЦК

- Депозиты

- дефицит ликвидности

- инфляция

- казначейство

- ключевая ставка

- ключевая ставка ЦБ РФ

- Комитет по РЕПО Московской Биржи

- конференция

- корпоративное казначейство

- корпорации

- кривая доходности

- кэрри трейд

- ликбез

- ликвидность

- ликвидность банков

- ликвидность в России

- МБК

- междилерское РЕПО

- ммва

- ММВБ

- ММВБ валюта

- ММВБ-РТС

- мнение

- мнение по рынку

- Московская биржа

- недельное РЕПО

- неисполнения репо

- НКЦ

- нормативы ликвидности

- НРД

- НФА

- облигации

- овернайт

- опрос

- отдых трейдеров

- отчетность

- отчетность банков

- ОФЗ

- оффтоп

- размышления

- РЕПО

- РЕПО с КСУ

- РЕПО с НРД

- РЕПО с ЦК

- риск менеджмент

- риски

- рост ставок

- рубль

- рынок

- рынок ликвидности

- сбербанк

- Своп

- свопы

- семинар

- сигары

- срочный рынок

- ставки

- ставки денежного рынка

- тезисы

- факторы ликвидности

- финансовый ликбез

- форекс

- ФСФР

- ЦБ РФ

- ЦБР

- центральный банк

- Центральный Банк РФ