Блог им. AVBacherov

Результаты портфельной стратегии на акциях АЛЬФА СКАКУНАХ AHTRUST (END DATE 2025-01-31)

- 10 февраля 2025, 13:05

- |

Cтратегия AHTRUST строится на отборе акций в портфель, потенциал роста которых больше, чем у индекса MCFTR (IMOEX + дивиденды). Принципы определение таких акций являются собственной разработкой, о которых я в общих чертах не раз писал в своих постах и рассказывал на конференциях.

Представленный вариант стратегии является агрессивным и имеет низкую диверсификацию — портфель может включать не менее 5 эмитентов.

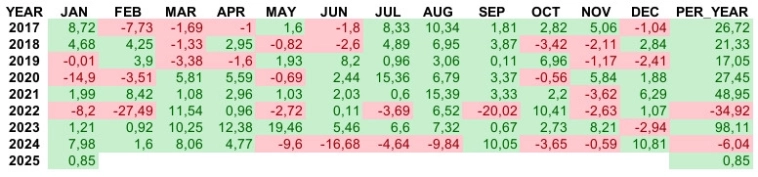

Доходность стратегии AHTRUST (учитывает налоги и комиссии брокеров):

✅ За 1 месяц: +0.9 %

✅ За 1 год: -12.2 %

✅ C начала года: +0.9 %

✅ За период c 2017 года: +317.8% или +19,1% годовых

Сравнение стратегии AHTRUST за весь период с БЕНЧМАРКОМ RUSSTOCKBM*

Показатели стратегии AHTRUST:

✅ CAGR, %: +19.1

✅ Ожидаемая доходность, % годовых: +20.8

✅ Волатильность, % в год: 24.2

✅ Коэффициент Шарпа**: 0.59

✅ BETTA***: 0.80

✅ Коэффициент Трейнора, % в год: 17.9

✅ Альфа Дженсена, % годовых: 10.2

Показатели бенчмарка RUSSTOCKBM:

✅ CAGR, %: +9.6

✅ Ожидаемая доходность, % годовых: +11.7

✅ Волатильность, % в год: 21.3

✅ Коэффициент Шарпа**: 0.24

✅ BETTA***: 1

✅ Коэффициент Трейнора, % в год: 5.1

✅ Альфа Дженсена, % годовых: 0.0

Стратегия реализуется в двух вариантах:

✅ Для людей с небольшим капиталом: от 500 тысяч, через сервис автоследования COMON FINAM только для подписчиков закрытого телеграм канала ABTRUSTOPSEC

✅ Для состоятельных людей с капиталом от 10 млн — частный VIP подход. Для VIP клиентов стратегий ABTRUST и AITRUST стратегия АЛЬФА СКАКУНЫ AHTRUST входит опционально в проценте от доли активов аллоцированной на акции.

Если Вы готовы к риску и хотите получить доходность выше индексного фонда, присоединяйтесь! Подробно о AHTRUST можно прочесть здесь ➡️

P.S. Данные представленные до 9 октября 2024 являются данными бэк-теста стратегии, с 9 октября 2024 представлены данные реального портфеля.

* RUSSTOCKBM — бенчмарк полной доходности российского рынка акций. Построен из индекса IMOEX, MCFTR и биржевых фондов. Принцип построения: до начала расчёта индекса MCFTR (2002 год) используется индекс IMOEX, потом используется MCFTR, вплоть до появления первых биржевых фондов, повторяющих данный индекс (2018 год), далее берутся биржевые фонды.

** Для расчёта коэффициентов Шарпа и Трейнора, а также Альфы Дженсена в качестве безрисковой ставки используется темп инфляции за соответствующий период, который составляет 6,62% годовых.

*** BETTA, коэффициент Трейнора и Альфа Дженсена считаются по отношению к бенчмарку — RUSSTOCKBM

теги блога Алексей Бачеров

- ABTrust

- comon

- ETF

- Finam

- Finversia

- Gold

- IMOEX

- MCFTR

- python

- S&P500

- usd

- USDRUB

- автоследование

- акции

- алгоритм

- алгоритмизация

- алгоритмическая система

- алгоритмическая торговля

- Алексей Бачеров

- альфа

- анализ

- аналитика

- библиотека

- БПИФ

- бюллетень

- ВВП

- ВВП России

- волатильность

- ВШЭ

- доллар

- доллар рубль

- ДУ

- золото

- иис

- Илья Гадаскин

- инвестиции

- инвестиционный бюллетень

- Инвестиционный портфель

- инвестор

- Индекс ММВБ

- Индекс МБ

- интервью

- инфляция

- инфляция в России

- итоги

- итоги года

- итоги месяца

- Итоги недели

- книга

- конференции

- Конференции смартлаба

- конференция смартлаба

- кризис

- курс

- курс доллара

- курс рубля

- макроэкономика

- мастер класс

- мобильный пост

- Нефть

- Облигации

- образование

- обучение

- опцион

- офз

- пассивное инвестирование

- ПИФ

- политика

- портфель

- портфель инвестора

- портфельное инвестирование

- портфельные инвестиции

- прогноз

- психология

- пузырь

- результат

- результат торговли

- рецензия

- рецензия на книгу

- риск

- роботы

- россия

- рубль

- рынок

- Сатира

- статистика

- стратегии

- стратегия

- сша

- технический анализ

- торговые роботы

- трейдинг

- философия

- финам

- форекс

- ФРС

- фундаментальный анализ

- фьючерс mix

- экономика

- экономика России