Блог им. svoiinvestor

Алроса прогнозируемо рекомендовала 2 на акцию за II п. в виде дивидендов. У эмитента много проблем, поэтому на помощь пришёл Гохран РФ

- 19 апреля 2024, 07:26

- |

Ещё в феврале разбирал отчёт компании, тогда уже возникал вопрос, а надо ли эмитенту выплачивать дивиденды, если он имеет столько проблем. Конечно, я спрогнозировал возможный дивиденд исходя из чистой прибыли, FCF и дивидендной политике эмитента, цифры полностью сошлись (опять же оговорюсь, на месте компании я бы не делал выплату, но деньги, видимо, нужны республики Саха). Как итог, совет директоров Алросы рекомендовал дивиденды за II п. 2023 г. — 2,02₽ на акцию (2,7% див. доходности). Если добавить дивиденд за I п. 2023 г. (3,77₽ на акцию), то див. доходность получается разочаровывающей, но это не главное. Имеется ряд факторов, которые ставят под сомнение нахождение данной акции в портфеле:

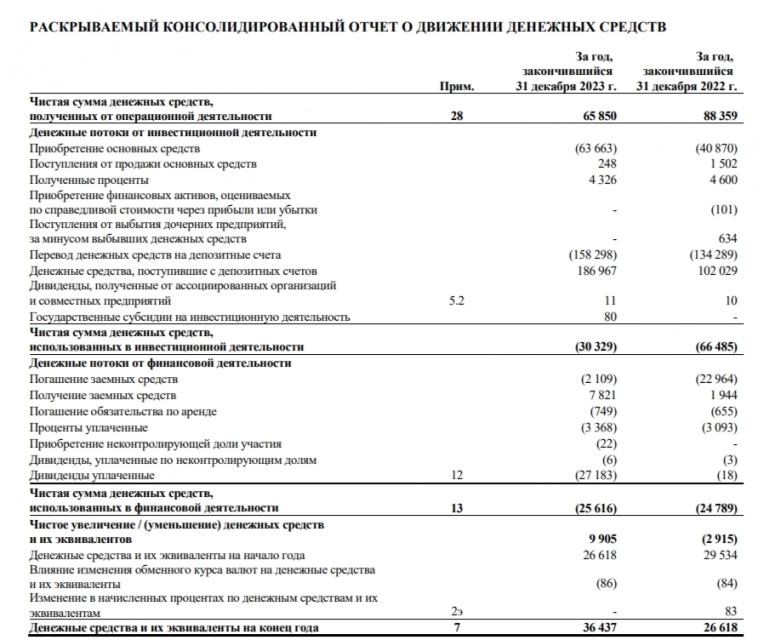

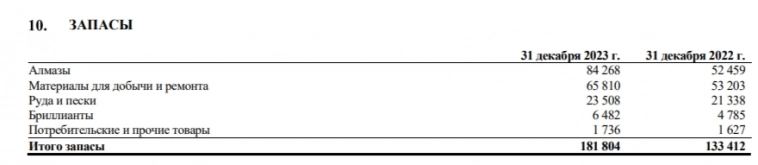

💎 Отчёт и временная приостановка продаж алмазов. Если рассматривать тот же отчёт за 2023 г. по МСФО, то компании не помог ослабший ₽, себестоимость продаж возросла из-за санкционного влияния, помимо этого, на продукцию имеется весомый дисконт, а временная приостановка продаж продукции во II полугодии 2023 г. усугубила фин. показатели (GJEPC приостанавливала распределение алмазного сырья на 2 месяца, поэтому запасы алмазов выросли на 61%, до 84,3₽ млрд). Алроса продолжает наращивать долги — 135,4₽ млрд, как вы понимаете чистый долг положительный, кэш на счетах не сильно увеличился. FCF составил — 2,2₽ млрд (годом ранее он составлял — 52,2₽ млрд) на это повлиял возросший CAPEX — 63,6₽ млрд (+55,8% г/г).

💎 Инвестпроект. Восстановление рудника Мир (проект «Мир-Глубокий) по расчётам 2022 г. должно было обойтись в 126₽ млрд. В 2024 г. на выставке-форуме Россия на ВДНХ в презентации компании говорится уже о $1,8-2 млрд (затраты выросли почти вполовину). CAPEX растёт (занимать приходится больше), а значит, FCF сокращается, это напрямую влияет на дивиденды.

💎 Санкции. ЕС с 1 января 2024 года ввела ограничения на импорт непромышленных алмазов, добытых, обработанных или произведённых в России. С 1 марта начались поэтапные ограничения на импорт российских алмазов, обработанных в третьих странах. Также США с 1 марта запретили импорт из России непромышленных алмазов весом от 1 карата, а с 1 сентября запретят — от 0,5 карата. Издержки возрастут из-за логистики, плюс необходимо будет давать скидки на свою продукцию.

Конечно, компании необходимо дать шанс и рассмотреть плюсы:

💎 Запасы. Если эмитент распродаст свои запасы алмазов, то это будет неплохая прибавка к выручке, в каком-то квартале это должно стрельнуть.

💎 Налоги. Долго думал, куда отнести этот пункт, но всё же по последним действиям государства навряд ли будет увеличена налоговая база для эмитента. Напомню, что Госдума утвердила выплату компании Алроса через НДПИ дополнительных 19₽ млрд в 2023 г. Также Алроса произвела обеспечительный платёж по налогу на сверхприбыль — 1,5₽ млрд. В этому году таких выплат не стоит ожидать.

💎 Помощь государства. В декабре 2023 г. Гохран (госфонд драгоценных металлов и драгоценных камней РФ) договорился с Алросой о покупке алмазов, а уже в марте этого года приобрёл первую партию алмазов. Предполагается, что подобные сделки будут регулярно проходить в этом году (на фоне санкций, помощь, как никогда нужна). Сумма сделки не раскрывается, но у Гохрана есть лимит на покупку драгметаллов и драгкамней, который в 2024 г. составляет — 51,5₽ млрд. Но, эти алмазы продаются с существенным дисконтом, а значит, дела идут у компании неважно.

📌 С другой стороны, у главного конкурента Алросы — De Beers дела ещё хуже, но это не отменяет всех тех минусов, которые преследуют компанию. Я, например, не готов брать на себя риски по приостановке продажи сырья, дополнительных санкций, долговой нагрузки и возросших трат на инвестиции, данные пункты в принципе могут заставить отказаться компанию от дивидендов в будущем. Риски очевидные, а плюсы навряд ли их перекрывают.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс

Разочаровывающая годовая див. доходность около 7%, вы это серьёзно?

Некоторые акции дают див. доходность около 3% или вообще не платят, а их котировки в космосе.

Не нравится компания, не берите.

Сейчас у неё дела не важно идут, но тем не менее дивиденды платит и продолжает работать невзирая на санкции.

И это тот самый момент, когда нужно брать акции в долгосрочный портфель.