Владислав Кофанов

Сбербанк второй месяц подряд генерирует прибыль. Но надо быть осторожными, 2023г не обещает быть легким.

- 09 декабря 2022, 18:12

- |

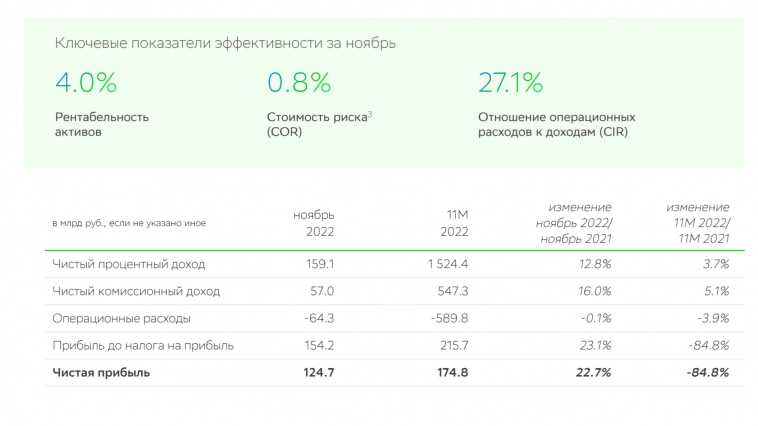

🏦 Сбербанк представил сокращённые результаты по РПБУ за ноябрь и 11 месяцев 2022 года. Напомню, что Сбербанк возобновил ежемесячные отчёты (октябрь) и показывает свою открытость акционерам. По данному отчёту можно сделать вывод, что Сбербанк второй месяц подряд генерирует прибыль, компания адаптировалась к внешним экономическим проблемам. Давайте рассмотрим главное из релиза:

▪️ Розничный кредитный портфель в ноябре прибавил 1,8%, а с начала года вырос на 11% до ₽11,8 трлн. Драйвером роста выступали ипотечные кредиты (+17,3% с начала года с учётом секьюритизации портфеля), а также кредитные карты (+26,8%)

▪️ Качество кредитного портфеля остаётся стабильным. Доля просроченной задолженности изменилась незначительно и составила 2,3%

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Минфин вышел на рынок внутреннего долга. Во флоутере очередное крупное размещение, перед этим банки заняли в РЕПО ₽1 трлн.

- 09 декабря 2022, 09:51

- |

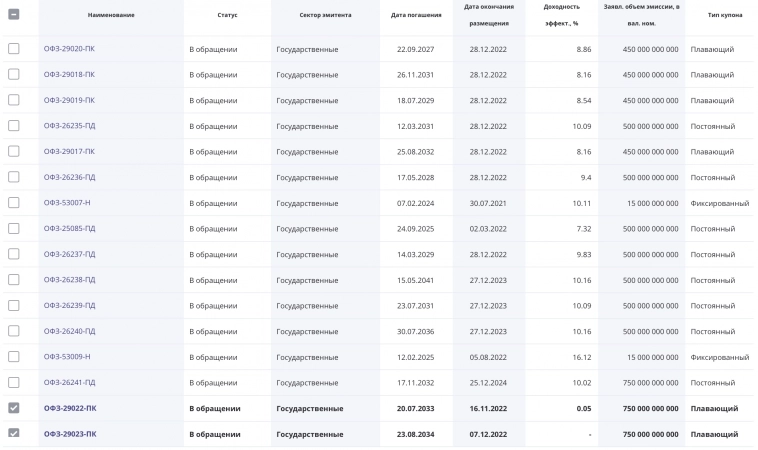

🇷🇺🏦 Минфин в очередной раз вышел на рынок внутреннего долга. Кажется, что правительство испытывает дефицит бюджета. Инвесторы могли наблюдать второе внушительное размещение во флоутере, которое как бы нам намекает, что аппетиты Минфина растут. Всего же на рынок было предложено ОФЗ трёх типов:

▪️ Флоутер ОФЗ—29023 (переменный купон, погашение в 2034)

▪️ Классика ОФЗ—26237 (погашение в 2029)

▪️ Линкер ОФЗ—52004 (погашение в 2032, с индексируемым номиналом)

Средневзвешенная доходность в классике составила 9,87%, бумаг было продано на ₽28,87 млрд при спросе в ₽247,75 млрд. В линкере спрос составил ₽39,89 млрд, а продано было по номиналу ₽29,9 млрд, средневзвешенная доходность — 3,33%. Самое интересное случилось с флоутером. При спросе ₽910,7 млрд, было размещено на ₽750 млрд по средневзвешенной цене в 96,18. Как итог Минфин разместил на ₽808,8 млрд в этот день.

( Читать дальше )

Отчет Роснефти за 9 месяцев 2022 года. На чистую прибыль повлияли неденежные факторы, ставка на Восток Ойл и рекордные продажи в Азию.

- 08 декабря 2022, 14:14

- |

⛽️ Роснефть представила финансовые результаты по МФСО за 9 месяцев 2022 года. Я бы назвал их оптимистичными, потому что основной проект развивается, экспорт в Азию идёт полным ходом, а ключевые финансовые показатели остались в норме. Перейдём же к отчёту:

▪️ Показатель EBITDA вырос на 21,8% относительно аналогичного периода прошлого года и достиг рекордного девятимесячного значения в ₽2 014 млрд. Маржа EBITDA также возросла до рекордного уровня в 28,0%

▪️ Динамика операционных показателей и сложившаяся ценовая конъюнктура позволили компании увеличить выручку на 15,7% до ₽7 202 млрд

▪️ Чистая прибыль, относящаяся к акционерам, за 9м 2022 г. составила ₽591 млрд (-15,1% г/г). Наиболее существенное негативное влияние на прибыль оказала передача активов Компании в Германии во внешнее управление ФСА, в результате которой был признан дополнительный убыток в размере ₽56 млрд. Передача активов также привела к сокращению объёма денежных средств на сумму ₽76 млрд

( Читать дальше )

Цены на нефть снижаются, санкции против России не дали взрывного эффекта. ОПЕК+ ожидает визита Си Цзиньпина в Саудовскую Аравию, там может многое решиться.

- 07 декабря 2022, 14:12

- |

🛢 Цена нефти марки Brent опускается ниже $79 за баррель. Видимо, введённые санкции против России относительно потолка цен на нефть не дали взрывного эффекта (российскую нефть выше $60 за баррель перевозить нельзя, но цена Urals уже опустилась ниже $60). Стоит признать, что некий эффект оказывают и фондовые рынки (падает SPX, DAX).

Что же насчёт ОПЕК+? То альянс занял выжидательную позицию и сохранил квоты без изменений. Конечно, им необходимо время, чтобы оценить реакцию рынка и противопоставить свои аргументы (снижение добычи точно будет рассматриваться). Но думаю, что они ожидают главное событие этого года, а именно:

🇨🇳🇸🇦 Визит Си Цзиньпина в Саудовскую Аравию. Там обсудят оплату нефти юанями и диверсификацию резервов СА. А это может означать окончание эпохи нефтедоллара и приход нефтеюаня. США просто так не сдаться, мы уже наблюдали за конфронтацией насчёт Тайваня. За эту сделку ещё говорит один момент, что Саудиты не идут на поводу США и не наращивают добычу нефти, имея своё мнение или запасной план. Но Китай к этому уже подготовился:

( Читать дальше )

Минфин предлагает заместить доллары на золото. Но в этой истории есть 2 стороны медали.

- 06 декабря 2022, 12:41

- |

🥇 Минфин: золото должно заместить доллары, лежащие у россиян в банках.

«Объёмы продаж золота населению в 2022 году выросли в десять раз — сообщил заместитель министра финансов Алексей Моисеев. Он также подчеркнул, что этого мало. Золото должно замещать доллары, которых у населения несколько сотен миллиардов. Понятно, что это всё надо менять на золото, которое мы сами же и производим.»

Есть две стороны медали. Начнём, пожалуй, рассматривать изначально покупателя:

▪️ Даже с учётом отмены НДС, спреды доходят до 15-20% при покупке/продаже слитков, монет. Как вы понимаете спред в бумажном долларе не такой внушительный

▪️ Ликвидность тоже играет свою роль. Доллар — ходовая валюта и во многом популярнее у простых граждан, чем золото

Теперь же перейдём к мотивам Минфина:

( Читать дальше )

Россия сформировала теневой флот, чтобы обойти санкции на экспорт нефти. Необходимо 240 танкеров.

- 05 декабря 2022, 18:28

- |

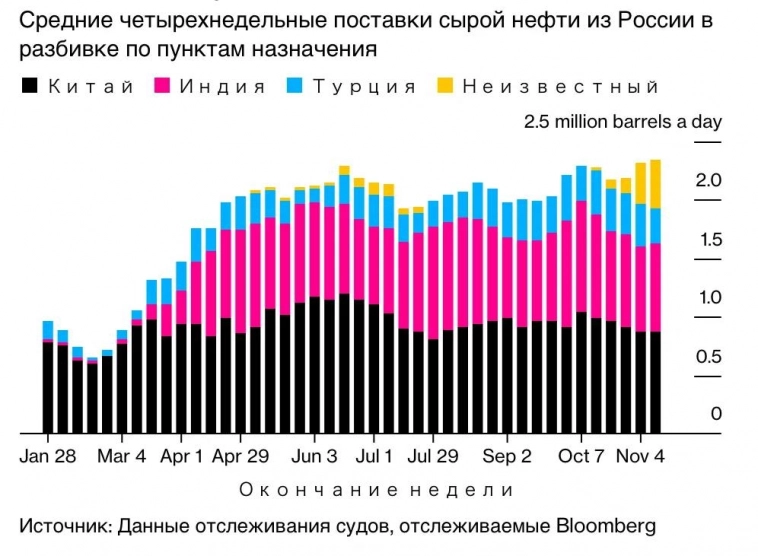

🚢 Россия по понятным причинам начала формирование теневого флота, в распоряжении уже находится более 100 танкеров, но необходимо ещё больше.

Ограничения EC на морской экспорт нефти из РФ вступают в силу сегодня ($60 за баррель и ни центом выше). Я недавно разбирал в своей статье, как Россия подготавливается к нефтяному эмбарго и особую роль отводит танкерам (теневому флоту). Так вот, по словам судоходных брокеров и отраслевых аналитиков, опрошенных Financial Times, Россия незаметно сформировала «теневой флот» из более чем 100 танкеров. Судам, как правило, 12 — 15 лет, и ожидается, что они будут списаны в ближайшие несколько лет. По данным Rystad, России нужно более 240 танкеров, чтобы поддерживать текущий экспорт.

Понятно, что суда приобретаются не нового образца. Во-первых, ценовой сегмент ниже. Во-вторых, доступность рынка. В-третьих, рассчитывают, что эмбарго продлится пару лет и потом эти танкера можно будет списать в утиль. Доставка планируется в Китай, Индию и Турцию. Запросы данных стран выросли более, чем в 2 раза (2,39 млн баррелей в день) и явно они не собираются останавливаться, потому что перепродажа Европе «чёрного золота» должна идти полным ходом. При этом теневой флот действует хитро указывает свой следующий пункт назначения Порт-Саид (Египет) или Суэцкий канал. А потом эти суда оказываются в портах Индии, Китая или ОАЭ.

( Читать дальше )

Газовый хаб в Турции. Нужен ли будет Европе российский газ в таком виде?

- 02 декабря 2022, 18:11

- |

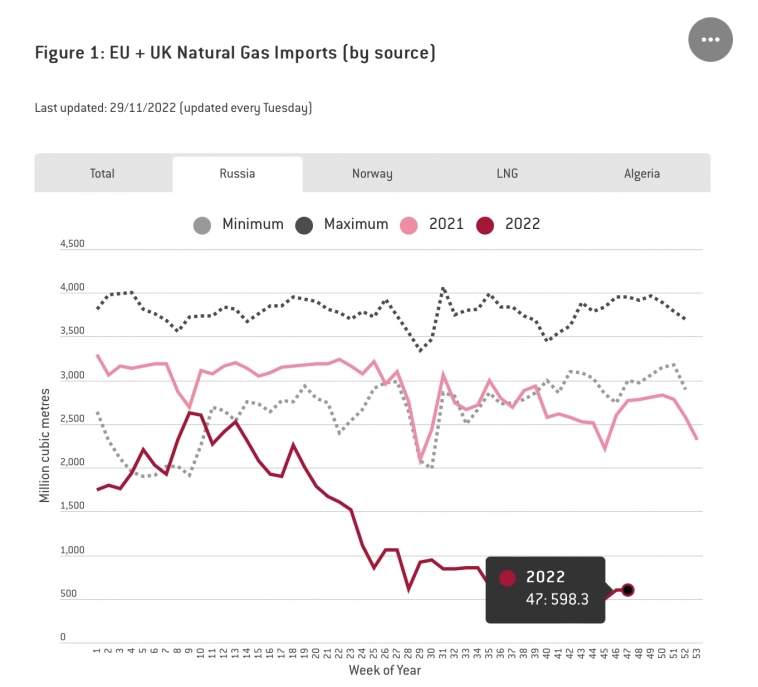

🇹🇷💨 Ещё в середине октября В.В. Путин предложил создать новый газовый хаб в Турции для поставок в Европу, если будет интерес со стороны покупателей. Стороны уже начали активное обсуждение и проработку всех внешних вопросов, потому что обе страны заинтересованы в этом. Турция может не указывать, что газ из хаба именно российский, а это уже означает, что покупатели не будут нарушать свои «этические нормы» по их мнению. Турция получит свой процент от перенаправления газа, а Россия перенаправит свои мощности с веток, которые подверглись диверсии или не выдают даже половину мощности. Давайте разбираться вместе:

( Читать дальше )

Реакция инвесторов на дивиденды Ленэнерго - вызывает недоумение. В уставе прописаны выплаты, итоговым дивидендам быть.

- 01 декабря 2022, 12:52

- |

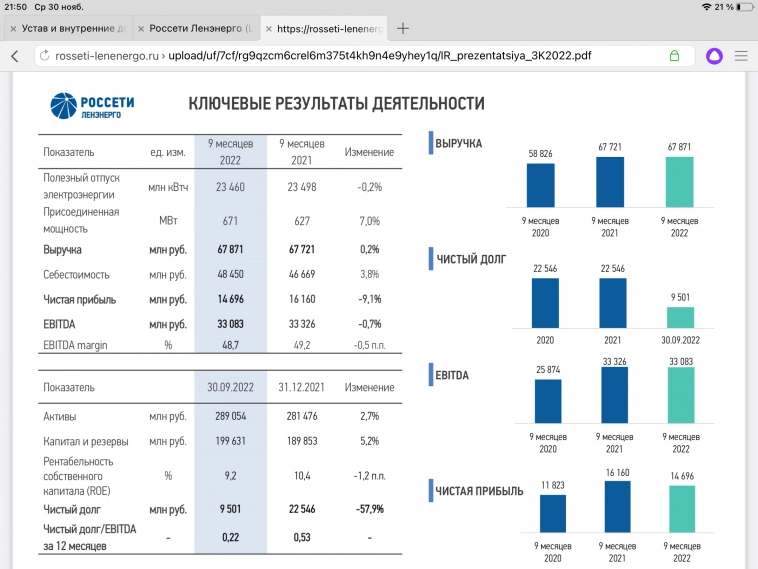

🔌 Реакция частных инвесторов на объявленные дивиденды Ленэнерго — поразила. Давайте вместе разбираться, что произошло.

Совет директоров Ленэнерго рекомендовал выплатить дивиденды на одну обыкновенную и привилегированную акцию в размере ₽0,4435 за 9м 2022г. Дивидендная доходность на обыкновенную акцию составляет — 6%, на привилегированную — 0,3%. Закрытие реестра произойдёт 8 января 2023г, чтобы не пролететь с дивидендами, последнем днем покупки бумаги будет являться 4 января.

💥 Именно размер дивидендов возмутил большинство инвесторов, но если не бежать за толпой, а хорошо подумать, то можно найти ответы в Уставе Ленэнерго. Процитирую кратко:

«Общая сумма, выплачиваемая в качестве дивиденда по каждой привилегированной акции, устанавливается в размере 10 (Десяти) процентов чистой прибыли Общества по итогам последнего отчетного года, определенной пропорционально числу реализованных привилегированных акций типа А»

( Читать дальше )

Отчет Русгидро за 3 квартал 2022 года. Снизилась выручка и образовался чистый убыток, всему виной подорожание газа, угля.

- 30 ноября 2022, 19:33

- |

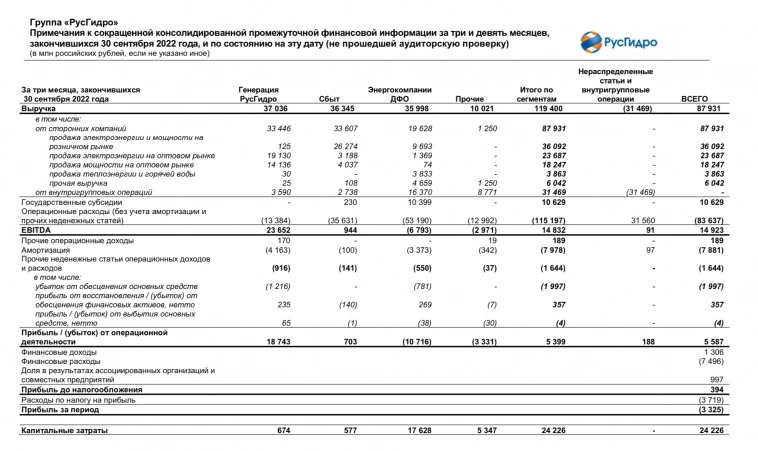

🔌 Русгидро представила отчет по МФСО за 3 квартал и 9 месяцев 2022 года. Отчет вызвал довольно смешанные чувства. Перейдём к основным показателям:

▪️ Показатель EBITDA в 3 кв. упал на 41,8% по сравнению с аналогичным периодом прошлого года, до ₽14,923 млрд

▪️ Выручка без учета субсидий составила ₽87,931 млрд в 3 кв., снизившись в годовом выражении на 1,8%.

▪️ Чистый убыток в 3 кв. составил ₽3,325 млрд против прибыли в ₽12,153 млрд за аналогичный период прошлого года

‼️ Напомню, что в августе 2022 года глобальные депозитарные расписки (ГДР) и американские депозитарные расписки (АДР) Русгидро были исключены из списка ценных бумаг, допущенных к торгам на Лондонской фондовой бирже (LSE). Также по выпущенным еврооблигациям Русгидро, санкции сделали невозможность выплаты купонных доходов держателям облигаций через иностранного платежного агента. Всё это наложило свой отпечаток на деятельность компании.

( Читать дальше )

Корпоративная реструктуризация Яндекса несёт пользу отдельному кругу лиц, интересы миноритариев не учтены!

- 27 ноября 2022, 13:16

- |

📱 А теперь пару слов о Яндексе. Если хорошо подумать и не бежать за толпой, то вышедшая новость о корпоративной реструктуризации явно намекает нам о национализации компании (изначально котировки эмитента пошли в гору, спустя некоторое время частные инвесторы догадались, что ничего хорошего миноритарием ожидать не приходится). Вот вам краткое содержание новости:

📰 «Yandex N.V. рассматривает возможность выделения основной части бизнеса, включая ряд зарубежных направлений, в отдельную группу компаний, которая сохранит за собой бренд Яндекса. Нидерландская Yandex N.V. планирует со временем выйти из числа акционеров этой группы компаний и сменить своё название. Бизнесы автономных автомобилей, облачных технологий, образовательных сервисов и платформы по разметке данных продолжат работу на российском рынке, но их международные части будут выделены в самостоятельные компании под управлением Yandex N.V. Управление выделяемой группой компаний будет передано менеджменту Яндекса»

( Читать дальше )

теги блога Владислав Кофанов

- IMOEX

- urals

- USDRUB-TOM

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- биржа

- бюджет

- бюджет РФ 2024

- валюта

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- демпферные выплаты

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- инвестиции в недвижимость

- Интер РАО

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- психология

- психология инвестора

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс